Thị trường chứng khoán Việt Nam vừa có một năm bùng nổ, VN-Index tăng gần 560 điểm, đạt đỉnh 1211.3 vào tháng 4/2018. Và ngay sau đó là những tháng ngày tồi tệ giảm điểm liên tiếp. Như thường lệ, những câu chuyện về bong bóng hay những bóng ma chu kỳ 10 năm lại trở nên nóng hổi hơn bao giờ hết trong giới đầu tư.

Bong bóng là gì? Và liệu rằng chúng ta có đang ở trong một thời kỳ bong bóng hay không? Thông qua bài viết này, kienthuctrade.net sẽ cung cấp cho các bạn một cách đầy đủ thông tin nhất về 5 Thương vụ bong bóng chấn động lịch sử và những bài học để đời khi đầu tư chứng khoán khi bong bóng kinh tế thường xảy ra.

Bong bóng kinh tế thường xảy ra khi hiện tượng đầu cơ tràn lan trên thị trường, làm giá cả hàng hóa hoặc tài sản giao dịch tăng đột biến đến mức không tưởng. Tuy nhiên những bong bóng mong manh này, sớm muộn cũng sẽ vỡ tung.

Và hệ quả của nó thì vô cùng đáng sợ, thậm chí có thể cuốn bay tài sản của các nhà đầu tư và khiến nền kinh tế đang thịnh vượng cũng bước vào suy thoái.

Đến tận bây giờ, ký ức về cơn cuồng loạn Hoa tulip ở Hà Lan thế kỷ 17 cho tới cuộc khủng hoảng cho vay thế chấp dưới chuẩn ở Mỹ nổ ra vào giữa năm 2007, vẫn mãi là những bài học xương máu mà lịch sử kinh tế thế giới không thể nào quên.

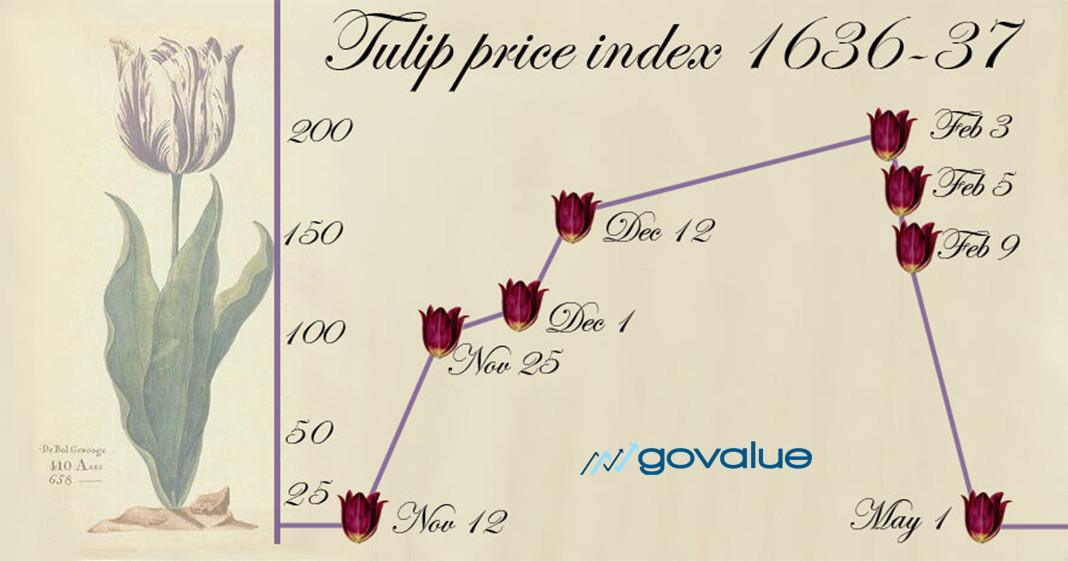

1. Cơn cuồng loạn hoa Tulip

Lúc đó, Tulip tượng trưng cho địa vị và quyền lực, chỉ dành riêng cho giới quý tộc và những kẻ lắm tiền yêu hoa. Khi lượng cầu vượt quá cung, các nhà buôn đã khởi đầu canh bạc của mình để mua bằng được giống hoa quý hiếm này. Thợ nề, mục sư hay luật sư… đều nằm trong số đám đông đổ mạnh dòng vốn vào thị trường củ hoa.

Hoa Tulip một loài hoa nổi tiếng của đất nước Hà Lan và luôn được nhắc đến như là một biểu tượng của tình yêu. Thế nhưng, vào thế kỷ 17 tại đất nước Hà Lan, loài hoa này lại hiện diện cho “sự tàn vong” của những nhà đầu tư quá tham vọng.

Hà Lan lâm vào cảnh “ba chìm bảy nổi” không lâu sau khi hoa Tulip trở thành cơn sốt ở thị trường châu Âu vào khoảng giữa thế kỷ 16. Những khu chợ bán hoa mọc lên như nấm, trong đó củ hoa được giao dịch theo cách thức giống với thị trường chứng khoán Phố Wall ngày nay.

Trong cơn đầu cơ tích trữ cuồng loạn, một củ hoa Tulip bỗng trở thành vật quy đổi ngang bằng với mọi thứ, từ một cỗ xe kéo, một đôi ngựa, hàng chục tấn lúa mạch tới hàng trăm kg pho mát.

Sức mạnh của “cổ phiếu” củ hoa Tulip không hề suy giảm cho tới tháng 2/1637, khi thị trường này bỗng nhiên đổ sập xuống, do các tay chơi lớn quyết định bán tháo.

Giá củ hoa rơi thẳng đứng chỉ còn 1% giá trị, đã khiến các nhà buôn hoảng loạn chạy đua để xả sạch kho dự trữ.

“Nhà buôn giàu có bị hạ cấp gần như thành kẻ ăn mày. Nhiều người trong hàng ngũ quý tộc chứng kiến cơ đồ của mình bị phá hủy trong gang tấc mà không thể cứu vãn”, nhà báo người Scotland Charles Mackay, viết trong cuốn sách của ông về thời kỳ này.

Ngay sau đó, chính phủ Hà Lan đã phải lập ra một hội đồng chịu trách nhiệm dọn sạch đống đổ nát mà “cơn cuồng loạn” Tulip gây ra.

Tuy nhiên, nền kinh tế nước này vẫn chìm trong khủng hoảng tới nhiều năm sau đó.

2. Bong bóng South Sea

“Bong bóng” là thuật ngữ chính xác để miêu tả về vụ bùng nổ tài chính của Công ty cổ phần South Sea ở Anh hồi thế kỷ 18.

Công ty này hoạt động theo hình thức đối tác công tư, được thành lập năm 1711, với mục đích giảm bớt gánh nặng nợ chiến tranh khoảng 50 triệu bảng Anh của quốc gia, tương đương với 100% GDP lúc đó.

South Sea là công ty thương mại Anh duy nhất được hoạt động tại vùng biển Nam Mỹ, song chỉ thu được số lợi nhuận ít ỏi do phía Tây Ban Nha cũng chiếm giữ một thị trường lớn tại khu vực này.

Mặc dù không thành công trong kinh doanh, nhưng South Sea lại thuyết phục được chính phủ Anh chấp thuận việc chuyển đổi một phần món nợ quốc gia thành cổ phần của công ty.

Tới năm 1720, tin đồn rộ lên rằng công ty này được “nâng đỡ” và sắp nhận được hợp đồng chuyển hóa nốt phần nợ quốc gia khổng lồ còn lại. Chớp lấy thời cơ, South Sea liền phát hành một số cổ phiếu ra thị trường, đồng thời cho phép người mua thanh toán làm nhiều đợt. Bởi vậy người dân từ mọi tầng lớp xã hội đã hùa nhau cùng tham gia để kiếm lời.

Từ tháng 1/1720 đến tháng 6/1720, giá trị mỗi cổ phiếu của South Sea đã nhảy bước ngoạn mục từ 128 bảng lên gần 1.000 bảng.

Nhưng chỉ một tháng sau, quả bong bóng bị thổi phồng quá sức bỗng bục vỡ, khi chính những lãnh đạo công ty cũng nhận thấy sự yếu kém và giá trị không hợp lý của cổ phiếu.

Giá cổ phiếu rớt xuống sàn, kéo theo một đợt bán tháo điên loạn. Tới thời điểm cuối năm, hàng ngàn người đã mất trắng tài sản vì South Sea.

Kết quả điều tra của chính phủ Anh sau đó đã phát hiện, một số chính trị gia và lãnh đạo của công ty có hành vi tham nhũng, nhận hối lộ. Khi mọi việc vỡ lở thì các nhà đầu tư chỉ còn trong tay những tờ giấy vô giá trị.

3. Sự sụp đổ của Phố Wall

Sự sụp đổ của phố Wall được nhen nhóm trong một khoản thời gian dài trước đó. Nhà đầu tư chứng khoán tự tin thực hiện hàng loạt các giao dịch ký quỹ, bằng cách mượn tiền của nhà môi giới.

Trong khi các ngân hàng bắt đầu có dấu hiệu đầu cơ tiền của khách hàng mà không tuân thủ quy định. Tới cuối năm 1929, giá chứng khoán tăng vọt với tốc độ không tưởng.

Các bộ phận khác của nền kinh tế không theo kịp tốc độ leo thang của thị trường chứng khoán, đã làm dấy lên những đồn đại về khả năng xảy ra một sự đổ vỡ.

Thấy vậy, rất nhiều chuyên gia kinh tế uy tín hàng đầu nước Mỹ đã trấn an nhà đầu tư, bằng lời cam kết rằng “thị trường đang có xu hướng tăng giá”.

Trong thời kỳ thập niên 1920, chứng khoán Mỹ đã bùng nổ như chưa từng diễn ra trước đây. Vô số người dân Mỹ khi ấy đã dùng những khoản vay dài hạn đầu tư vào chứng khoán, với giấc mộng giàu có. Và họ đã được đền bù bằng lợi nhuận tăng lên gấp bốn lần trong khoảng thời gian 1920-1929.

Nhưng…

Sự lạc quan cuối cùng cũng biến mất vào ngày 24/10/1929, được biết tới như “Ngày thứ Năm đen tối”.

Các chỉ số chứng khoán ngày hôm đó đã “cắm đầu lao thẳng”. Các nhà đầu tư đã thực hiện 13 triệu giao dịch bán tháo hoặc chuyển đổi trong cơn hoảng loạn, khiến bảng điểm ở các sàn chứng khoán Phố Wall không thể đăng tải kịp các hoạt động giao dịch.

Sự đổ vỡ kinh hoàng tiếp tục xảy ra vào “Ngày thứ ba đen tối”, khi thị trường ghi nhận đà tụt dốc nhanh hơn trước.

Hàng tỷ USD đã bốc hơi khỏi nền kinh tế, khởi đầu một hệ thống tài chính hỗn loạn, với việc 4.000 ngân hàng đổ vỡ vào năm 1933.

Sự rối ren này đã dẫn tới cuộc Đại suy thoái chấn động lịch sử, gây hậu quả nặng nề cho nước Mỹ và lan rộng ra châu Âu trong suốt một thập kỷ.

Nhà nghiên cứu Boris Borisov ước tính, số nạn nhân của cuộc khủng hoảng tài chính tại Mỹ là hơn 7 triệu người.

4. Bong bóng công nghệ Dotcom

Cuối những năm 1990, các nhà đầu tư đã bị lôi cuốn bởi sự điên cuồng trên Internet. Chỉ hơn một năm, họ liên tục đổ tiền vào các công ty xây dựng trên nền tảng website, đẩy chỉ số Nasdaq lên khoảng 200%.

Sự gia tăng được thúc đẩy bằng một chuỗi hàng tỷ USD những cổ phiếu bong bóng của các công ty Internet và sản xuất phần mềm nhưng không có lợi nhuận.

Và sau cùng, cuộc vui này cũng không thể kéo dài. Bong bóng đã nổ tung vào đầu năm 2000, một phần vì lãi suất tăng mạnh. Chỉ số Nasdaq sụt giảm khoảng 80% trong vài năm sau đó.

5. Bong bóng cho vay thế chấp dưới chuẩn tại Mỹ

Cuộc khủng hoảng tài chính lớn nhất trong lịch sử tài chính thế giới đã bắt nguồn từ những khoản cho vay thế chấp dưới chuẩn ở Mỹ.

Vào tháng 8/2007, tỷ lệ thanh toán chậm đã tăng 36%, là mức cao nhất trong vòng 16 năm qua.

Cũng trong năm 2007, các ngân hàng đã phải tịch thu tài sản của rất nhiều người sở hữu nhà đang chậm thanh toán các khoản vay và tỷ lệ này đã gia tăng gấp đôi so với năm 2006.

Các khoản vay thế chấp dưới chuẩn mặc dù chỉ chiếm 16% tổng số vốn vay thế chấp, nhưng lại chiếm tới 50% các khoản vỡ nợ.

Cuối năm 2001, khi nền kinh tế Mỹ rơi vào suy thoái, FED đã liên tục cắt giảm lãi suất.

Đến giữa năm 2002, nền kinh tế đã thực sự phục hồi nhưng mối lo ngại về việc suy thoái có thể quay trở lại đã khiến Chủ tịch FED, Alan Greenspan, quyết định giữ nguyên lãi suất chỉ đạo ở mức 1% trong suốt 2 năm 2003 và 2004.

Đáp lại chính sách tiền tệ nới lỏng của FED, lượng cung tiền trong nền kinh tế Mỹ đã tăng mạnh. Khối lượng cho vay của tất cả các loại hình tín dụng ngân hàng đã tăng liên tục, thúc đẩy quá trình nới lỏng tiền tệ. Tăng trưởng tín dụng còn được thúc đẩy bởi dòng vốn nước ngoài liên tục chảy vào một cách ổn định.

Cơn sốt thổi bùng từ thị trường nhà đất

Cuối năm 2002, hoạt động của thị trường nhà ở diễn ra sôi động nhờ thu nhập hộ gia đình tăng lên, lãi suất cho vay thế chấp thấp và các khoản tín dụng thì dồi dào.

Điều này đã khiến cho tất cả các chủ thể tham gia thị trường đều muốn tranh thủ kiếm lời.

Người dân đổ xô đi mua nhà nhằm kiếm lời bởi họ tin tưởng rằng giá nhà sẽ tăng cao hơn.

Nhiều nhà đầu cơ đã thu được lời lớn chỉ đơn giản bằng cách mua nhà và bán lại, thậm chí ngay cả khi những ngôi nhà đó chưa được xây xong và đưa vào sử dụng.

Các nhà môi giới cho vay thế chấp nôn nóng đẩy nhanh và kết thúc các giao dịch nhằm thu về các khoản phí và chuyển sang các giao dịch kế tiếp.

Những người cho vay cảm thấy an toàn vì rủi ro vỡ nợ đang giảm theo thời gian do giá nhà vẫn tiếp tục tăng. Giá trị tài sản của những người sở hữu nhà cũng tăng theo tương ứng.

Và rồi, đến đầu năm 2006, thị trường nhà đất bắt đầu có dấu hiệu suy giảm. Những ngôi nhà mới xây đã không bán được và hậu quả là giá của chúng bắt đầu giảm mạnh.

Nguyên nhân của tình trạng này là sự đảo ngược chính sách tiền tệ của FED. Nền kinh tế Mỹ đã bước vào năm thứ 4 tăng trưởng liên tục và những dấu hiệu lạm phát gia tăng mạnh đã xuất hiện.

FED khi đó đã phản ứng lại bằng cách liên tục tăng lãi suất. Chính sách tiền tệ thắt chặt của FED đã làm cho lãi suất tăng cao, gây bất ngờ đối với những người vay nợ dưới chuẩn.

Với tình trạng tài chính eo hẹp, nhiều người đã không đủ khả năng thanh toán và liên tục vỡ nợ.

Các cuộc khủng hoảng trong lịch sử luôn để lại những hệ lụy lớn và kéo dài trong nhiều năm đối với nền kinh tế.

Chúng ta không thể biết được chính xác thời điểm nào bong bóng sẽ đổ vỡ nhưng việc nhận biết những dấu hiệu của thị trường đang ở trong thời kỳ bong bóng vẫn hết sức cần thiết.

Một sự thận trọng vừa đủ có thể giúp bạn “sống sót” qua cơn đổ vỡ và bảo vệ tài sản của mình.

6. Những dấu hiệu bong bóng của nền kinh tế

6.1 Giá cả tăng nhanh

Trước hết, một bong bóng rõ ràng sẽ liên quan với một đợt tăng giá nhanh chóng. Tuy nhiên, bản thân một đợt tăng giá mạnh không phải luôn luôn hàm ý là sẽ có bong bóng xảy ra, do giá có thể tăng từ những mức quá thấp (do trước đó tài sản bị định giá thấp).

Do đó chúng ta chỉ nên nghi ngại có bong bóng xảy ra khi việc định giá vượt lên trên các mức trung bình trong quá khứ (tức là căn cứ vào dữ liệu lịch sử để làm mốc so sánh).

Bạn có thể sử dụng những chỉ số như P/E cho chứng khoán hay chỉ số giá nhà/thu nhập đối với nhà đất.

Mức độ của sự tăng giá có thể cho chúng ta manh mối để xác định xác suất chính xác của khả năng bong bóng xuất hiện.

6.2 Các tài sản đang bị định giá quá mức

Những câu chuyện xoay quanh vấn đề định giá tài sản luôn là những vấn đề gây nhiều tranh cãi nhất. Nhiều người cho rằng chúng ta không thể nào biết chắc liệu thị trường có bị định giá quá mức hay không.

Tôi không đồng ý với quan điểm này.

Tôi cho rằng chúng ta có thể nhận diện những khoảng hay ngưỡng định giá “hợp lý”, và nếu như thị trường vượt qua những ngưỡng này, ít nhất cũng có thể dự đoán rằng có khả năng bong bóng sẽ xảy ra.

Ngoài ra, cũng có thể tìm thêm “chứng cứ” của một bong bóng đang hé lộ ở những đặc tính khác của nó.

6.3 Nền kinh tế liên tục tăng trưởng qua nhiều năm

Một xu hướng điển hình, đó là bong bóng kinh tế thường xuất hiện sau vài năm tăng trưởng kinh tế ổn định vững chắc, niềm tin của các nhà đầu tư rằng thị trường sẽ tiếp tục tăng trưởng ngày càng gia tăng.

Những ảnh hưởng của các đợt suy thoái hay bong bóng vỡ trước kia (ít nhất là trong cùng thị trường) đã lùi xa và mờ đi.

Ví dụ, bong bóng chứng khoán Mỹ thập niên 1990 xuất hiện trong ba năm cuối cùng của một giai đoạn tăng trưởng kinh tế liên tục trong 9 năm liền, đồng thời cũng ngay sau giai đoạn 15 năm mà thị trường chứng khoán tăng mạnh và ổn định.

Tương tự, khủng hoảng chứng khoán và địa ốc châu Á hồi 1997-1998 cũng xuất hiện sau một thập kỷ tăng trưởng ấn tượng của khu vực này, giai đoạn từng được gọi là “sự thần kỳ châu Á”.

Riêng bong bóng nhà đất Mỹ có một chút khác biệt, khi xuất hiện ngay sau khi nền kinh tế thoát ra khỏi suy thoái.

Tuy nhiên, nó cũng chỉ xuất hiện sau hơn 10 năm tính từ đợt bong bóng nhà đất trước đó (đầu thập niên 1990, với quy mô nhỏ hơn nhiều).

6.4 Sự xuất hiện của những yếu tố mới

Một đặc điểm nữa của bong bóng tôi thường thấy đó là xuất hiện một thay đổi hay sự phát triển nào đó trong nền kinh tế, trở thành niềm tin cho sự tăng giá.

Trong thập niên 1990, đó là sự xuất hiện của máy tính và công nghệ làm việc theo mạng, làm tăng năng suất của nền kinh tế Mỹ, đến mức người ta lúc đó đã thường nói về khái niệm một “nền kinh tế mới”.

Trong thập niên 1980 tại Nhật, yếu tố mới là sự cảm nhận rằng mô hình kinh tế Nhật, với những khái niệm và phương pháp xuất sắc như quản trị hàng tồn kho just-in-time, sự tham gia và gắn bó của người lao động, rồi quản trị chất lượng toàn bộ (total quality management) v.v… đang thống trị cả thế giới.

Các bong bóng nhà đất thì liên hệ chặt chẽ với tình trạng nhập cư gia tăng và lãi suất giảm xuống.

6.5 Sự quan tâm của công chúng và truyền thông

Sự quan tâm của công chúng đến thị trường ngày càng tăng, được phản ánh qua các phương tiện thông tin đại chúng.

Nhiều câu chuyện nhấn mạnh đến khía cạnh giật gân, khi những đợt tăng giá trong thị trường khiến nhiều người giàu lên nhanh chóng chỉ sau một đêm.

Đôi khi, các bài báo còn cung cấp thông tin cho độc giả về chứng khoán, các khoản đầu tư về tài sản hay thế chấp, nói cách khác họ đang chỉ cho người ta cách “tham gia bàn tiệc”.

Một loại thông tin khác lại nhấn mạnh đến nguy cơ bong bóng và những rủi ro đi kèm, phê phán các nhà đầu cơ và đôi khi là cả những cơ quan quản lý đã tạo điều kiện cho bong bóng diễn ra.

Chẳng hạn, vào cuối những năm 1990 các tờ báo nỏi tiếng như The Economist và Financial Times thường xuyên nhấn mạnh điệp khúc về bong bóng trên thị trường chứng khoán Mỹ.

Khi bong bóng này nổ tung, họ đã rất hài lòng với dự đoán của mình. Và sau đó, những tờ báo này lại tiếp tục đưa ra cảnh báo về nguy cơ bong bóng nhà đất trong thập niên kế tiếp.

Suy cho cùng, việc xác định một thị trường đang nóng lên có phải là bong bóng hay không là vấn đề mang tính xét đoán, dựa trên số lượng những đặc điểm của bong bóng đang xuất hiện, cũng như mức độ “trầm trọng” của chúng.

Điều quan trọng là…

Trong mọi tình huống, bạn phải luôn hiểu rõ giá trị thực của doanh nghiệp đang ở đâu cùng lợi thế cạnh tranh đặc biệt là gì. Chỉ có những điều đó mới giúp bạn vượt qua được những đợt khủng hoảng suy thoái.

Theo dõi website của chúng tôi thường xuyên để cập nhật những bài học hữu ích nhất về kiến thức chứng khoán cũng như thông tin mới nhất nhé !