Chỉ số P/S hay PSR (Price to sales ratio) là một trong hai chỉ số được sử dụng song song với nhau (chỉ số còn lại là P/E). Tuy nó không thông dụng và quen thuộc như P/E nhưng được rất nhiều nhà phân tích sử dụng như một bộ lọc phản ánh sự chân thật của tình hình sản xuất kinh doanh trong khi chỉ số P/E ngày càng bị sai lệch do sự bóp méo lợi nhuận của các doanh nghiệp.

Ngoài ra, P/S hay ở chỗ nó có thể dự báo được một công ty sắp phá sản hay không. Nói chung, P/S là một chỉ số không thể thiếu khi phân tích tài chính doanh nghiệp cũng như định giá doanh nghiệp đó.

1. Chỉ số P/S là gì?

Chỉ số P/S là chỉ số định giá đo lường mức giá thị trường trả cho phần doanh thu trên mỗi cổ phần. Hay nhà đầu tư đang trả bao nhiêu cho 1 đồng doanh thu từ doanh nghiệp.

Chỉ số P/S được các nhà phân tích sử dụng để xác định giá trị tương đối của cổ phiếu so với quá khứ và so với doanh nghiệp khác trong cùng ngành.

2. Cách tính chỉ số P/S?

Bạn có thể dễ dàng tính chỉ số P/S của một doanh nghiệp với 3 dữ liệu đầu vào cơ bản sau đây:

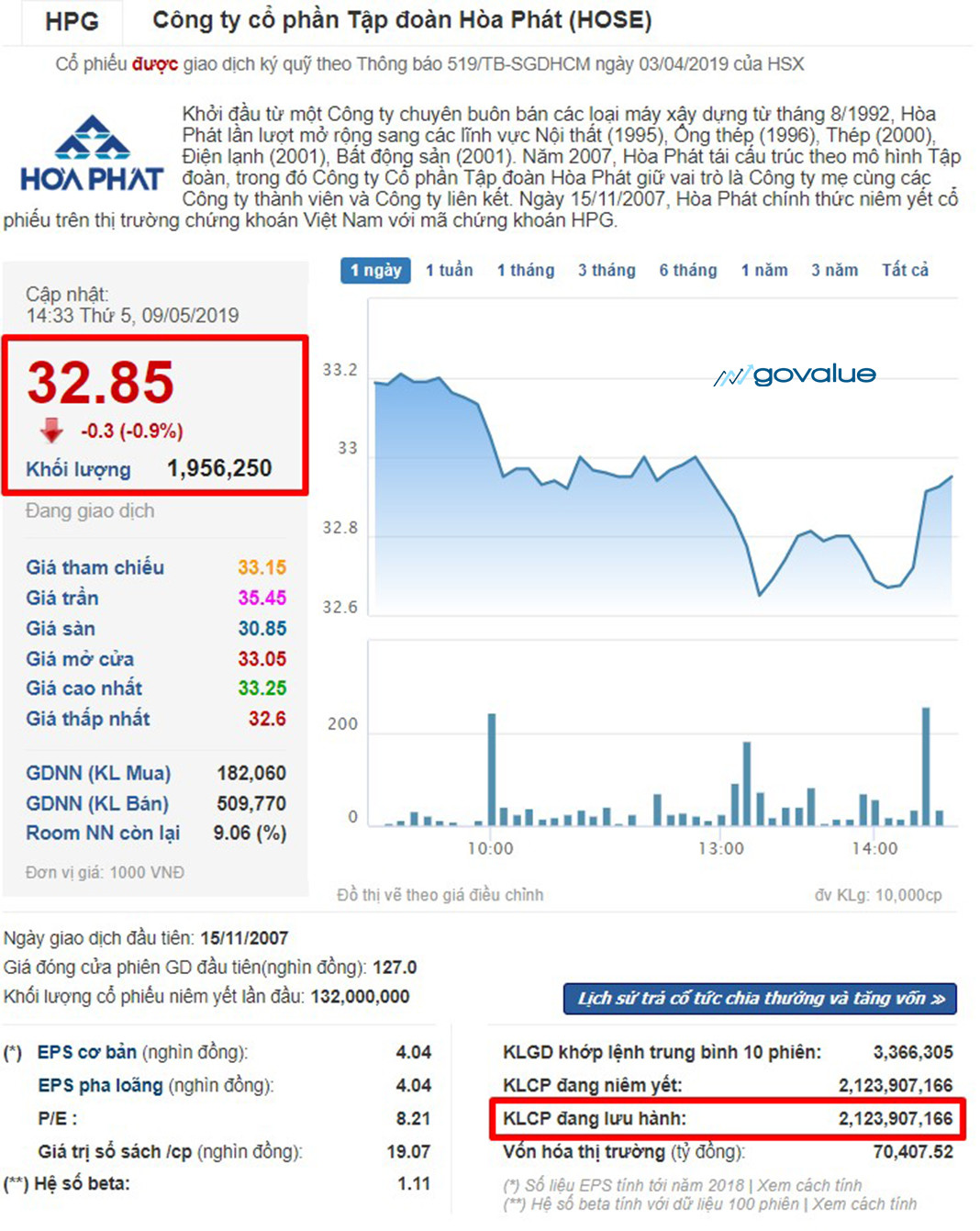

- Thị giá cổ phiếu là mức giá cổ phiếu đang giao dịch trên thị trường.

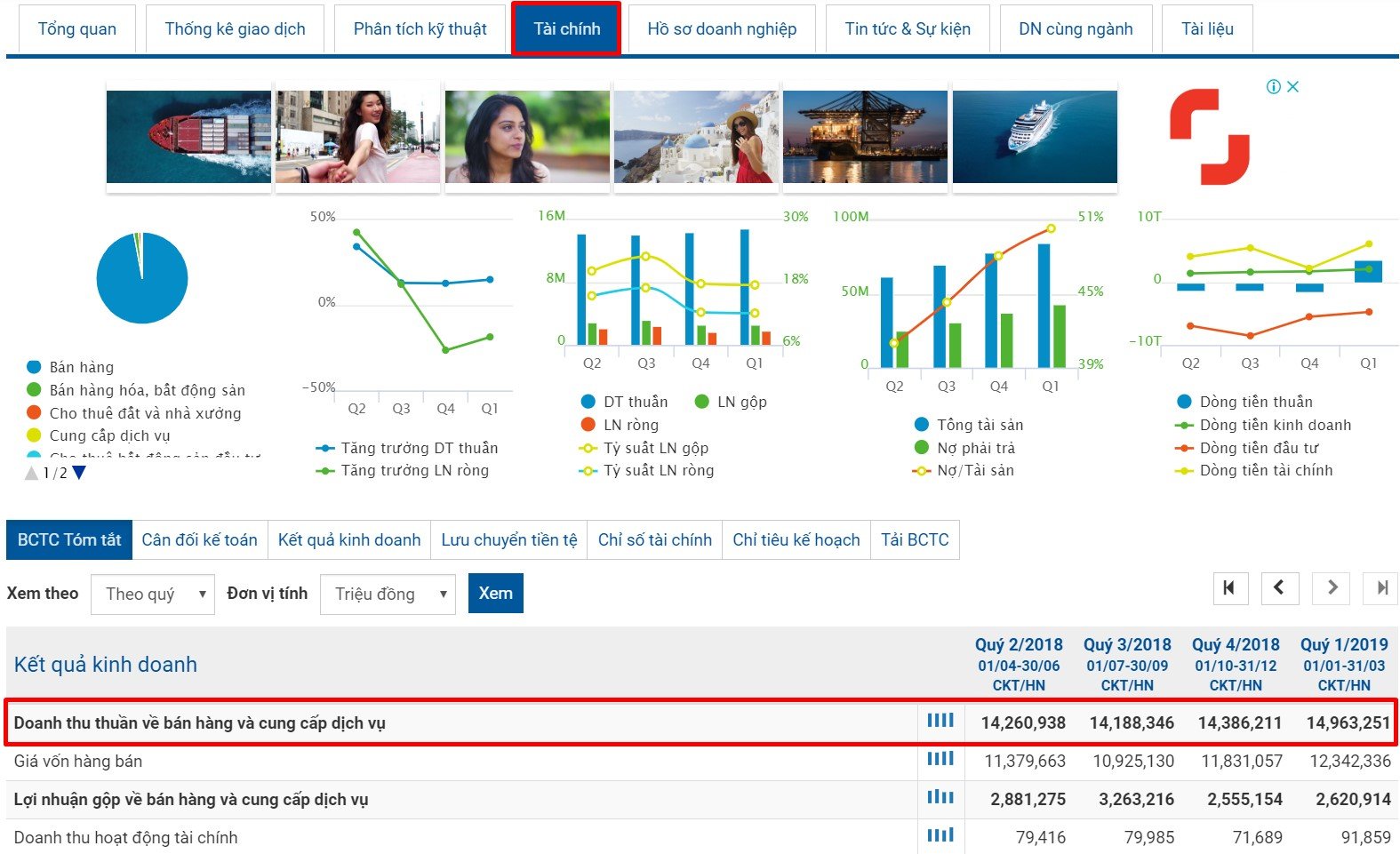

- Doanh thu thuần của năm tài chính mà bạn sử dụng để tính chỉ số.

- Khối lượng cổ phiếu bình quân đang lưu hành.

Tất cả những dữ liệu này đều có sẵn trên các trang tin tài chính như Cafef

hay Vietstock…

Lưu ý…

Khối lượng cổ phiếu khi bạn sử dụng trên các trang tin này là khối lượng cổ phiếu đang lưu hành chưa tính bình quân.

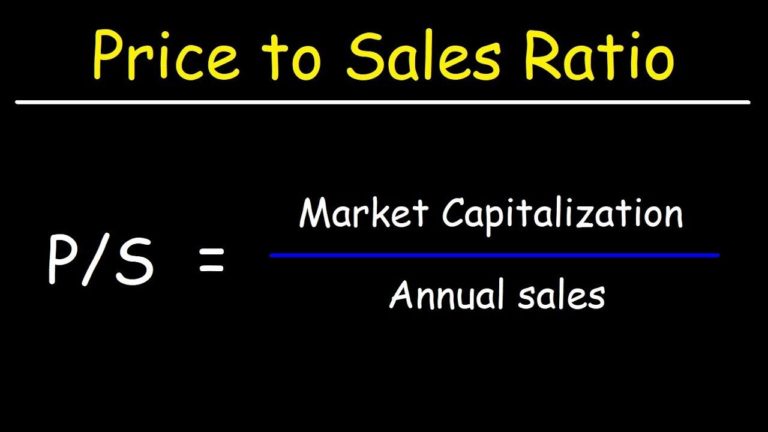

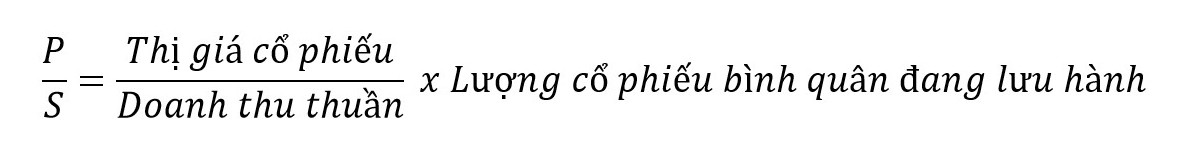

Từ các dữ liệu đã thu thập, chỉ số P/S được tính theo công thức sau đây:

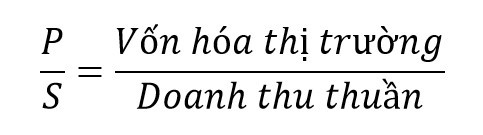

hay rút gọn thành

2.1 Ví dụ về cách tính chỉ số P/S

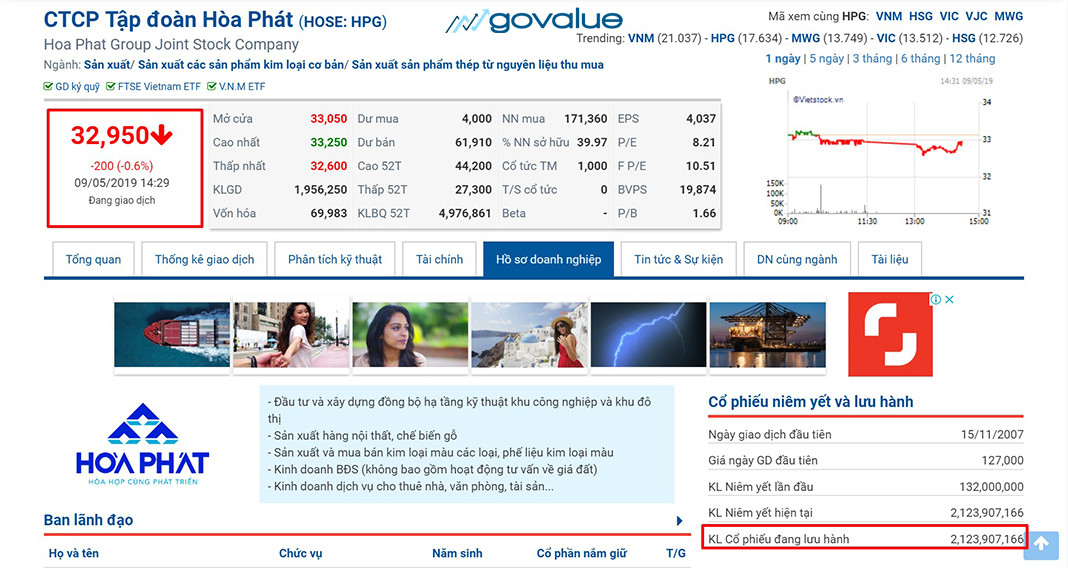

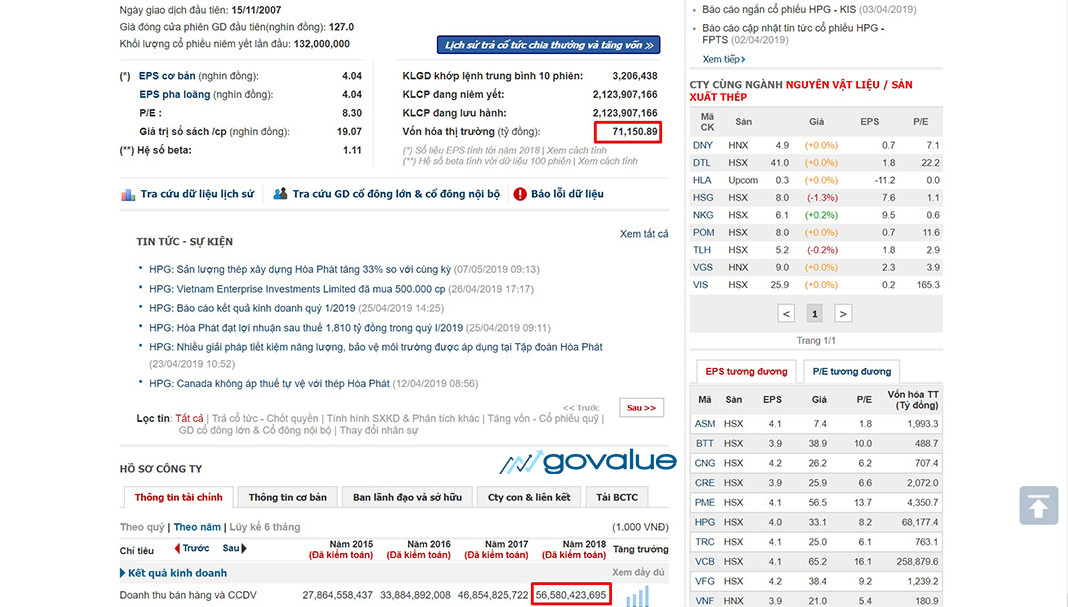

Kienthuctrade.net lựa chọn cổ phiếu của CTCP Tập đoàn Thép Hòa Phát (HPG) sau đây làm ví dụ:

Tại ngày 8.5.2019, khối lượng cổ phiếu bình quân đang lưu hành và khối lượng cổ phiếu đang lưu hành của HPG là bằng nhau.

Do đó…

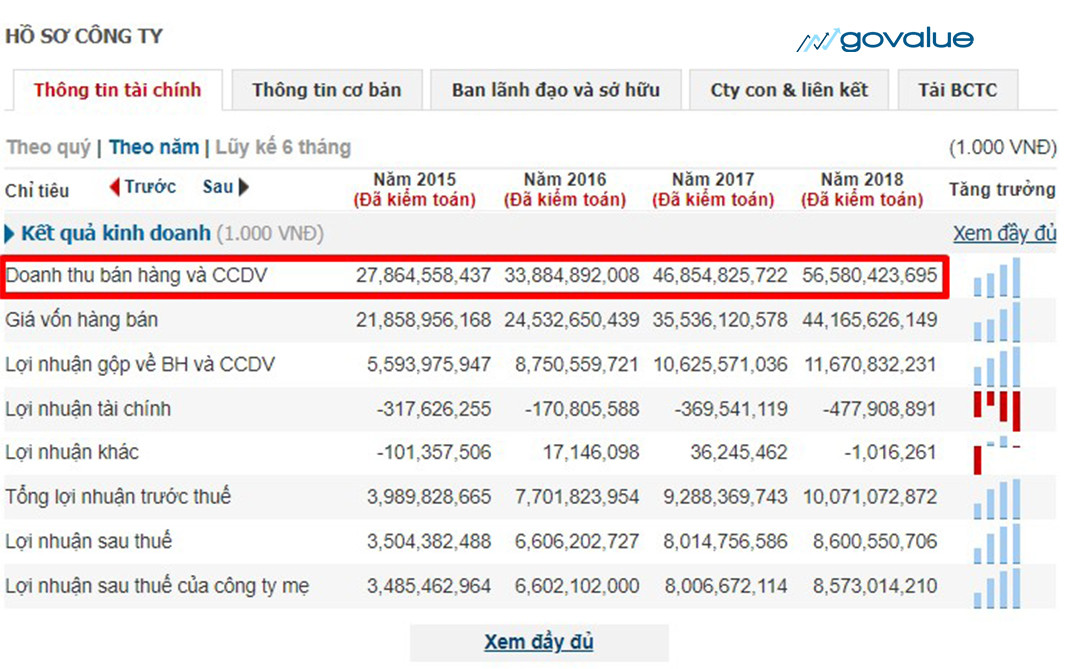

Để đơn giản việc tính chỉ số, Kienthuctrade.net sẽ sử dụng ngay dữ liệu về vốn hóa thị trường của HPG là 71,150.89 (tỷ đồng) và doanh thu thuần năm 2018 là 56,580.42 (tỷ đồng).

Như vậy, chỉ số P/S của HPG sẽ là:

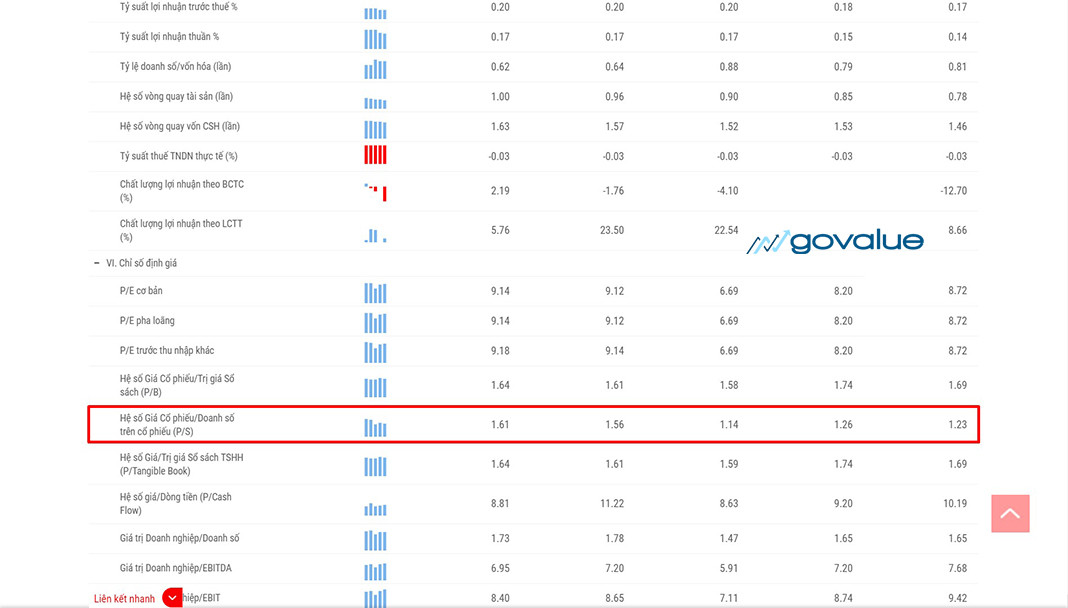

P/S (HPG) = 71,150.89 / 56,580.42 = 1.26 (lần)

Có nghĩa là…

Thị trường đang trả 1.26 đồng cho mỗi đồng doanh thu mà HPG tạo ra.

Tuy nhiên, các bạn lưu ý tại thời điểm tính toán Cafef chưa cập nhật KQKD Q1.2019 của HPG.

Do đó việc sử dụng vốn hóa thị trường ngày 8.5.2019 và doanh thu thuần ngày 31.12.2018 sẽ có sai số nhất định.

Để chính xác hơn chúng ta cần sử dụng doanh thu lũy kế 4 Quý gần nhất của HPG.

Với doanh thu Q1.2019 đạt 14,963 (tỷ đồng), doanh thu lũy kế 4 Quý gần nhất của HPG đạt 57,798 (tỷ đồng).

Vậy chỉ số P/S của HPG ở thời điểm hiện tại sau khi điều chỉnh lại là:

P/S (HPG) = 71,151 / 57,798 = 1.23 (lần)

Tức thị trường đang trả 1.23 đồng cho mỗi đồng doanh thu mà HPG tạo ra.

Nếu bạn không có nhiều thời gian hay chỉ đơn giản là ngại tính toán các chỉ số, Kienthuctrade.net nghĩ rằng bạn sẽ thích cách sau…

2.2 Xem chỉ số P/S qua website của CTCK Tân Việt

Thực tế là…

Đôi khi cần dữ liệu gấp để định giá doanh nghiệp, Kienthuctrade.net cũng rất ưa dùng bộ dữ liệu trên website của CTCK Tân Việt.

Để sử dụng bộ dữ liệu này bạn chỉ cần truy cập trang chủ: www.tvsi.com.vn và làm theo các bước mà Kienthuctrade.net đã hướng dẫn trên hình.

Chúng tôi đánh giá đây là một nguồn dữ liệu được cập nhật đầy đủ, thường xuyên mà nhà đầu tư nên tham khảo.

3. Chỉ số P/S được sử dụng như thế nào?

Cũng giống như P/E hay các chỉ số định giá khác, điều quan trọng là bạn cần nắm được:

Khi nào nên sử dụng chỉ số P/S và chỉ số P/S bao nhiêu mới là tốt?

Trên thực tế, chỉ số P/S chỉ thể hiện góc nhìn của thị trường đối với chỉ tiêu doanh thu của doanh nghiệp.

Vô hình chung chỉ số này đã bỏ qua toàn bộ cơ cấu chi phí và cấu trúc vay nợ.

Do đó, chỉ số P/S khá hạn chế trong việc phản ánh đầy đủ bức tranh hiệu quả hoạt động của doanh nghiệp.

Tuy nhiên…

Trong nhiều tình huống cụ thể sau đây, chúng tôi tin rằng chỉ số P/S vẫn tỏ ra thực sự hữu ích để giúp bạn đánh giá doanh nghiệp và tìm kiếm cơ hội đầu tư.

3.1 Tìm kiếm cơ hội trong những ngành có tốc độ tăng trưởng cao

Chỉ số P/S phản ánh mức giá mà thị trường đang sẵn sàng trả cho mỗi đồng doanh thu mà doanh nghiệp tạo ra.

Với những ngành đang có tốc độ tăng trưởng cao từ 15-20%/năm hoặc thậm chí cao hơn.

Nếu như…

Bạn tìm thấy một doanh nghiệp đang tăng trưởng cùng ngành và không ngừng cải thiện thị phần qua các năm, trong khi chỉ số P/S lại đang thấp hơn trung bình ngành và thấp hơn so với chính đối thủ của nó.

Thì chúc mừng bạn đây có thể là dấu hiệu cho một cơ hội đầu tư tuyệt vời.

3.2 Sự thay thế lý tưởng cho P/E trong định giá ngành có yếu tố chu kỳ

Thông thường với những ngành có yếu tố chu kỳ như ngành Thép, chúng thường trải qua những giai đoạn lên và xuống kéo dài.

Do đó, lợi nhuận các doanh nghiệp trong ngành cũng có những biến động lớn và có thể nhanh chóng chuyển từ lợi nhuận cao sang tổn thất lớn.

Vì thế chỉ số P/E có thể khá sai lệch trong những trường hợp như vậy và bạn nên dùng chỉ số P/S như một lựa chọn thay thế phù hợp hơn.

3.3 Sử dụng P/S khi ngành xuất hiện xu hướng dịch chuyển mới

Với tốc độ thay đổi công nghệ chóng mặt như hiện nay, việc xuất hiện xu hướng mới trong các ngành diễn ra phổ biến hơn.

Cụ thể, bạn sẽ dễ dàng nhận thấy những cuộc chiến đang diễn ra giữa:

- Thương mại điện tử và bán lẻ truyền thống.

- Xe tự lái và ô tô truyền thống.

- Năng lượng tái tạo và năng lượng truyền thống.

Đó là cuộc chiến giữa cái mới và cái cũ.

Tuy nhiên…

Sự tăng trưởng đột phá từ những cái mới có thể sẽ cần một thời gian để phản ánh vào doanh thu và nhiều thời gian hơn nữa để tác động đến lợi nhuận.

Và khi một ngành xuất hiện cuộc chiến như vậy, doanh thu là yếu tố đầu tiên bị tác động đáng kể.

Do đó, việc sử dụng chỉ số P/S trong tình huống này sẽ có ý nghĩa nhiều hơn trong việc đánh giá tác động từ các xu hướng mới.

3.4 Đánh giá doanh nghiệp thua lỗ với chỉ số P/S

Nếu như chỉ số P/E chỉ có ý nghĩa khi lợi nhuận của doanh nghiệp là dương thì…

Một điểm mạnh của chỉ số P/S là bạn vẫn có thể sử dụng nó để đánh giá ngay cả khi doanh nghiệp bị thua lỗ.

Với những doanh nghiệp non trẻ, khi họ mới chỉ tạo ra doanh thu và chưa đem về lợi nhuận hay những doanh nghiệp đã có sẵn thị phần nhất định nhưng bất ngờ thua lỗ, dĩ nhiên bạn không thể trả cho họ một mức giá nhỏ hơn 0.

Khi đó bằng cách so sánh P/S của chính doanh nghiệp trong quá khứ hay với doanh nghiệp khác cùng ngành bạn sẽ có thể đưa ra đánh giá phù hợp hơn đối với doanh nghiệp đó.

3.5 Sử dụng P/S khi doanh nghiệp có dấu hiệu “xào nấu” lợi nhuận

Thực tế cho thấy bằng các thủ thuật kế toán, lợi nhuận có thể dễ dàng “xào nấu” hơn nhiều so với doanh thu.

Doanh nghiệp có thể lợi dụng các khoản mục như khấu hao, lãi suất hay chi phí thuế để thao túng lợi nhuận.

Trong khi đó, doanh thu có thể bị kiểm tra chéo với các đối tác trong quá trình kiểm toán và thông tin luôn sẵn có.

Vì vậy, nhiều nhà phân tích cũng ưa dùng chỉ số P/S hơn so với P/E bởi độ tin cậy của chỉ tiêu doanh thu.

Tuy nhiên…

Không có nghĩa là không thể thao túng doanh thu.

Với những doanh nghiệp có chỉ số P/S sụt giảm bất thường nhờ tăng trưởng doanh thu, bạn cần lưu ý chất lượng các khoản phải thu trên bảng cân đối kế toán.

Nếu các khoản phải thu của doanh nghiệp đang tăng nhanh hơn rất nhiều so với doanh số, có khả năng một số doanh thu ghi nhận sớm nhưng chưa đem lại dòng tiền thực cho doanh nghiệp.

Nhà đầu tư phải hết sức cảnh giác khi dòng tiền hoạt động kinh doanh giảm trên báo cáo lưu chuyển tiền tệ, ngay cả khi thu nhập ròng tăng.

Đây là một dấu hiệu xấu cho thấy doanh số tăng trưởng nhưng doanh nghiệp không thu được tiền.

Và sau cùng, câu hỏi chúng ta cần trả lời là chỉ số P/S bao nhiêu là tốt?

Thực tế là…

Sẽ không có một con số tuyệt đối chính xác nào để đánh giá chỉ số P/S là tốt nhất, bởi bản chất đây là phương pháp định giá tương đối.

Và trên cơ sở đó, bạn hoàn toàn có thể sử dụng chỉ số P/S để so sánh qua các thời kỳ hay kết hợp với chỉ tiêu lợi nhuận khác để so sánh với các doanh nghiệp cùng ngành.

Theo chúng tôi, nếu như các yếu tố khác là thuận lợi thì một doanh nghiệp có chỉ số P/S thấp so với chính nó trong quá khứ hay thấp hơn so với các đối thủ sẽ là cơ hội tốt để bạn cân nhắc đầu tư.

3.6 So sánh chỉ số P/S để đánh giá doanh nghiệp qua các thời kỳ

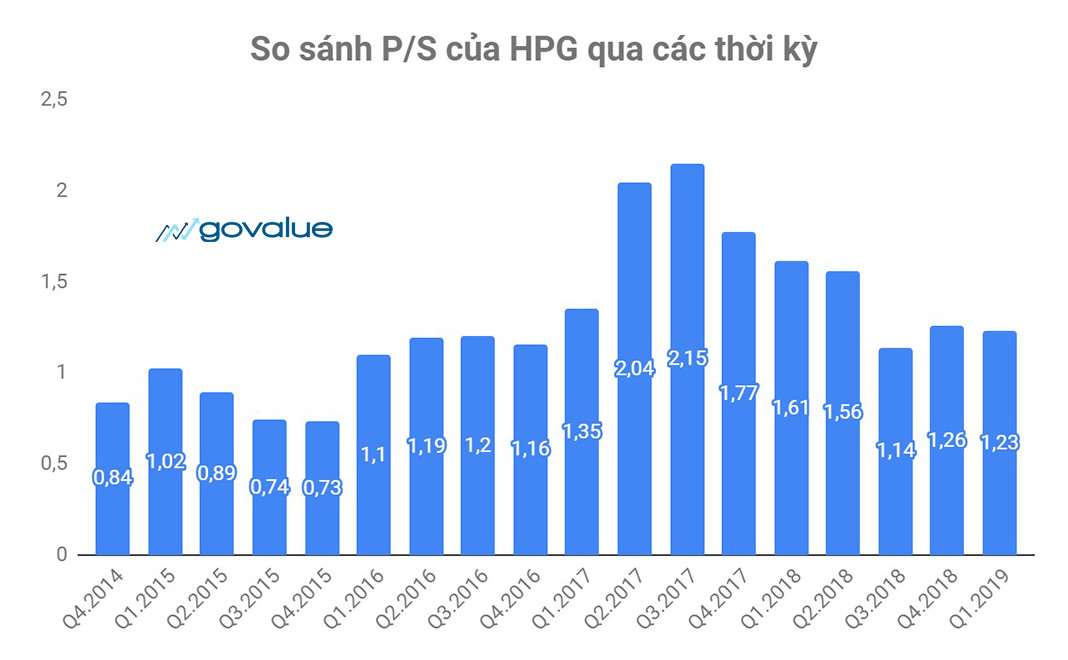

Ở phần này, GoValue sẽ tiếp tục dùng cổ phiếu của CTCP Tập đoàn Thép Hòa Phát (HPG) làm ví dụ.

Đây là số liệu hàng quý về chỉ số P/S của HPG trong giai đoạn 2014 – 2019 mà chúng tôi đã tổng hợp.

Bạn sẽ dễ dàng thấy HPG đang giao dịch với mức P/S là 1.23 thấp hơn so với mức đỉnh 2.15 tại Q3.2017 và xấp xỉ bằng mức P/S tại thời điểm Q2.2016.

Tuy nhiên…

Để việc đánh giá hiệu quả hơn bạn nên sử dụng kết hợp chỉ số P/S với các chỉ tiêu lợi nhuận khác như Biên lợi nhuận gộp mà GoValue sẽ giới thiệu dưới đây.

3.7 Sử dụng chỉ số P/S và Biên lợi nhuận gộp trong phân tích cổ phiếu

Nếu như như chỉ số P/E thường được xem xét cùng với tăng trưởng về thu nhập và chỉ số P/B với chỉ tiêu ROE, thì chỉ số P/S cũng nên được xem xét cùng với biên lợi nhuận gộp hoặc biên lợi nhuận ròng.

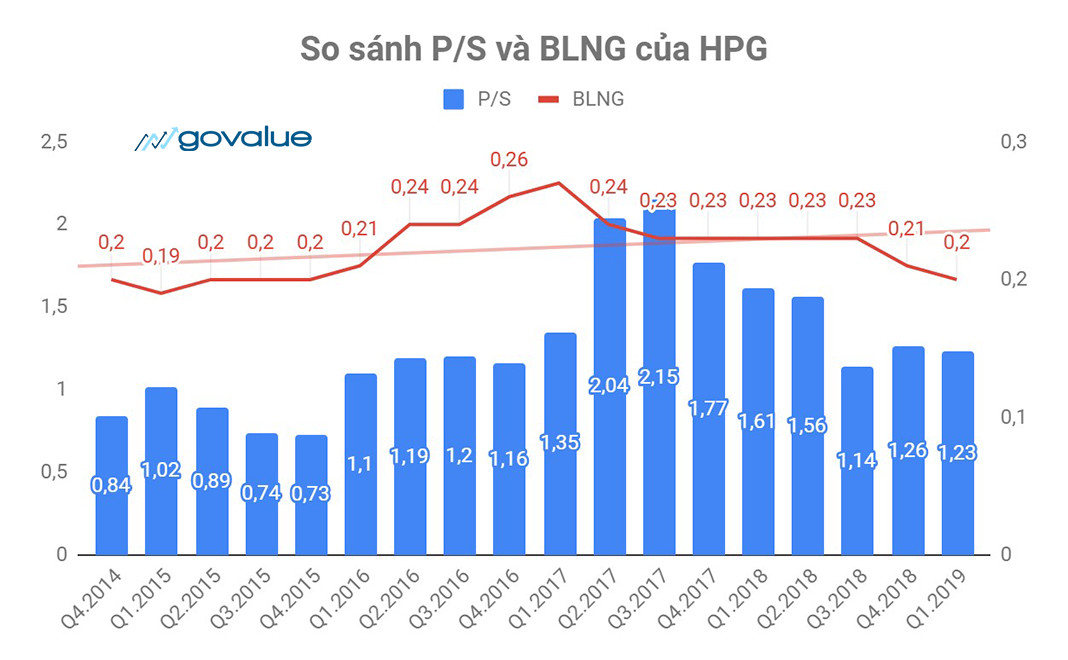

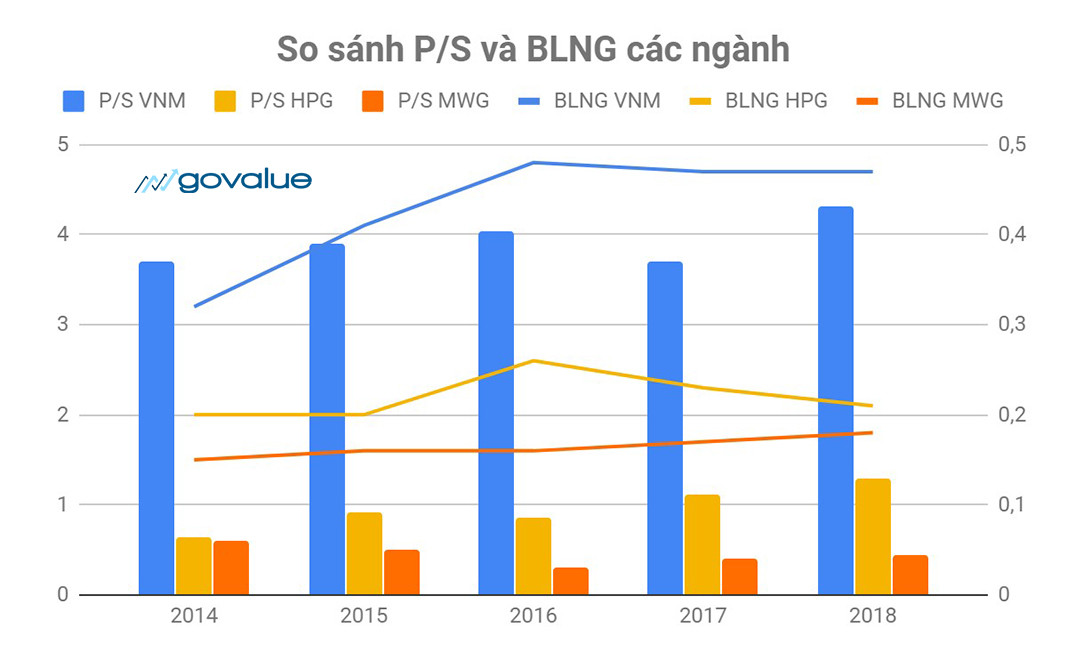

Ở phần này, cùng với chỉ số P/S, chúng tôi sẽ sử dụng Biên lợi nhuận gộp (BLNG) là chỉ tiêu so sánh cổ phiếu HPG qua các thời kỳ và với các doanh nghiệp khác cùng ngành.

Sau khi bổ sung chỉ tiêu BLNG, bạn có thể dễ dàng lý giải phần nào nguyên nhân dẫn đến sự tăng giảm chỉ số P/S của HPG ở phần trước.

Cụ thể:

Giai đoạn Q1.2016 – Q1.2017, BLNG của HPG tăng từ mức 21% lên 27% kéo theo chỉ số P/S bắt đầu tăng từ Q1.2017-Q3.2017 từ mức 1.35 lên 2.15.

Vậy thị trường đã nghĩ gì?

Qua những số liệu trên có thể thấy thị trường cho rằng mỗi đồng doanh thu tạo ra được nhiều lợi nhuận hơn xứng đáng được trả một mức giá cao hơn.

Và ngược lại khi BLNG suy giảm trong giai đoạn sau cũng kéo theo sự suy giảm của chỉ số P/S.

Tuy nhiên…

Ở thời điểm Q1.2019, nhà đầu tư đang trả 1.23 đồng cho 1 đồng doanh thu tạo ra 0.2 đồng lợi nhuận.

Trong khi đó tại thời điểm Q1.2016 bạn chỉ mất 1.1 đồng cho mỗi đồng doanh thu tạo ra 0.21 đồng lợi nhuận.

Dễ dàng thấy đó là mức giá đắt cho HPG ở thời điểm hiện tại.

Để đổi lại sự kỳ vọng này của thị trường, HPG phải giữ ổn định được mức BLNG kèm theo đó là tăng trưởng mạnh về doanh thu, bù đắp cho phần “premium” mà nhà đầu tư đang trả cho họ.

Nếu không…

Một sự sụt giảm giá trên thị trường là điều tất yếu.

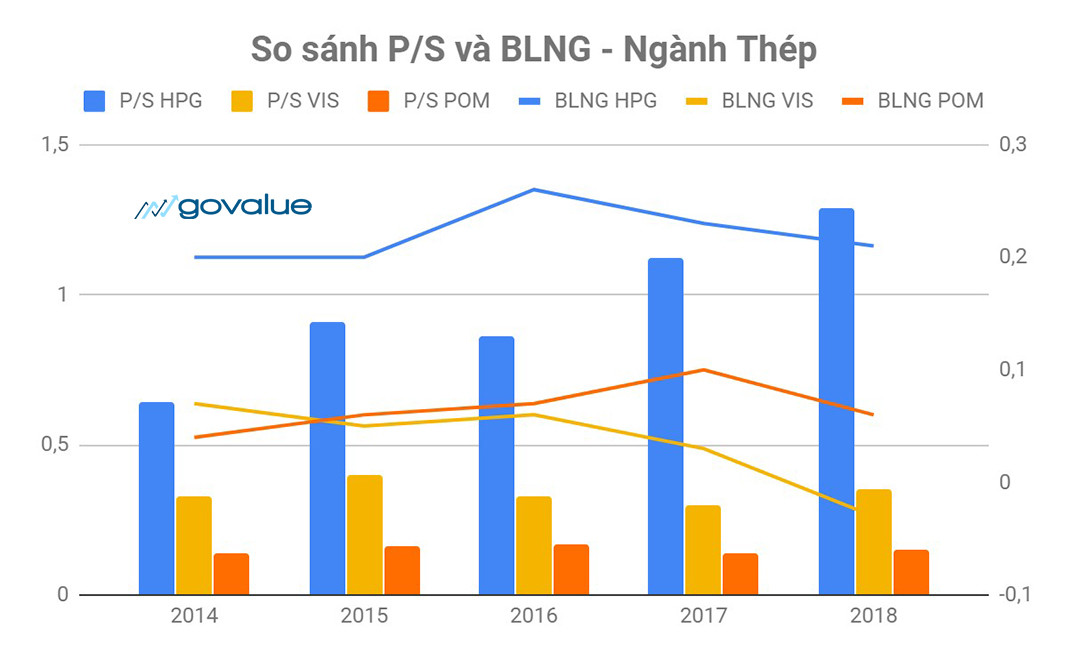

Và HPG đang ở đâu nếu so sánh trong cùng ngành:

Không quá khó để nhận thấy vị thế số 1 của HPG trong ngành Thép Việt Nam.

Với BLNG gấp đôi các đối thủ cùng ngành do đó HPG luôn có 1 mức P/S vượt trội hơn so với chúng.

Trường hợp của POM và VIS, mặc dù BLNG của VIS thấp hơn và thậm chí âm trong 2 năm 2017-2018, cùng với doanh thu chỉ bằng một nửa so với POM, nhưng thị trường vẫn đang trả một mức P/S gấp đôi.

Vì sao vậy?

Lý giải cho điều này, trong giai đoạn 2015-2016 Thái Hưng bắt đầu thâu tóm VIS với mục đích bán lại cho Thép Kyoei vào 2017-2018, vốn là một trong những doanh nghiệp thép hàng đầu của Nhật Bản đang tham vọng chiếm lĩnh thị trường Việt Nam.

Nếu như không có lý do này, chúng tôi nghĩ rằng bạn nên cẩn trọng với những doanh nghiệp đang bị trả một mức giá quá đắt như vậy.

Một góc nhìn khác từ chỉ số P/S và BLNG cho các đại diện hàng đầu của ngành Sữa – Thép – Bán lẻ.

Xin nhắc lại, góc nhìn này không có ý nghĩa kết luận rằng ngành Sữa luôn được trả mức P/S cao hơn so với Thép hay Bán lẻ.

Nó chỉ cho thấy bức tranh hiện tại giữa các ngành, để đánh giá cụ thể hơn bạn nên đặt trong bối cảnh của riêng từng ngành và từng doanh nghiệp.

Tổng Kết

Chỉ số P/S thích hợp để sử dụng khi định giá hầu hết các loại cổ phiếu.

Đặc biệt…

Chỉ số P/S có ý nghĩa nhất khi định giá doanh nghiệp non trẻ, doanh nghiệp chưa có lợi nhuận hay với những ngành có tính chu kỳ hoặc đang xuất hiện xu hướng mới.

Nhưng giống các chỉ số định giá khác, nó không nên sử dụng một cách riêng rẽ mà nên sử dụng kết hợp với các chỉ số định giá khác để có đánh giá đầy đủ hơn về giá trị của doanh nghiệp.

Trên đây là toàn bộ bài phân tích chi tiết nhất về chỉ số P/S hay PSR (Price to sales ratio), hi vọng hữu ích với bạn đọc. Nếu còn thắc mắc nào, bạn đọc có thể để lại bình luận bên dưới để được giải thích chi tiết. Theo dõi website của chúng tôi thường xuyên để cập nhật những bài học hữu ích nhất về kiến thức chứng khoán cũng như thông tin mới nhất nhé !