Hệ số beta trong chứng khoán là một trong những từ khóa được google search nhiều nhất về chủ đề hệ số trong chứng khoán. Trong bài viết này, Kienthuctrade.net sẽ viết bài viết tổng hợp chi tiết nhất về chủ đề đáng quan tâm này.

1. Hệ số beta là gì?

Hệ số Beta (tiếng Anh: Beta coefficient) là thước đo độ biến động, hoặc rủi ro hệ thống của một cổ phiếu riêng lẻ so với rủi ro phi hệ thống của toàn bộ thị trường.

Hệ số beta hay beta là thước đo rủi ro hệ thống của một cổ phiếu hay toàn bộ danh mục đầu tư, beta thể hiện mức độ tương quan của biến động cổ phiếu hay danh mục so với sự biến động chung của thị trường. Hệ số beta của thị trường mật định luôn bằng 1.

Ở đây, chúng tôi lưu ý khái niệm:

Rủi ro hệ thống: là rủi ro ảnh hưởng đến (gần như) tất cả các cổ phiếu trên thị trường nên còn gọi là rủi ro thị trường như GDP, lãi suất, lạm phát, chiến tranh… Ngoài ra, còn có rủi ro phi hệ thống.

Rủi ro phi hệ thống loại rủi ro chỉ tác động đến một cổ phiếu hay một nhóm ngành cổ phiếu. Ví dụ giá dầu giảm ảnh hưởng đến nhóm dầu khí, nhưng lại có lợi cho công ty vận tải và ngược lại. hay sự tăng giảm lợi nhuận, của doanh nghiệp A chỉ tác động đến cổ phiếu doanh nghiệp A.

Bởi lý do đó, nếu danh mục dù nắm 1 cổ phiếu hay 10 cổ phiếu có hệ số beta bằng nhau thì sẽ có mức độ rủi ro hệ thống như nhau, nhưng danh mục 10 cổ phiếu thì có mức độ rủi ro phi hệ thống ít hơn.

Vậy nên đa dạng hóa thì giảm rủi ro phi hệ thống nhưng không giảm rủi ro hệ thống.

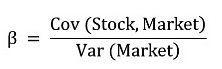

2. Công thức tính hệ số beta

Trong đó:

Cov (Stock, Market): Hiệp phương sai tỷ suất sinh lợi của cổ phiếu và tỷ suất sinh lợi của thị trường.

Var (Market): phương sai tỷ suất sinh lợi thị trường.

Nhưng bạn yên tâm, là chúng ta không cần phải tính hệ số beta của từng cổ phiếu. Hầu hết các trang web tài chính hay công ty chứng khoán như cafef.vn, cophieu68.vn, SSI, HSC, VND, MBS… đều cung cấp cho ta chỉ số này rồi.

Tuy nhiên chúng thường có kết quả rất khác nhau, do họ thường lấy mốc thời gian tính khác nhau. Tuy nhiên bạn có thể lấy kết quả gần đúng bằng trung bình cộng của chúng, tốt nhất là tự tính. (Lưu ý: Thường thì mấy trang web tài chính chứng khoán có kết quả tính hệ số Beta khá cách biệt).

Hệ số beta toàn bộ danh mục = Trung bình cộng beta theo tỷ lệ nắm giữ của các cổ phiếu thành phần.

Ví dụ: Danh mục X có 2 cổ phiếu: cổ phiếu A (beta =0.8, tỷ trọng 40% tài sản), cổ phiếu B (beta = 1.5 tỷ trọng 60% tài sản), thì Beta danh mục X là: 0.8 X 40% + 1.5 X 60% = 1.22

Beta tiền mặt hoặc tiền gửi ngân hàng, ta lấy bằng 0. Bạn nào xài đòn bẩy thì cứ lấy hệ số beta nhân lên theo tỷ lệ tương ứng đòn bẩy (Đây là cách dễ tính thôi, Khi beta tăng gấp đôi, thì đòn bẩy phải giảm gấp 4 mới tối ưu hóa lợi nhuận/rủi ro)

3. Ý nghĩa của hệ số beta?

Ta có công thức:

![]()

Trong đó:

% stock: Biến động của cổ phiếu mình quan tâm.

β stock: Chỉ số Beta của cổ phiếu mình quan tâm

% Market: % biến động của thị trường hay Vn-Index

Qua công thức trên, ta có nhận xét:

- Beta = 1 thì cổ phiếu rủi ro hệ thống hay biến động tương đương với thị trường (Vn-Index)

- Beta > 1 thì cổ phiếu rủi ro hệ thống hay biến động lớn hơn thị trường (cổ phiếu nhóm ngành bất động sản, tài chính…)

- Beta < 1 thì cổ phiếu rủi ro hệ thống hay biến động thấp hơn thị trường (cổ phiếu nhóm ngành dược, sản phẩm thiết yếu, dịch vụ)

- Beta = 0 thì không phụ thuộc biến động của thị trường

- Beta < 0 thì biến động ngược chiều với thị trường

Hầu hết cổ phiều đều có hệ số Beta > 0, tuy nhiên đôi khi bạn thấy có những chỉ số beta <0, tức là nó biến động ngược chiều với thị trường.

Tuy nhiên bạn đừng cứng nhắc chỉ bám vào beta, cổ phiêu tăng giảm phụ thuộc nhiều yếu tố khác nữa.

4. Mô hình định giá tài sản vốn CAPM và hệ số beta.

Mô hình định gia CAPM: Là mô hình đánh giá lợi nhuận kỳ vọng khi đầu tư vào một cổ phiếu hay danh mục tương quan với rủi ro hệ thống (beta) và suất sinh lời của thị trường.

R = Ro + β X (R tt – Ro)

Trong đó:

- R: Mức lợi nhuận kỳ vọng hợp lý

- Ro: Suất lợi nhuận phi rủi ro (thường lãi suất trái phiếu chính phủ) ở Việt Nam bạn có thể dùng lãi ngân hàng có mức an toàn cao như Vietcombank.

- β: Hệ số Beta của cổ phiếu và danh mục

- Rtt: Suất lợi nhuận kỳ vọng của toàn thị trường, thường về dài hạn tầm 10%.

Qua công thức trên: Bạn sẽ thấy tại sao người ta nói rủi ro cao lợi nhuận cao hay nói đúng hơn là rủi ro càng cao thì yêu cầu lợi nhuận càng cao. Chúng ta đầu tư chứng khoán, vì chúng ta chấp nhận rủi ro cao hơn để kỳ vọng mức lợi nhuận cao hơn. Nếu muốn đầu tư không rủi ro thì hãy gửi ngân hàng như Vietcombank, BIDV, Vietinbank.

Ví dụ:

- Danh mục A có hệ số beta= 0.5, danh mục B có hệ số beta là 2.

- Nếu lãi suất trái phiếu, ở Việt Nam thì Ngọ hay xài lãi suất ngân hàng là Ro = 6%.

- Lãi suất thị trường dài hạn là Rtt =10%.

Thì:

- Lợi nhuận kỳ vọng hợp lý của danh mục A sẽ là:

- Ra = Ro + beta X (Rtt – Ro) = 6% + 0.5 X (10% – 6%) = 8%

- Suất lợi nhuận kỳ vọng hợp lý của danh mục B sẽ là:

- Rb = Ro + beta X (Rtt – Ro) = 6% + 2 X ( 10% – 6%)= 14%

Thêm nữa:

- Năm 2017, Vn-Index tăng 48%.

- Danh mục A với Beta = 0.5 sẽ chấp nhận suất lợi nhuận: 6% + 0.5 X (48%- 6%) = 27%.

- Danh mục B với Beta = 2 sẽ chấp nhận suất lợi nhuận: 6% + 2 X (48% -6%) = 93%.

P/S: Vì biến động quá lớn nên cách này không hẳn là chính xác, tuy nhiên tùy theo triết lý, phương pháp như chuyên đầu tư cổ phiếu vốn hóa lớn, vừa hay nhỏ, đầu tư tăng trưởng, đầu tư giá trị, phân tích kỹ thuật, cách quản trị danh mục đầu tư mà yêu cầu suất sinh lợi hợp lý khác nhau. Vậy nên, nếu danh mục có chỉ lấy Beta = 2 thì mức yêu cầu sinh lời tối thiểu năm 2017 phải bằng 60%- 65% trở lên, thì mới hợp lý. Còn nếu danh mục ở mức 0.5 thì chỉ cần sinh lợi 27% là được.

Tuy nhiên đó chỉ là rủi ro hệ thống, còn có những rủi ro khác là rủi ro phi hệ thống nữa. Do đó: Khi bạn đầu tư với mức rủi ro cao hơn thì mức sinh lời yêu cầu hợp lý tương ứng bắt buộc phải cao hơn. Rủi ro phi hệ thống có thể giảm thiểu bằng cách đa dạng hóa, cách phân bổ tiền và cổ phiếu. Nhưng khi bạn đầu tư vào danh mục có rủi ro cao thì nên chuẩn bị tâm lý có thể mất tiền lớn hơn và nhiều hơn, nhưng bù lại bạn có quyền yêu cầu và kỳ vọng mức sinh lợi lớn hơn.

5. Hệ số Alpha và mối quan hệ giữa hệ số Beta và Alpha

Nhắc đến hệ số beta, ta không thể không nhắc đến người bạn song hành cùng nó, hệ số alpha. Tuy nhiên, thường các nhà đầu tư không chú ý hệ số này.

Hệ số alpha là mức lợi nhuận sau khi điều chỉnh rủi ro. Hay là mức chênh lệch giữa lợi nhuận thực tế và lợi nhuận hợp lý ứng với mức rủi ro.

Công thức:

Alpha = % Lợi nhuận thực tế – % lợi nhuận kỳ vọng ứng rủi ro beta

Khi alpha > 0: Bạn đầu tư hiệu quả, càng cao thì càng hiệu quả.

Khi alpha < 0: Bạn đầu tư không hiệu quả, càng thấp càng không hiệu quả.

Hệ số anpha càng cao thì hiệu quả đầu tư càng cao

Nhà đầu tư nào có kết quả anpha tốt hơn thì được đánh giá đầu tư tốt hơn.

Ví dụ:

Theo mục IV.

- NĐT A với danh mục A có Beta = 0.5, theo mô hình định giá CAPM giả định kỳ vọng lợi nhuận hợp lý là 8%

- NĐT B với danh mục B có Beta = 2, theo mô hình định giá CAPM giả định kỳ vọng lợi nhuận hợp lý là 14%

- NĐT A kiếm lãi 16%.

- NĐT B kiếm lãi 18%

⇒ Ai đầu tư tốt hơn?

Nếu chỉ xét theo kết quả thuần túy thì NĐT B đầu tư tốt hơn với mức lãi 18% so với NĐT A chỉ lãi 16%.

- Nhưng nếu xét theo kết quả đã hiệu chỉnh rủi ro, hệ số Anpha thì:

- Anpha A = 16% – 8% =8%.

- Anpha B = 18% – 14% = 4%.

- Vậy sau khi điều chỉnh rủi ro thì NĐT A đầu tư hiệu quả gấp đôi NĐT B.

Trong bài viết này, Kienthuctrade.net đã phân tích chi tiết khái niệm cũng như các mảng kiến thức liên quan đến hệ số Beta. Hi vọng hữu ích đối với bạn đọc. Nếu có bất kì khó khăn nào trong quá trình tìm hiểu và vận dụng, hãy đặt câu hỏi tại phần bình luận, chúng tôi rất sẵn lòng giải đáp.

Theo dõi website của chúng tôi thường xuyên để cập nhật những bài học hữu ích nhất về kiến thức chứng khoán cũng như thông tin mới nhất nhé !