Phong trào tài chính phi tập trung (DeFi) là một trong các lực lượng đi đầu trong quá trình đổi mới không gian blockchain. Nhưng điều gì làm cho các ứng dụng DeFi trở nên độc đáo? Đó chính là đặc tính không cần sự cho phép, có nghĩa là bất kỳ ai (hoặc bất kỳ thứ gì, như hợp đồng thông minh) có kết nối Internet và ví được hỗ trợ đều có thể tương tác với chúng.

Ngoài ra, các ứng dụng DeFi sẽ giúp người dùng không phải băn khoăn về niềm tin đối với bất kỳ tổ chức custody (ký quỹ) hoặc người trung gian nào. Nói cách khác, chúng không cần sự tin tưởng. Vậy, có những trường hợp sử dụng mới nào mà những thuộc tính này được kích hoạt?

Một trong những khái niệm mới xuất hiện là yield farming (lợi nhuận canh tác), là phương thức mới để kiếm phần thưởng từ tài sản tiền điện tử hiện có bằng các giao thức thanh khoản không cần sự cho phép. Theo đó, bất kỳ ai cũng có thể kiếm được thu nhập thụ động bằng cách sử dụng hệ sinh thái phi tập trung được xây dựng trên Ethereum.

Do vậy, yield farming có thể thay đổi cách HODL của các nhà đầu tư trong tương lai. Tại sao giữ tài sản của bạn nhàn rỗi trong khi có thể đưa chúng vào hoạt động? Hãy cùng kienthuctrade.net tìm hiểu trong bài viết dưới đây nhé. Bắt đầu nào…..

1. Yield Farming là gì?

Yield Farming (YF) còn được gọi là khai thác thanh khoản (liquidity mining), là một cách để tạo ra phần thưởng khi nắm giữ tiền điện tử. Nói dễ hiểu là nó khóa token và nhận phần thưởng bằng token. Y hệt như Staking!!!

Yield tạm dịch là lợi nhuận, Farming tạm dịch là canh tác. Yield Farming tạm dịch là canh tác lợi nhuận. Trong bài này mình sẽ giữ nguyên thuật ngữ “Yield Farming“, “Yield”, “Farming”, “Farm”.

Tuy nhiên, YF hoạt động khác với Staking, nó tương tác với người cung cấp thanh khoản (liquidity providers – LP) để cấp thanh khoản cho liquidity pool của giao thức.

2. Liquidity Pool là gì?

Về cơ bản, LP là một hợp đồng thông minh có chứa coin/token trong đó. Đổi lại việc cung cấp tính thanh khoản, LP sẽ nhận được phần thưởng (token). Phần thưởng đó có thể đến từ phí giao dịch được tạo bởi nền tảng DeFi cơ bản hoặc một số nguồn khác.

Chuỗi này cũng khá phức tạp, ví dụ nếu bạn có token COMP, bạn có thể gửi COMP vô 1 sàn DEX khác ví dụ BAL, để nhận phần thưởng theo tỷ lệ phần trăm nào đó.

Và tất nhiên bạn có thể dùng phần thưởng đó gửi qua 1 sàn khác với quy trình tương tự để nhận phần thưởng khác.

Tất cả các việc này đều thực hiện trên nền tảng ERC-20 của Ethereum và phần thưởng cũng thường là một loại token ERC-20. Tuy nhiên, điều này có thể thay đổi trong tương lai.

Hiểu nôm na thế cho đơn giản, còn sau này sẽ xuất hiện nhiều nền tảng tương tác chéo, thì chúng ta tìm hiểu tiếp, trước mắt vậy cho đỡ rối.

3. Lý do tại sao Yield Farming bùng nổ?

Cái tên đầu tiên nhắc tới, đã nói ở trên, đó là COMP – một Governance tokens, cung cấp quyền quản trị cho chủ sở hữu token. Từ đó, các sàn DEX bắt đầu phân phối các token này theo thuật toán, và với những ưu đãi nhằm thu hút LP cung cấp thanh khoản cho Pool.

Do đó, nhờ có COMP mà các dự án DeFi đã áp dụng triệt để nhằm đưa ra các kế hoạch thu hút nguồn vốn khổng lồ đổ vào các dự án DeFi.

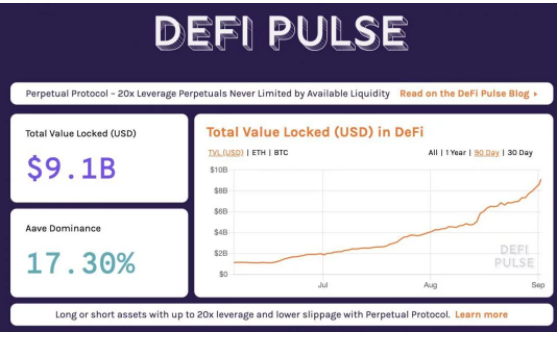

Tính tới thời điểm này, đã có hơn 9 tỷ USD được Total Value Locked (TVL) nghĩa là bị khoá lại trong DeFi!

Xem thêm: Sàn Anzo Capital có uy tín không?

4. Total Value Locked (TVL)?

Bạn cũng nên biết chút về TVL – nôm na là sức khoẻ của hệ thống defi nhé. Rất dễ hiểu, con số này càng cao thì chứng tỏ hệ thống còn khoẻ, còn cái này giảm liên tục thì SML soon. Bong bóng nổ.

Nên sau này trong ptcb và ptkt, chắc sẽ phải đưa chỉ số này vào để phán đoán. bạn có thể kiểm tra con số này tại Defipulse.com

5. Yield Farming hoạt động như thế nào?

Có thể bạn đã nghe đâu đó thoáng qua về thuật ngữ automated market maker (AMM) – nghĩa là tạo lập thị trường tự động, nghe thì lạ nhưng có vẻ bạn biết vài cái tên đó: Uniswap, 1inch, Balancer,…

xem danh sách ở đây: https://www.coingecko.com/en/dex

Và nó hoạt động thế nào nhỉ? Đầu tiên, LP cung cấp vũ khí cho pool, pool cho phép người dùng vay, mượn, mua bán,…mỗi giao dịch sẽ phát sinh fee cắt cổ, fee đó sẽ được gửi lại LP theo tỷ lệ %. Rất đơn giản phải không?

Ngoài ra, các sàn DEX còn thu hút LP đổ tiền vào bằng cách trả thêm token khác có giá trị. Nếu bạn đã và đang chơi farming thì sẽ biết, có rất nhiều token có giá trị như: SRM, SUSHI, BAL,…Đó là những token rất HOT hiện nay.

Yield Farming có sự liên hệ mật thiết với mô hình Tạo lập Thị trường Tự động – AMM (Automated Market Maker). Các mô hình AMM phổ biến có thể kể đến như Uniswap, Mooniswap, Balancer…

Trong Yield Farming, các Liquidity Provider (viết tắt: LP) cung cấp thanh khoản vào các liquidity pool của giao thức. Liquidity pool hiểu đơn giản là smart contract có chứa tiền trong đó. Các pool này cho phép người dùng vay, cho vay hay giao dịch trao đổi giữa các token.

Doanh thu phát sinh của Liquidity Pool chính là phí giao dịch khi người dùng cuối thực hiện các hoạt động trong pool, như vay, cho vay, trao đổi các token. Doanh thu này sẽ được chia lại cho LP theo tỷ lệ phần trăm thanh khoản mà họ đã cung cấp trong pool.

Ngoài doanh thu từ phí, một số giao thức còn triển khai bootstrapping liquidity cho protocol bằng cách phân phối token bản địa cho các LP đã cung cấp thanh khoản vào giao thức của họ (có thể trên toàn pool của giao thức hoặc một số pool được chỉ định). Đây được gọi là Liquidity Mining.

Liquidity Mining có thể hiểu là một khái niệm hẹp hơn Yield Farming. Cụ thể là LP sẽ ngoài việc nhận được tiền khi cung cấp thanh khoản, họ sẽ được nhận thêm một lượng token mới khác nữa.

6. Ảnh hưởng của Yield Farming

Sự ảnh hưởng của Yield Farming trong DeFi là không thể chối cãi được. DeFi đã có bước phát triển cực nhanh sau khi Compound ra mắt Liquidity Mining với token quản trị COMP.

Sau đó, sự kiện này đã kéo theo các dự án khác ra mắt chương trình tương tự để thu hút thanh khoản vào giao thức, khiến cho DeFi nóng lên hơn bao giờ hết.

Thanh khoản được đổ từ giao thức này sang giao thức khác. Lợi nhuận cao cộng thêm token quản trị tăng giá mạnh đã khiến nguồn vốn không hiệu quả (unproductive capital). Bắt đầu chuyển vào các giao thức Defi để thực hiện farming và kiếm lợi nhuận, trở thành nguồn vốn hiệu quả (productive capital).

Dòng tiền đang đổ vào DeFi nên các dự án DeFi liên tục xuất hiện với cách thức phân phối mới, tận dụng các giao thức có sẵn. Điển hình trong số đó có thể kể đến Yam Finance.

7. Yield Farming phải chăng là quả bom?

Tuần qua, các nhà đầu tư chóng mặt mỗi ngày với sự thay đổi của thị trường, hôm trước nhân đôi, hôm sau tiếp tục nhân, gia tăng chóng mặt.

Trước mắt thì không thể phủ nhận việc YF giúp cho thị trường nóng hơn bao giờ hết, và đặc biệt là đang giúp dòng tiền quay trở lại thị trường crypto bởi vì lý do duy nhất, lợi nhuận đang khủng khiếp.

Bạn cứ tưởng tượng, vừa đầu tư, vừa lãi, vừa đi farm, hưởng lãi, còn nhận được token có giá trị, token đó tăng vùn vụt, lãi kép….Giúp dòng tiền từ tất cả mọi nơi quay trở lại thị trường.

Từ những nguồn tiền ngoài thị trường hay từ những tay holder coin top nằm bất động cũng phải xao xuyến lung lay.

Từ đó cho ra đời rất nhiều dự án DeFi cũng như dự án YF khác, tiền cứ thể đổ vào bất chất kinh tế thế giới đang khó khăn.

Tăng trưởng nhất và đáng nói tới nhất tuần trước có lẽ là ku Yearn Finance (YFI) và các anh em cùng cha khác ông nội của nó.

Tuy nhiên, đó là cuộc chơi của các WHALES, SHARK,…Và đây là thị trường MONEY GAME, nên quả boom có thể nổ bất cứ lúc nào. Tât nhiên lúc tôi viết bài này thì chưa đâu, nhưng tương lai hãy thật cẩn trọng nhé.

8. Rủi ro của Yield Farming

Hầu hết các chiến lược Yield Farming mang lại APR/APY (Annual Percentage Rate – Lãi suất Phần trăm Hằng năm / Annual Percentage Yield – Tỷ Suất Thu Nhập Năm) phần lớn đều rất phức tạp và yêu cầu người dùng phải nắm rất rõ những gì họ đang làm.

Nếu anh em không thật sự hiểu cách các giao thực đang hoạt động, khả năng mất tiền là rất cao.

9. Yield Farming – Trò chơi của các Whales

Người chiến thắng trong cuộc chơi này chính là các Whales – những người cầm vài chục triệu đô đi farming, từ đó kiếm được token quản trị.

Whales chỉ đơn giản là có mối quan hệ với dự án, bỏ tiền farm lớn làm cho tỷ lệ chia của các tay chơi lẻ bị nhỏ đi.

Những nhà đầu tư nhỏ lẻ (retail investor) FOMO sớm có thể kiếm được rất nhiều hoặc mất luôn số tiền đã đầu tư.

Những người mất tiền sẽ là những người FOMO vào sau, khi giá đã tăng quá cao.

Vậy để giảm rủi ro thì chúng ta nên là người đi farm từ sớm và mua 1 ít token governance tại giá chấp nhận được xem như chơi xổ số.

10. Một số suy nghĩ về Yield Farming

Thứ 1, Yield Farming đã mở ra 1 kỷ nguyên mới cho DeFi với phương thức giao thức bootstrapping thông qua liquidity mining. Đây có thể nói là 1 cách để thu hút người dùng khá hay trong ngắn hạn.

Thứ 2, khi giao thức ra mắt Yield Farming có thể tác động đến các giao thức khác, để cùng nhau đi lên. Nhưng, việc tác động đến nhau này sẽ không bền khi yield giảm dần. Điển hình là yEarn, bootstrapping cho yEarn lẫn Curve và Balancer.

Cả ý 1 và ý 2 đều chỉ trong ngắn hạn.

Theo Jesse Walden (cựu Cộng sự của a16z), các giao thức DeFi muốn đi được dài hạn sẽ cần dựa vào người dùng và người kiến tạo.

“Việc hack lợi nhuận trong DeFi là một động lực ngắn hạn để thúc đẩy sự tăng trưởng người dùng. Nhưng cuộc chơi lớn hơn là tạo nên sự giàu có trong dài hạn bằng cách xây dựng (và sở hữu!) một phần sản phẩm và dịch vụ mà hàng tỷ người sẽ sử dụng hàng ngày”.

11. Các Dự án Yield Farming nổi bật

- Yearn Finance (YFI) như đã nói ở trên và các anh em của nó: YFII, YFV, YFIS,…

- Aave (LEND)

- Compound (COMP)

- Curve (CRV) chạy sàn Curve Finance

- Serum (SRM) chạy con SERUM DEX

- JUST (JST) chạy JUSTWAP

- Balancer, Uniswap, 1inch,….

Rất rất nhiều mà trong link coingecko trên, ad đã có đề cập.

Lời Kết

Qua bài viết này, chúng ta đã cùng nhau tìm hiểu tổng quan về một trong những từ khoá gây sốt nhất hiện nay – “yield farming“.

Mặc dù lợi nhuận ngắn hạn mà yield farming đem lại là rất hấp dẫn. Nhưng để nó không chỉ là một xu hướng sớm nở tối tàn, những nhà kiến tạo trong không gian DeFi cần đem đến cho sản phẩm của mình những lợi ích thực tế gắn liền với đời sống hơn nữa.

Hi vọng rằng chúng ta có thể thấy yield farming không chỉ trong không gian tiền mã hoá mà còn cả trong dòng chảy tài chính truyền thống trong tương lai.

Theo dõi website của chúng tôi thường xuyên để cập nhật những bài học hữu ích nhất về kiến thức đầu tư tài chính nói chung và tiền điện tử nói riêng cũng như thông tin mới nhất nhé !