CAPEX là một trong những chỉ số quan trọng để đánh giá hoạt động kinh doanh của doanh nghiệp. Vậy chỉ số CAPEX là gì? Tại sao chỉ số này lại đóng vai trò quan trọng, có thể giúp công ty duy trì, tăng trưởng và phát triển?

Hãy cùng theo Kienthuctrade.net tìm hiểu qua bài viết này!

1. CAPEX là gì?

CAPEX (viết tắt của Capital Expenditure) là các khoản chi phí đầu tư vào tài sản cố định (như nhà máy, máy móc, thiết bị…) của doanh nghiệp.

Số tiền chi ra này được xem xét cho mục đích duy nhất là mua sắm tài sản cố định mới, sửa chữa tài sản cố định hiện có, hoặc nâng cấp hiệu suất hoạt động của tài sản cố định.

Đây được xem là một quyết định tài chính lớn đối với 1 doanh nghiệp, sẽ được phê duyệt tại cuộc họp cổ đông thường niên hoặc một cuộc họp đặc biệt của Hội đồng quản trị.

Tóm lại, CAPEX sẽ bao gồm:

- Mua sắm tài sản cố định mới, đôi khi đó có thể là tài sản vô hình;

- Sửa chữa tài sản cố định hiện có để kéo dài thời gian sử dụng hữu ích của tài sản;

- Nâng cấp tài sản cố định để tăng hiệu suất hoạt động…

Ví dụ về Capex

Đặc điểm của chỉ số Capex

2. Ý nghĩa của CAPEX?

CAPEX có thể cho bạn biết một doanh nghiệp đang đầu tư bao nhiêu vào tài sản cố định mới và hiện có để duy trì hoặc phát triển?

CAPEX là phần mà Warren Buffett cho là quan trọng nhất trong dòng tiền từ hoạt động đầu tư của doanh nghiệp.

Đừng đầu tư vào những doanh nghiệp luôn đòi hỏi quá nhiều CAPEX hàng năm

Theo ông, những doanh nghiệp có lợi thế cạnh tranh dài hạn thường chỉ cần sử dụng một phần nhỏ lợi nhuận hàng năm cho hoạt động đầu tư TSCĐ (CAPEX) để duy trì vị thế và hoạt động kinh doanh của mình so với những đối thủ cạnh tranh khác.

Bạn hãy thử so sánh CAPEX với Lợi nhuận sau thuế…

Tính tổng CAPEX mà doanh nghiệp đã sử dụng trong khoảng thời gian 7 – 10 năm, và so sánh với tổng lợi nhuận sau thuế trong cùng khoảng thời gian đó.

Nếu:

- Tổng CAPEX < 50% Lợi nhuận sau thuế: đây là 1 dấu hiệu tốt cho thấy doanh nghiệp có thể có lợi thế cạnh tranh.

- Còn nếu con số này nhỏ hơn 25%, đây sẽ là 1 doanh nghiệp tuyệt vời với lợi thế cạnh tranh lớn. Bạn có thể cân nhắc đầu tư.

Ví dụ với CTCP Sữa Việt Nam (Mã: VNM)

Đvt: Tỷ đồng

| 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | Cộng | |

| CAPEX | 1,720 | 3,117 | 1,659 | 788 | 1,090 | 1,098 | 2,610 | 3,085 | 15,167 |

| LNST | 4,218 | 5,819 | 6,534 | 6,068 | 7,770 | 9,364 | 10,278 | 10,206 | 60,257 |

| CAPEX / LNST | 25.17% |

Có thể thấy…

Trong giai đoạn 2011 – 2018, VNM chỉ cần sử dụng ~25% lợi nhuận sau thuế của mình để sử dụng cho hoạt động đầu tư TSCĐ

Và không ai có thể phủ nhận được lợi thế cạnh tranh mà VNM có được từ trước đến nay đã giúp doanh nghiệp này tăng trưởng mạnh như thế nào!!!

3. CAPEX được thể hiện ở đâu trên Báo cáo tài chính?

Không như 1 số chỉ số tài chính như Book Value per Share, EBIT hay EBITDA,… bắt chúng ta phải dựa vào Báo cáo tài chính của doanh nghiệp để tự tính toán….

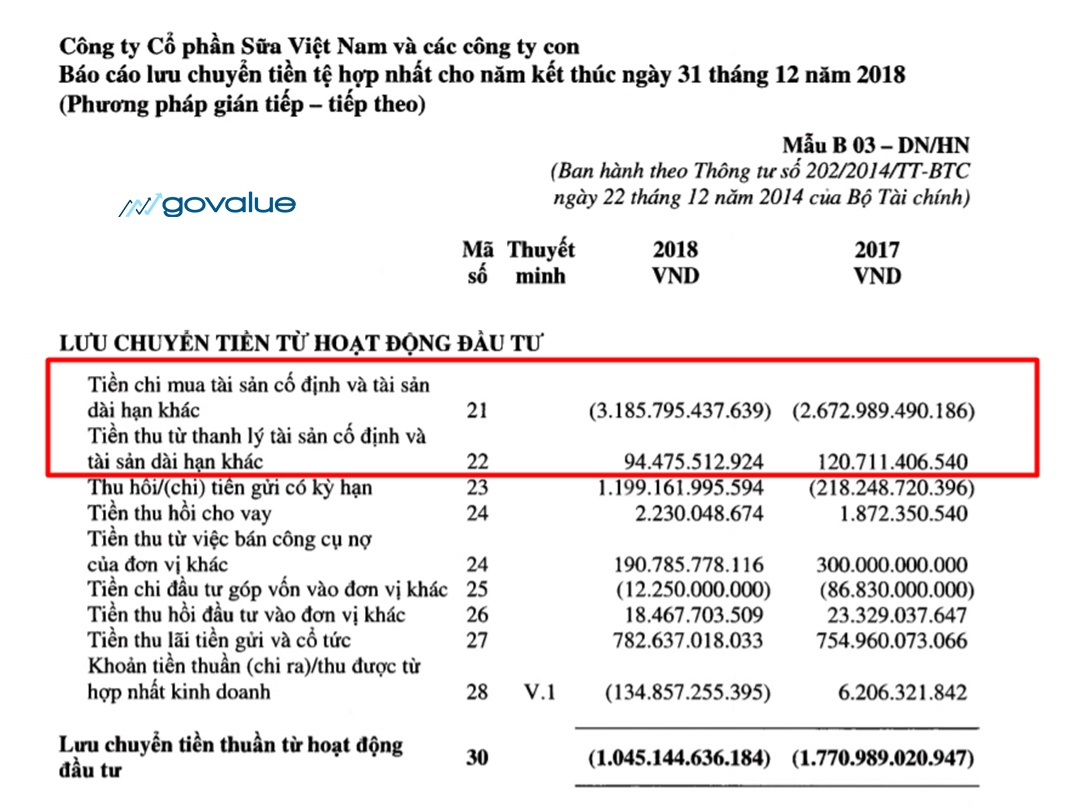

Bạn có thể thấy CAPEX đã được tính toán (trực tiếp) trong Dòng tiền từ hoạt động đầu tư trên Báo cáo lưu chuyển tiền tệ của doanh nghiệp.

Ví dụ: Năm 2018, CAPEX của CTCP Sữa Việt Nam là 3,091 tỷ đồng (= 3,185 – 94). Đây được hiểu là số tiền chi ra trong năm để đầu tư cho TSCĐ của doanh nghiệp. Và số tiền này đã tăng 21.1% so với năm 2017 (2,552 tỷ đồng)

4. Ứng dụng của CAPEX trong đầu tư

Là 1 chỉ số quan trọng, CAPEX được ứng dụng rất rộng rãi trong đầu tư…

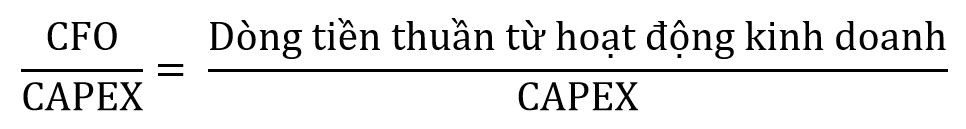

#1. Tỷ lệ CFO trên CAPEX

Dòng tiền thuần từ hoạt động kinh doanh trên CAPEX là 1 chỉ số tài chính rất quan trọng, được tính bằng:

Nếu tỷ lệ này > 1, điều đó có nghĩa là hoạt động kinh doanh của doanh nghiệp tạo ra tiền mặt, đủ để tài trợ cho hoạt động mua sắm, sửa chữa… TSCĐ của doanh nghiệp.

Ngược lại, nếu tỷ lệ này < 1, điều đó đồng nghĩa với việc doanh nghiệp có thể cần phải vay thêm tiền để tài trợ cho hoạt động mua sắm TSCĐ của mình.

Ví dụ về tỷ lệ CFO/CAPEX của VNM giai đoạn 2011 – 2018:

Đvt: Tỷ đồng

| 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| CFO | 2,411 | 5,295 | 6,252 | 5,328 | 7,659 | 8,390 | 9,602 | 8,140 |

| CAPEX | 1,720 | 3,117 | 1,470 | 805 | 1,024 | 1,091 | 2,552 | 3,091 |

| CFO / CAPEX | 1.4 | 1.7 | 4.3 | 6.6 | 7.5 | 7.7 | 3.8 | 2.6 |

*Note: Điều quan trọng cần lưu ý rằng, đây là tỷ lệ cụ thể trong ngành và bạn nên so sánh với tỷ lệ của một công ty khác cùng ngành có mức CAPEX tương tự.

#2. Tính toán dòng tiền tự do của doanh nghiệp (FCFF)

CAPEX cũng có thể được sử dụng để tính toán dòng tiền tự do (FCFF) của doanh nghiệp.

Dòng tiền tự do của doanh nghiệp (FCFF) đo lường dòng tiền sau thuế tạo ra từ hoạt động kinh doanh của doanh nghiệp phân phối cho chủ sở hữu và chủ nợ.

CAPEX được sử dụng để xác định FCFF bởi công thức:

FCFF = EBIT x (1 – Thuế suất thuế TNDN) + Khấu hao – CAPEX – Thay đổi VLĐ

Dưới đây là bảng dòng tiền tự do (FCFF) của CTCP Sữa Vinamilk (Mã: VNM) giai đoạn 2013 – 2018

Đvt: Tỷ đồng

| 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| EBIT | 8,010 | 7,653 | 9,398 | 11,284 | 12,258 | 12,103 |

| EBIT * (1- Tax) | 6,408 | 6,122 | 7,519 | 9,027 | 9,807 | 9,682 |

| Khấu hao | 786 | 1,033 | 1,097 | 1,191 | 1,300 | 1,627 |

| CAPEX | 1,470 | 805 | 1,024 | 1,091 | 2,552 | 3,091 |

| Thay đổi VLĐ | (476) | 959 | (111) | 264 | (3,585) | 1,929 |

| FCFF | 6,200 | 5,391 | 7,703 | 8,863 | 12,139 | 6,289 |

#3. Tính toán dòng tiền thuần vốn chủ sở hữu của doanh nghiệp (FCFE)

Tương tự FCFF, dòng tiền thuần vốn chủ sở hữu của doanh nghiệp (FCFE) là dòng tiền sau thuế dành riêng cho chủ sở hữu doanh nghiệp.

Nó là dòng tiền sau thuế từ hoạt động kinh doanh được phân phối cho chủ sở hữu doanh nghiệp, sau khi hoàn trả lãi và vốn vay cho chủ nợ, chi trả các chi phí đầu tư mới và thay đổi về nhu cầu vốn lưu động.

CAPEX được ứng dụng trong việc xác định FCFE bởi công thức:

FCFE = (EBIT – Chi phí lãi vay) x (1 – Thuế suất thuế TNDN) + Khấu hao – CAPEX – Thay đổi VLĐ + (Vay nợ mới – Trả nợ cũ)

Bảng dòng tiền thuần vốn chủ sở hữu (FCFE) của CTCP Sữa Vinamilk (Mã: VNM) giai đoạn 2013 – 2018

Đvt: Tỷ đồng

| 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| EBT | 8,010 | 7,613 | 9,367 | 11,238 | 12,229 | 12,052 |

| EBT * (1-Tax) | 6,408 | 6,091 | 7,494 | 8,990 | 9,783 | 9,641 |

| Khấu hao | 786 | 1,033 | 1,097 | 1,191 | 1,300 | 1,627 |

| CAPEX | 1,470 | 805 | 1,024 | 1,091 | 2,552 | 3,091 |

| Thay đổi VLĐ | (476) | 959 | (111) | 264 | (3,585) | 1,929 |

| Nợ vay ròng | – | 1,257 | 190 | (188) | (1,447) | 724 |

| FCFE | 6,200 | 6,617 | 7,869 | 8,638 | 10,669 | 6,972 |

5. Bonus: Phương pháp định giá: Earning Power Value (EPV)

Earning Power Value (hay EPV) là một mô hình định giá đơn giản, dễ áp dụng và có thể thực hiện 1 cách nhanh chóng để ước tính giá trị hợp lý của 1 cổ phiếu.

Phương pháp này được Giáo sư Bruce Greenwald đề cập đến trong cuốn sách “Value Investing: From Graham to Buffet and Beyond”.

Nếu như mô hình định giá DCF được xây dựng dựa trên việc cố gắng dự báo dòng tiền tự do (FCF) trong tương lai bằng cách giả định tốc độ tăng trưởng trong tương lai. Dẫn tới việc, với những giả định khác nhau về tốc độ tăng trưởng, thì giá trị nội tại của doanh nghiệp (tính toán thông qua DCF) cũng sẽ khác nhau…

Thì với mô hình EPV, cách tiếp cận sẽ cụ thể hơn, loại bỏ hầu hết bất kỳ công việc dự báo nào. Việc ước tính giá trị nội tại (theo EPV) hoàn toàn dựa trên khả năng doanh nghiệp duy trì được mức lợi nhuận (EBIT) từ hoạt động kinh doanh của mình.

Mô hình EPV được thực hiện với 2 giả định là:

- Doanh nghiệp không tăng trưởng;

- Lợi nhuận EBIT (hay nguồn thu nhập) hiện lại là bền vững

Nó có nghĩa là gì?

Điều đó có nghĩa là, chúng ta sẽ tiến hành định giá 1 doanh nghiệp trong trường hợp doanh nghiệp đó chỉ cần hoạt động đủ để duy trì được mức lợi nhuận như hiện tại. Hay tăng trưởng lợi nhuận trong tương lai = 0.

Đối với 1 vài doanh nghiệp lớn như VNM, HPG hay MWG,… thậm chí việc duy trì thị phần hiện tại cũng đã là một thách thức không nhỏ.

Vì thế trong mô hình định giá EPV này, phần “tăng trưởng trong tương lai” không được xem xét để đánh giá. Thay vào đó, nó nhấn mạnh hơn vào “việc duy trì” mức lợi nhuận hiện tại.

Vậy làm thế nào để doanh nghiệp có thể duy trì mức lợi nhuận hiện tại?

Điều này được thực hiện bằng cách đảm bảo việc đầu tư vừa đủ vào CAPEX để doanh nghiệp duy trì hoạt động bình thường.

CAPEX lúc này sẽ được chia làm 2 phần:

- Maintenance CAPEX: Là các chi phí cần thiết để giữ cho hoạt động hiện tại của doanh nghiệp diễn ra bình thường, trơn tru.

- Growth CAPEX: Là các khoản đầu tư được sử dụng để thu hút khách hàng, tạo ra năng lực sản xuất lớn hơn, tạo điều kiện cho doanh nghiệp tăng trưởng.

Và ở đây, chúng ta chỉ xét tới Maintenance CAPEX (vì trọng tâm là duy trì mức lợi nhuận hiện tại).