Chứng quyền CW là gì? Đó là câu hỏi của nhiều nhà đầu tư khi chứng quyền sắp được triển khai ở thị trường chứng khoán Việt Nam. Vậy hãy cùng Kienthuctrade.net tìm hiểu chi tiết về chứng quyền CW để đầu tư chứng quyền hiệu quả nhé.

1. Chứng quyền là gì? CW là gì?

Chứng quyền đảm bảo (Covered Warrant – viết tắt: CW) là sản phẩm do tổ chức phát hành dựa trên giá những cổ phiếu (chứng khoán cơ sở) thỏa điều kiện.

Tổ chức phát hành: Những công ty chứng khoán có uy tín (dự kiến ban đầu sẽ có 5 công ty: SSI, HSC, VND, MBS, VCS )

Công ty thoả mãn điều kiện phải:

- Nằm trong rổ VN30

- Vốn hóa >5000 tỷ đồng.

- Giá trị giao dịch tầm 50 tỷ/phiên hoặc tỷ lệ 25% free-float

- Kết quả kinh doanh không lỗ lũy kế, kỳ hiện tại có lãi.

- Vài tiêu chí phụ nhỏ nữa, mà nó đã nằm trong rổ VN 30 rồi.

Do đó, hiện (Q1/2018) có 23 mã cổ phiếu đạt tiêu chí để phát hành và giao dịch chứng quyền là: BMP, CII, CTD, DHG, DPM, FPT, GMD, HPG, HSG, KDC, MBB, MSN, MWG, NT2, NVL, REE, ROS, SBT, SSI, STB, VIC, VJC, VNM

Các loại chứng quyền

Chứng quyền mua: Là loại chứng quyền mà người sở hữu được quyền mua một số lượng chứng khoán cơ sở theo giá thực hiện, nhận tiền lãi khi chứng khoán cơ sở tăng cao hơn giá thực hiện.

Chứng quyền bán: Là loại chứng quyền mà người sở hữu được quyền bán một số lượng chứng khoán cơ sở theo giá thực hiện, nhận tiền lãi khi chứng khoán cơ giảm so với giá thực hiện.

Chứng quyền có bảo đảm có thể được thực hiện theo kiểu châu Âu hoặc kiểu Mỹ. Chứng quyền kiểu châu Âu cho phép việc thực hiện quyền của chủ sở hữu chỉ xảy ra vào ngày đáo hạn của chứng quyền.

Ngược lại, chứng quyền kiểu Mỹ cho phép người sở hữu thực hiện quyền vào bất kỳ thời điểm nào, tại thời điểm mua hoặc đến khi chứng quyền đáo hạn.

Chứng quyền qui định tại thị trường Việt Nam là chứng quyền mua dựa trên chứng khoán cơ sở là cổ phiếu niêm yết, thực hiện quyền kiểu châu Âu với phương thức thanh toán bằng tiền mặt.

2. Đặc điểm của chứng quyền có đảm bảo (CW) là gì?

- Người sở hữu chứng quyền đảm bảo (CW) có quyền nhưng không có nghĩa vụ bắt buộc mua chứng khoán cơ sở với tổ chức phát hành

- Với mức giá được cố định trước (giá thực hiện quyền)

- Trong khoảng thời gian xác định trong tương lai (3-24 tháng).

Tuy nhiên để sở hữu chứng quyền bạn sẽ bỏ tiền ra mua nó, giá của 1 CW được gọi là giá chứng quyền, giá chứng quyền cũng chính là số lỗ tối đa mà bạn phải chịu nếu lỗ.

3. Ví dụ đơn giản để hiểu thuật ngữ thành phần của chứng quyền có đảm bảo CW

Theo ảnh trên ta hiểu được:

- Cty CK VNDirect phát hành chứng quyền cho cổ phiếu VNM, mã giao dịch là XYZ. Giá 15.000 VNĐ/CW

- Tại này đáo hạn 12/07/2018, với 2 CW thì được quyền mua 1 cổ phiếu VNM với giá 180.000 đồng.

- Tại thời điềm thanh toán thì VNDS sẽ thanh toán phần chênh lệch giữa giá thanh toán (giá đáo hạn) với giá thực hiện

Cụ thể thuật ngữ:

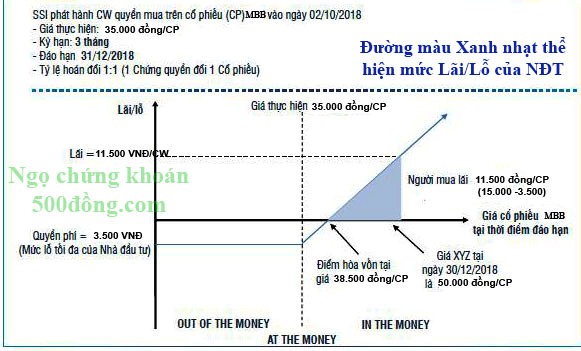

Ở đây minh họa cổ phiếu MBB do SSI phát hành:

- Tổ chức phát hành: SSI

Tổ chức phát hành là nơi chịu trách nhiệm chuyển đổi chứng quyền ra cổ phiếu khi bạn thực hiện quyền. Tuy nhiên thực tế là thanh toán chênh lệch với giá cổ phiếu khi giá cổ phiếu > giá thực hiện quyền, tức là thanh toán chênh lệch bằng tiền mặt.

- Loại chứng quyền: Ở Việt Nam chỉ cho thực hiện chứng quyền mua, mua giống cổ phiếu thường và không cho bán khống.

- Chứng khoán cơ sở: MBB (cổ phiếu ngân hàng Quân Đội)

Chứng khoán cơ sở là những cổ phiếu thỏa mãn điều kiện yêu cầu.

- Giá hiện tại: 35.000 VNĐ (giả định)

Giá hiện tại là giá giao dịch vào thời điểm phát hành, hoặc giá đang giao dịch trên thị trường. Yếu tố quan trọng nhất ảnh hưởng đến giá chứng quyền

- Giá chứng quyền (C): 3.500 đồng/chứng quyền (giả định)

Giá mua 1 chứng quyền. Đây là giới hạn lỗ tối đa của NĐT.

- Giá thực hiện (S): 35.000 đồng (cố định lúc phát hành CW)

Giá thực hiện dựa vào giá này để cty CK thanh toán phần chênh lệch cho bạn. Tức là nếu giá ngày đáo hạn giá CP MBB >35.000 thì công ty chứng khoán sẽ chuyển phần chênh lệch cho bạn. Còn =< 35.000 đồng, thì bạn lỗ 3.500 đồng.

- Thời gian đáo hạn (T): 3 tháng

Giống hợp đồng tương lai của chứng khoán phái sinh thôi, nó có kỳ hạn tầm 3-24 tháng.

- Giá thanh toán: Là giá trung bình 5 phiên gần nhất ngày đáo hạn để công ty chứng khoán thanh toán bù trừ phần chênh lệch. Giá này quyết định đến bạn lời hay lỗ.

- Tỷ lệ chuyển đổi: 1:1, 10:1

1:1 tức là 1 CW đổi 1 cổ phiếu, 10:1 thì 10 CW có quyền đổi 1 cổ phiếu, 10:1 là phần chia nhỏ 10 lần của 1:1.

- Loại chứng quyền: Chứng quyền mua kiểu Âu

Có 2 loại chứng quyền là kiểu chứng quyền Mỹ và Âu. Ở Việt Nam chỉ thực hiện CW mua kiểu Âu. Tức là mua giống cổ phiếu bình thường và không cho bán khống giống hợp đồng tương lai. Mua kiểu Âu chỉ có quyền thực hiện với tổ chức phát hành vào ngày đáo hạn, kiểu Mỹ là bất cứ khi nào bạn muốn.

Lưu ý: Giá thực hiện và tỷ lệ chuyển đổi cũng sẽ được điều chỉnh giảm tương ứng trong việc chia tách cổ phiếu, trả cổ tức, quyền mua… nhằm đảm bảo quyền lợi của NĐT.

4. Cách xác định lời lỗ khi mua bán chứng quyền có đảm bảo (Covered Warrant)

Hình minh họa và giải thích cụ thể việc lãi lỗ:

Bước 1: Xác định phần chênh lệch (∆) giữa giá đáo hạn và giá thực hiện

∆ = Giá đáo hạn – Giá thực hiện

Bước 2: Nếu ∆ =<0: Bạn lỗ toàn bộ giá mua CW. Giới hạn lỗ (max) = Giá chứng quyền.

Bước 3: Nếu ∆ > 0: Công ty chứng khoán sẽ chuyển số tiền bằng phần chênh lệch ∆ cho mỗi CW bạn sở hữu.

Tuy nhiên: Với C là giá 1 chứng quyền

- ∆ < C: Thì bạn sẽ lỗ bằng phần chênh lệch giữa ∆ và C (= C – ∆ )

- ∆ > C: Thì bạn sẽ lời bằng đúng phần chênh lệch giữa ∆ và C ( = ∆ -C )

Áp dụng vào cổ phiếu MBB:

Nếu kết thúc ngày đáo hạn và giá đáo hạn MBB là X, khi đó:

- Nếu: X= 35.000 hoặc X = 25.000 hoặc X = 0 bạn đều chỉ lỗ 3.500đ/CW.

- Nếu X = 37.000 đồng, cty CK thanh toán cho bạn 2.000 đồng => Bạn lỗ 1.500 đồng ( = C – ∆ = 3.500 – 2000)

- Nếu X = 38.500 đồng. Bạn hòa vốn

- Nếu X = 42.000 đồng. Bạn lời 3.500 đồng/CW

- Nếu X = 50.000 đồng. Bạn lời 11.500 đồng/CW. Cty CK thanh toán cho bạn 15.000 đồng (=50K-35K), số tiền bạn lời là 15.000 đồng – 3.500 đồng = 11.500 đồng.

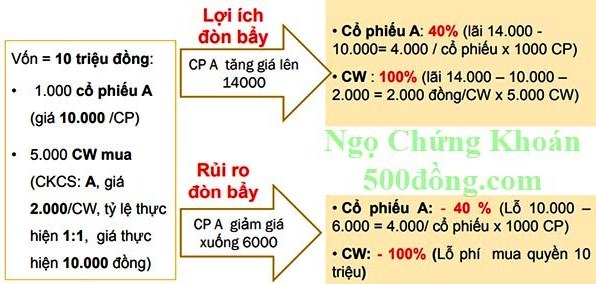

5. So sánh lãi/lỗ giữa cổ phiếu thường và chứng quyền đảm bảo (Covered Warrant)

Kết luận: So với mức biến động của chứng khoán cơ sở, CW sẽ tạo hiệu ứng Lãi/Lỗ trên khoản đầu tư lớn hơn so với việc đầu tư trực tiếp cổ phiếu thường

6. Rủi ro và lợi ích của chứng quyền đảm bảo.

Lợi ích của chứng quyền đảm bảo là gì?

- Vốn đầu tư ít, tính đòn bẩy cao.

- Xác định mức lỗ tối đa, lãi không giới hạn

- Giao dịch dễ dàng, giống cổ phiếu thường, khi phát hành xong sẽ niêm yết

Rủi ro của chứng quyền đảm bảo là gì?

- Giá chứng quyền biến động nhanh và lớn, do tính đòn bẩy

- Có thể mất toàn bộ phần phí mua nếu cổ phiếu giảm giá.

- Rủi ro mất khả năng thanh toán từ tổ chức phát hành

Ngoài ra: Rủi ro nữa nhưng khó thấy là thiếu kiến thức và thiếu tư duy khoa học: Tâm lý, quản trị danh mục, kinh nghiệm, kiến thức…

7. Cách giao dịch chứng quyền có đảm bảo hiệu quả – Mô hình định giá Black-Scholes

7.1 Góc độ Phân tích kỹ thuật:

Chỉ nên mua xu hướng lên và ở điểm mua đúng trong chứng khoán cơ sở, và cả trong chứng quyền. Sẵn sàng cắt lỗ nhanh chóng.

7.2 Mô định định giá Black-Scholes

Định giá chứng quyền đảm bảo dựa vào mô hình định giá Black-Scholes với các yếu tố đầu vào bao gồm:

- Giá tài sản cơ sở hiện tại.

- Giá thực hiện quyền

- Thời gian đáo hạn,

- Lãi suất phi rủi ro.

- Biến động của chứng khoán cơ sở (biến chính)

Công thức định giá chứng quyền đảm bảo – Mô hình định giá Black-Scholes.

Trong đó:

- N(•) là hàm phân bổ tích lũy của phân phối chuẩn N(0, 1)

- T – t là thời gian còn lại đến kì hạn.

- S là giá giao ngay (spot price) của tài sải gốc.

- K là giá điểm (strike price).

- r là lãi suất không rủi ro.

- σ là biến động giá của tài sản gốc

7.3 Những lưu ý khi giao dịch chứng quyền có đảm bảo (CW)

Để mua CW đạt hiệu quả cao nhất và rủi ro thấp nhất, bạn nên chú ý 2 phần gồm 5 điểm sau:

Phần 1: Cách lựa chọn CW:

- Giá cổ phiếu cơ sở có xu hướng tăng, chỉ mua CW khi giá CW xuất hiện điểm mua phù hợp

- Công ty phải là công ty tốt, chất lượng, giá bán trên thị trường hợp lý (Trong ngắn hạn thì yếu tố này không nhiều nhưng giá nó ảo ảo như ROS 150k thì dễ đi đứt lắm

- Giá chứng quyền phải thấp hơn giá định giá theo mô hình Black-Scholes.

Phần 2: Cách quản trị danh mục chứng quyền đảm bảo:

- Cách phân bổ tỷ trọng tiền khi mua chứng quyền và phương án đi tiền.

- Phương án chốt lời và phương án phòng ngừa nếu diễn biến không như ý.

Việc triển khai CW là hoạt động tất yếu trong quá trình phát triển của thị trường chứng khoán, CW được kỳ vọng sẽ góp phần hoàn thiện cấu trúc sản phẩm, thúc đẩy hoạt động giao dịch trên thị trường cổ phiếu, hỗ trợ tái cấu trúc hoạt động của công ty chứng khoán,…và với sự chuẩn bị kỹ càng về mặt pháp lý, hệ thống giao dịch, cơ sở hạ tầng thị trường CW tại Việt Nam được kỳ vọng sẽ phát triển ổn định và bền vững, hạn chế thấp nhất những rủi ro có thể xảy ra.

Theo dõi website của chúng tôi thường xuyên để cập nhật những bài học hữu ích nhất về kiến thức chứng khoán cũng như thông tin mới nhất nhé !