Ngày xửa ngày xưa, có một nhà giao dịch cực kỳ thông minh tên là Harold McKinley Gartley. Ông đã có một dịch vụ tư vấn thị trường chứng khoán vào giữa những năm 1930 với một lượng lớn người theo dõi.

Dịch vụ này là một trong những dịch vụ tư vấn giao dịch đầu tiên áp dụng các phương pháp khoa học và thống kê để phân tích hành vi thị trường chứng khoán. Theo Gartley, cuối cùng anh đã có thể giải quyết 2 vấn đề lớn nhất của các nhà giao dịch: MUA BÁN GÌ và KHI NÀO.

Gartley đã giới thiệu mô hình Gartley với thế giới trong cuốn sách của mình có tựa đề Profits in the Stock Market xuất bản năm 1935.

Trong cuốn sách và cụ thể trên trang 222, Gartley đã thảo luận về mô hình Gartley và gọi nó là “một trong những cơ hội giao dịch tốt nhất trên thị trường”.

Do đó, mô hình Gartley còn được gọi là mô hình Gartley 222 hoặc đơn giản hơn là mô hình 222.

Mô hình Gartley là gì?

Mô hình Gartley là mô hình giá Harmonic lâu đời và phổ biến nhất.

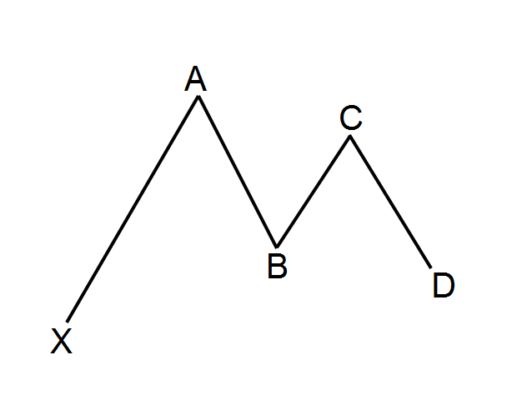

Mô hình này có hình dạng giống chữ M hoặc W trên biểu đồ, tùy thuộc vào việc nó là mô hình Bullish hay Bearish Gartley.

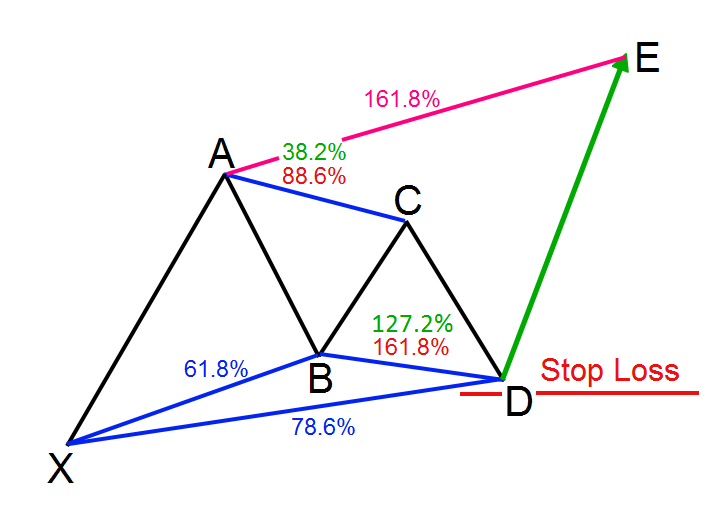

Mô hình Gartley bao gồm 5 điểm trên biểu đồ. Các điểm này được đánh dấu bằng các ký tự X, A, B, C và D. Đây là cách mô hình Gartley hình thành:

Mô hình Gartley bắt đầu với điểm X và nó tạo ra các dao động liên tiếp XA, AB, BC và CD cho đến khi điểm D được hoàn thành.

Quy tắc của mô hình Gartley

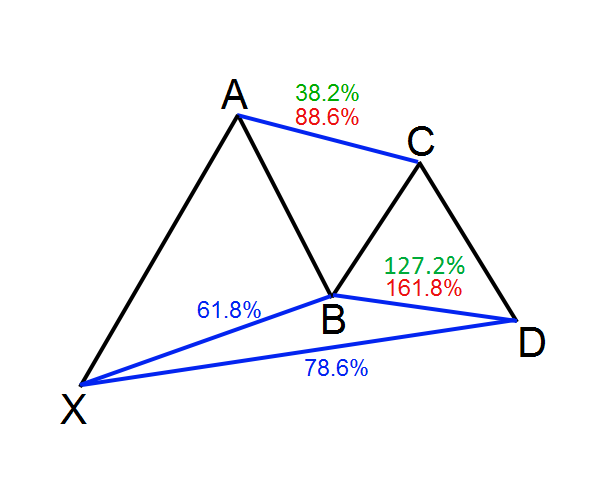

Mô hình Gartley cũng giống như các “thành viên” khác trong “gia đình” mô hình giá Harmonic, mỗi đoạn trong mô hình phải tương ứng với các mức Fibonacci cụ thể. Bây giờ chúng ta sẽ đi qua từng thành phần của cấu trúc Gartley:

XA: Biên độ XA có thể là bất kỳ hành động giá nào trên biểu đồ. Không có yêu cầu cụ thể nào liên quan đến sự di chuyển của đoạn XA trong mô hình Gartley.

AB: Biên độ AB phải bằng 61.8% biên độ XA.

BC: Di chuyển của BC ngược hướng với AB và kết thúc tại mức Fibonacci Retracement 0.382 hoặc 0.886 của đoạn AB.

CD: Di chuyển của CD lại ngược hướng với BC. Sau đó:

- Nếu biên độ BC bằng 38.2% biên độ AB, thì biên độ CD sẽ bằng 127.2% biên độ của BC.

- Nếu biên độ BC bằng 88.6% biên độ AB, thì biên độ CD sẽ bằng 161.8% biên độ của BC.

AD: Quy tắc cuối cùng cho mô hình Gartley. Khi di chuyển CD hoàn tất, bạn nên đo biên độ đoạn AD. Một mô hình Gartley hợp lệ trên biểu đồ sẽ cho biên độ AD bằng 78.6% biên độ của XA.

Tham khảo hình minh họa dưới đây sẽ giúp bạn hình dung các quy tắc trên của mô hình Gartley:

Nếu năm quy tắc này được đáp ứng, bạn có thể xác nhận sự hình thành của mô hình Gartley trên biểu đồ.

Các loại mô hình Gartley

Có 2 loại mô hình Gartley là Bullish Gartley và Bearish Gartley.

Hãy xem xét kỹ hơn:

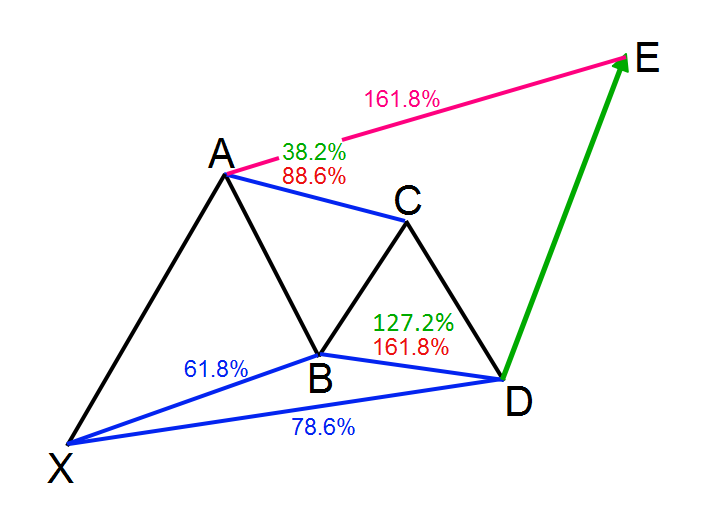

Mô hình Bullish Gartley

Mô hình Bullish Gartley bắt đầu với một nhịp tăng giá XA, sau đó nhịp AB giảm giá, nhịp BC tăng và cuối cùng nhịp CD giảm một lần nữa.

Theo cách di chuyển này kết hợp với các tỷ lệ tương ứng với các mức Fibonacci theo quy tắc trên, thị trường kỳ vọng 1 nhịp tăng giá từ điểm D.

Mục tiêu của mô hình Bullish Gartley là sự mở rộng 161.8% của đoạn AD, tức là DE = 1.618 AD.

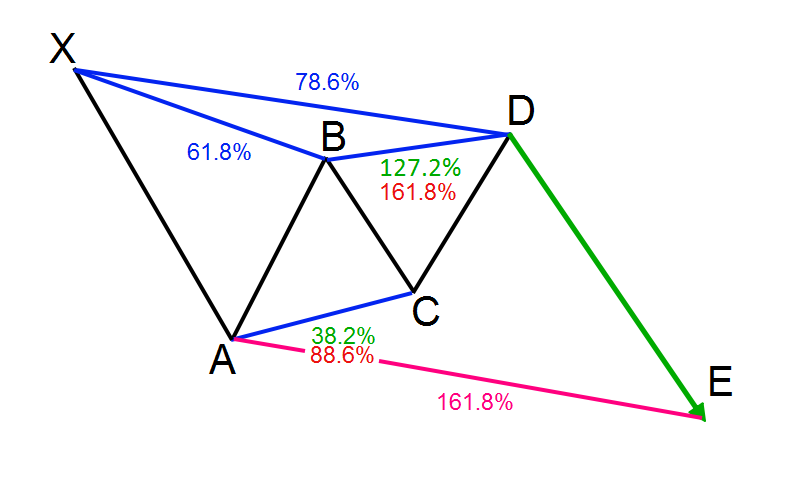

Mô hình Bearish Gartley

Mô hình Bearish Gartley hoàn toàn tương tự với mô hình Bullish Gartley nhưng đảo ngược lại.

Mô hình Bearish Gartley bắt đầu với một nhịp giảm giá XA, sau đó nhịp AB tăng giá, nhịp BC giảm và cuối cùng nhịp CD tăng trở lại một lần nữa.

Theo cách di chuyển này kết hợp với các tỷ lệ tương ứng với các mức Fibonacci theo quy tắc trên, thị trường kỳ vọng 1 nhịp giảm giá từ điểm D.

Mục tiêu của mô hình Bearish Gartley là sự mở rộng 161.8% của đoạn AD, tức là DE = 1.618 AD.

Dưới đây là hình minh họa mô hình Bearish Gartley.

Hệ thống giao dịch với mô hình Gartley

Điểm vào lệnh – Entry point

Để thực hiện giao dịch theo mô hình Gartley, trước tiên bạn cần xác định tính hợp lệ của mô hình trong thị trường thực tế dựa theo các quy tắc đã nêu trên.

Để dễ dàng theo dõi thì bạn nên đánh dấu các điểm quan trọng X, A, B, C, D lên biểu đồ của bạn. Sau đó bạn hãy kiểm tra các điểm đánh dấu bằng công cụ Fibonacci để đảm bảo đúng mô hình.

- BUY tại điểm D nếu mô hình là Bullish Gartley.

- SELL tại điểm D nếu mô hình là Bearish Gartley.

Lưu ý. Thay vì đặt lệnh BUY/SELL NGAY tại điểm D, chúng tôi gợi ý cho bạn 2 hướng để giao dịch:

1 là kết hợp thêm các công cụ kỹ thuật khác để hỗ trợ điểm vào lệnh tại D.

2 là bạn đi vào khung thời gian nhỏ hơn để tìm kiếm điểm vào tối ưu tùy theo cách của bạn.

Điểm dừng lỗ – Stop loss

Nếu giao dịch theo mô hình Bullish Gartley, bạn sẽ đặt stop loss dưới đáy D.

Nếu là mô hình Bearish Gartley, stop loss sẽ ở trên đỉnh D.

Điểm chốt lời – Take profit

Mục tiêu của giá sau khi hoàn thành mô hình Gartley là tại điểm E mở rộng 161.8% của AD. Tức là DE = 1.618 AD.

Tuy mục tiêu lợi nhuận theo mô hình là như vậy nhưng tùy vào từng điều kiện của thị trường mà bạn sẽ có cách khác nhau để chốt lời hợp lý.

Lưu ý. Chốt lời hiệu quả hơn với công cụ Fibonacci Extension kết hợp với một số công cụ kỹ thuật khác.

Việc xử lý thoát lệnh như thế nào để tối ưu nhất chưa bao giờ là câu chuyện đơn giản với bất kỳ Forex trader nào. Tùy vào từng hoàn cảnh thị trường lúc đó mà bạn sẽ có hướng xử lý khác nhau.

Nếu bạn thấy thị trường đang chạy đúng hướng với lực mạnh, bạn có thể dời stop loss về hòa hoặc trailing stop để có thể đạt lợi nhuận lớn hơn cho đến khi có dấu hiệu đảo chiều.

Nếu bạn thấy thị trường vẫn chạy đúng hướng nhưng ở trên khung lớn hơn giá đang gặp một vùng cản mạnh (cản là nói chung hỗ trợ và kháng cự) thì bạn có thể chốt lệnh sớm, đây cũng là một cách an toàn.

Ví dụ giao dịch mô hình Gartley thực tế

Sau hàng loạt lý thuyết và quy tắc phía trên, bây giờ chúng ta cùng xem mô hình Gartley hoạt động như thế nào trong thị trường thực tế.

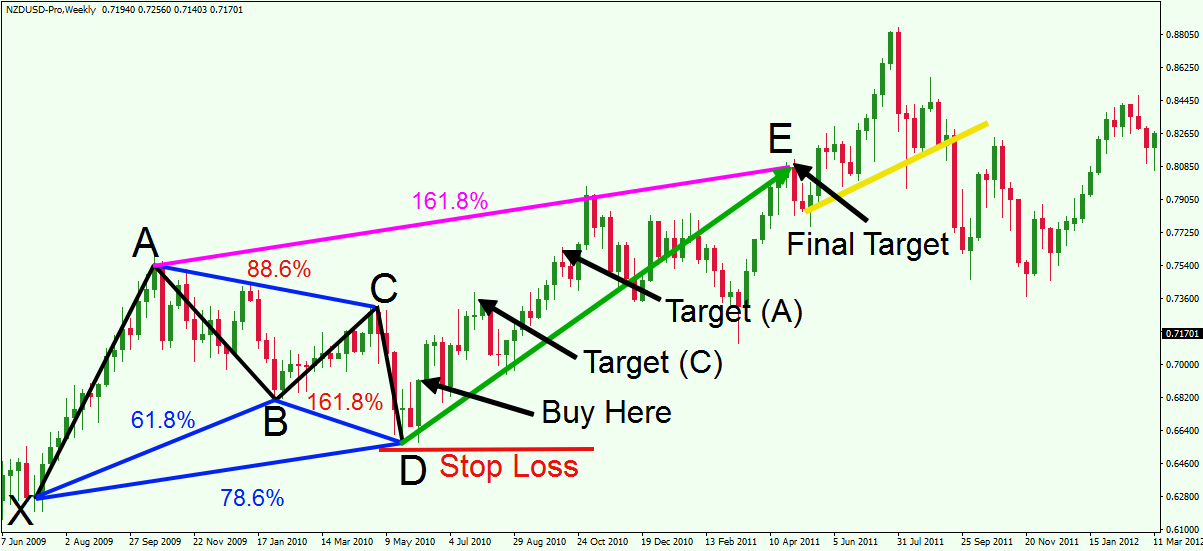

Ví dụ 1: Mô hình Bullish Gartley trên biểu đồ cặp NZD/USD khung Weekly.

Khi theo dõi cặp tiền NZD/USD trên khung weekly, bạn thấy đoạn AB điều chỉnh 61.8% so với XA, BC điều chỉnh 88.6% so với AB, CD mở rộng 161.8% so với BC đồng thời AD là điều chỉnh 78.6% của XA.

Do đó điều kiện hình thành mô hình Bullish Gartley đã được xác nhận.

Bạn thực hiện lệnh BUY tại điểm D, SL ngay dưới điểm D, TP tại điểm E với DE là mở rộng 161.8% của AD.

Ví dụ2: Mô hình Bearish Gartley trên biểu đồ cặp AUD/CHF khung H4.

Đây là biểu đồ H4 của cặp AUD/CHF.

Khi theo dõi cặp tiền AUD/CHF trên khung H4, bạn thấy đoạn AB tăng điều chỉnh 61.8% so với XA, BC giảm điều chỉnh 88.6% so với AB, CD mở rộng 161.8% so với BC đồng thời AD là điều chỉnh 78.6% của XA.

Những điều kiện thị trường trên đã xác nhận hình thành mô hình Bearish Gartley.

Bạn thực hiện lệnh SELL tại điểm D, SL ngay trên điểm D, TP tại điểm E với DE là mở rộng 161.8% của AD.

Kết luận

Mô hình Gartley là một mô hình Harmonic.

Tên gọi khác của mô hình Gartley:

- Mô hình Gartley 222.

- Mô hình 222.

Mô hình có hình dạng giống như chữ M hoặc W trên biểu đồ với các điểm quan trọng được ký hiệu là X, A, B, C và D.

Có hai loại mô hình Gartley:

- Mô hình Bullish Gartley: dự báo thị trường tăng từ điểm D.

- Mô hình Bearish Gartley: dự báo thị trường giảm từ điểm D.

Yêu cầu xác nhận mô hình Gartley:

- XA có thể là bất kỳ hành động giá nào.

- AB là điều chỉnh 61.8% của XA.

- BC là điều chỉnh 38.2% hoặc 88.6% của AB.

- Nếu BC là điều chỉnh 38.2% của AB, CD sẽ là mở rộng 127.2% của BC. Nếu BC là điều chỉnh 88.6% của AB, CD sẽ là mở rộng 161.8% của BC.

- AD là điều chỉnh 78.6% của XA.

Hệ thống giao dịch theo mô hình Gartley:

- Điểm vào: vào lệnh tại điểm D khi nhận thấy các dấu hiệu đảo chiều tại D bằng các công cụ kỹ thuật.

- Dừng lỗ: stop loss đặt trên đỉnh D (mô hình Bearish Gartley) hoặc dưới đáy D (mô hình Bullish Gartley).

- Chốt lời: take profit tại E với DE = 1.618 AD hoặc sử dụng các công cụ kỹ thuật khác để chốt lời.

Theo dõi website của chúng tôi thường xuyên để cập nhật những bài học hữu ích nhất về kiến thức Trading cũng như thông tin mới nhất từ các sàn forex nhé !