Tiếp tục với Series Kiến thức cần thiết về đầu tư chứng khoán, hôm nay Kienthuctrade.net sẽ giới thiệu đến bạn 1 chỉ số tài chính được nhiều nhà đầu tư theo trường phái đầu tư tăng trưởng nghiên cứu và sử dụng để tìm kiếm những cơ hội đầu tư với giá hời.

Đó chính là: Chỉ số P/B hay Price to Book ratio

1. Chỉ số P/B là gì?

Chỉ số P/B (Price to Book ratio) là 1 chỉ số tài chính quan trọng, được sử dụng để so sánh giá của cổ phiếu với giá trị ghi sổ của cổ phiếu đó.

2. Ý nghĩa của chỉ số P/B

Chỉ số P/B cho biết:

Giá cổ phiếu đang cao gấp bao nhiêu lần so với giá trị ghi sổ của doanh nghiệp?

Ví dụ:

CTCP Vàng bạc Đá quý Phú Nhuận (Mã: PNJ) hiện có P/B bằng 4,26.

Điều đó nghĩa là:

Để sở hữu cổ phiếu PNJ, nhà đầu tư chấp nhận trả gấp 4,26 lần giá trị ghi sổ.

Chỉ số P/B là công cụ giúp nhà đầu tư tìm kiếm các cổ phiếu giá rẻ, đang bị thị trường ít quan tâm đến.

3. Cách tính chỉ số P/B

Để tính chỉ số P/B, bạn cần xác định 2 yếu tố cấu thành là: Giá thị trường (Price) và Giá trị ghi sổ trên 1 cổ phiếu (Book Value per Share).

Trong đó:

Giá trị ghi sổ trên 1 cổ phiếu = (Tổng giá trị tài sản – Giá trị tài sản vô hình – Nợ) / Số lượng cổ phiếu lưu hành

Giá trị ghi sổ cho chúng ta biết: giá trị tài sản (hữu hình) của doanh nghiệp còn lại là bao nhiêu, nếu ngay lập tức doanh nghiệp ngừng hoạt động, không kinh doanh nữa.

3.1 Ví dụ cách tính chỉ số P/B năm 2018 của NT2

Để tính toán chỉ số P/B năm 2018 của CTCP Điện lực dầu khí Nhơn Trạch 2 (Mã: NT2)

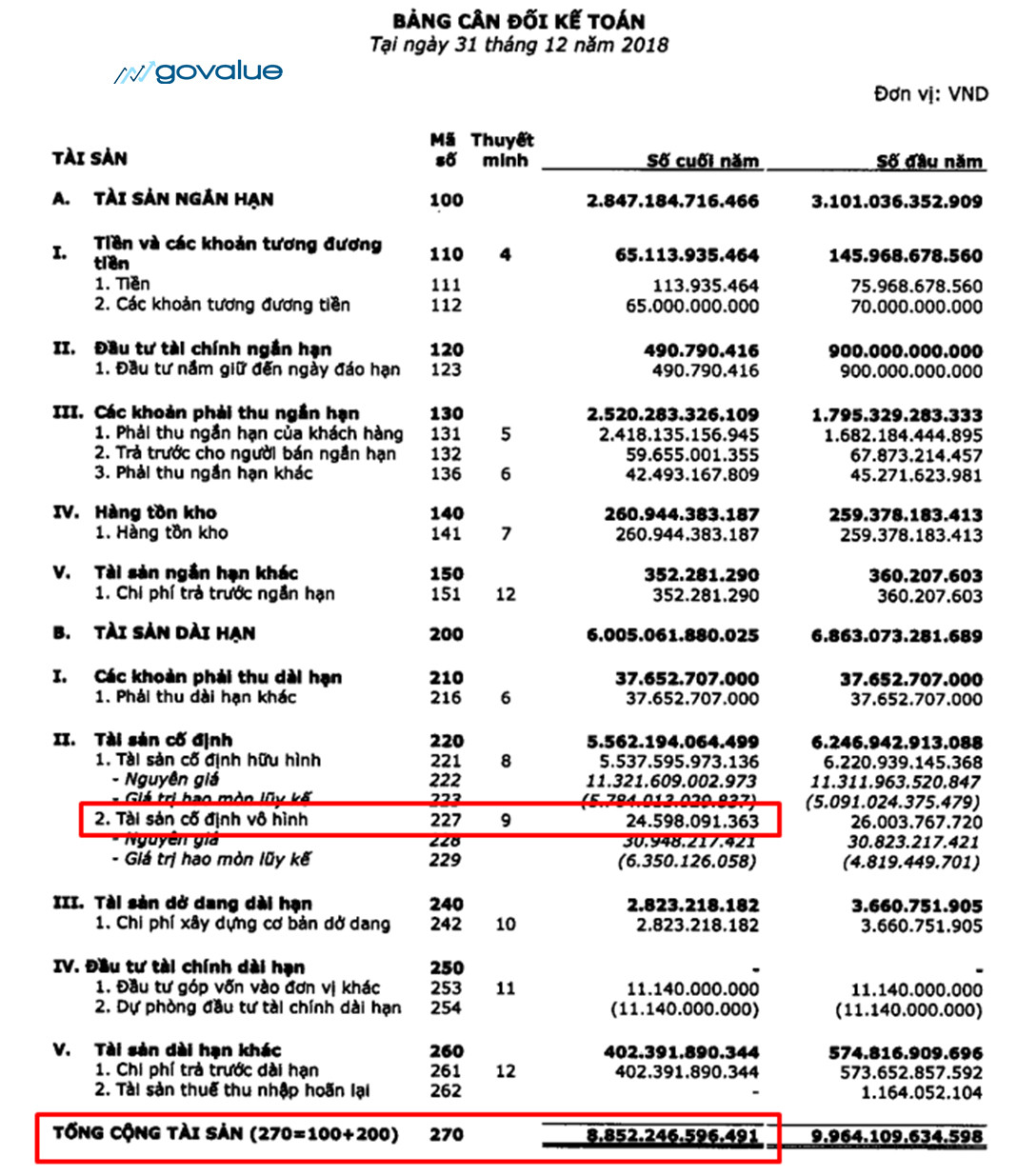

Bước 1: Xác định Giá trị ghi sổ (Book Value) dựa vào Bảng cân đối kế toán 2018 của NT2.

Các ẩn số bạn cần tìm kiếm đó là:

(*Tôi sẽ lấy đơn vị là tỷ đồng để chúng ta dễ hình dung và quan sát).

- Tổng tài sản: 8.852 tỷ đồng

- Giá trị tài sản vô hình: 25 tỷ đồng

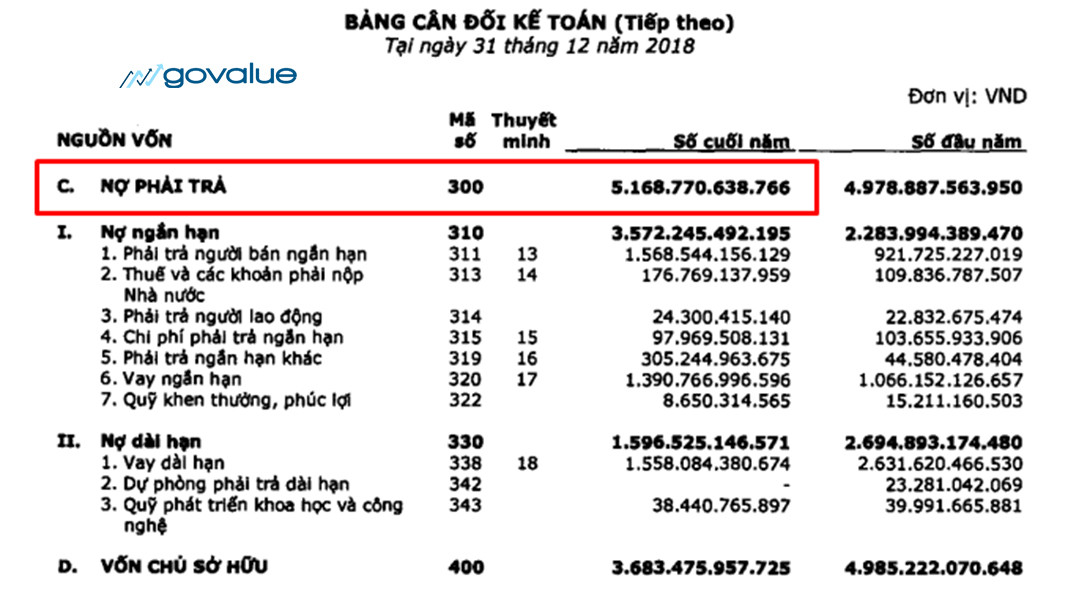

- Và, Nợ phải trả: 5.169 tỷ đồng.

Khi đó, Giá trị ghi sổ 2018 của NT2 là: 8.852 -25 – 5.169 = 3.658 tỷ đồng

Số lượng cổ phiếu lưu hành của NT2 năm 2018 là: 287.876.029 cổ phiếu

=> Giá trị ghi sổ trên 1 cổ phiếu là: 3.658 tỷ / 287.876.029 cổ phiếu = 12.710 (đồng/CP)

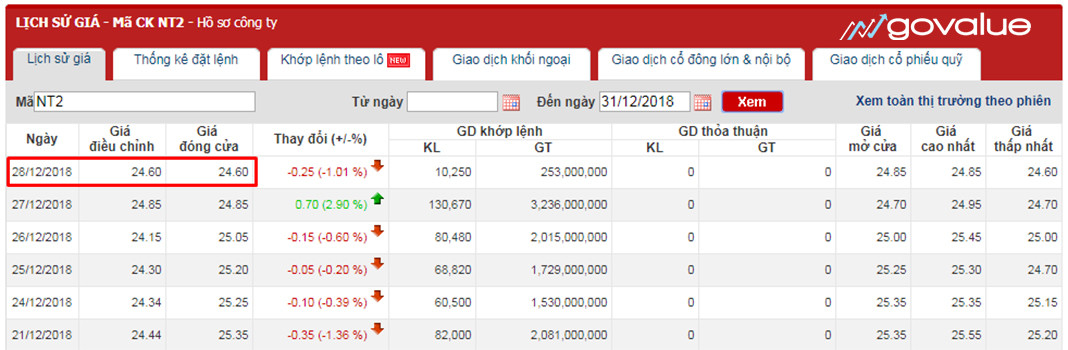

Bước 2: Xác định Giá thị trường (Price)

Về Giá thị trường, con số này khá dễ lấy, hãy xem Lịch sử giá giao dịch của cổ phiếu NT2.

Giá đóng cửa tại phiên cuối cùng của năm 2018 (tại ngày 28/12/2018) của NT2 là 24.600 đồng/cổ phiếu.

Bước 3: Tính chỉ số P/B năm 2018

Lấy Giá thị trường chia cho Book Value per Share…

Ta sẽ tính được chỉ số P/B của NT2 trong năm 2018 bằng 1,94 (= 24.600 / 12.710).

4. Chỉ số P/B bao nhiêu là tốt?

4.1 Chỉ số P/B cao

1 doanh nghiệp có chỉ số P/B ở mức cao. Điều này chỉ ra rằng thị trường đang kỳ vọng về triển vọng kinh doanh của doanh nghiệp trong tương lai rất tốt.

Vì thế các nhà đầu tư sẵn sàng trả nhiều tiền hơn cho giá trị ghi sổ của doanh nghiệp.

Tuy nhiên, bạn cũng cần chú ý đến nợ phải trả (đặc biệt là nợ vay) của doanh nghiệp có ở mức cao hay không?

Bởi vì:

- Một doanh nghiệp sở hữu số nợ lớn, sẽ vô tình khiến cho Giá trị ghi sổ ở mức thấp. Dẫn tới chỉ số P/B sẽ cao.

- Việc sử dụng đòn bẩy tài chính ở mức cao sẽ mang lại những rủi ro lớn cho doanh nghiệp. Thậm chí, nếu tỷ suất lợi nhuận doanh nghiệp tạo ra thấp hơn chi phí sử dụng vốn thì khi đó, giá trị doanh nghiệp sẽ suy giảm.

4.2 Chỉ số P/B thấp

Có nhiều lý do để chỉ số P/B ở mức thấp…

Có thể nhà đầu tư đánh giá Giá trị thị trường của doanh nghiệp thực tế thấp hơn nhiều so với Giá trị ghi sổ. Vì thế, họ chỉ chấp nhận 1 mức giá thấp hơn cho giá trị sổ sách.

Hoặc, doanh nghiệp đang trong giai đoạn hồi phục (của một chu kỳ kinh doanh), kết quả kinh doanh dần cải thiện, lợi nhuận gia tăng, giúp giá trị sổ sách tăng lên. Trong trường hợp này, có thể nói cổ phiếu đang bị định giá thấp và là cơ hội để chúng ta mua vào.

Thậm chí khi mà chỉ số P/B nhỏ hơn 1, tức giá cổ phiếu của doanh nghiệp đang bán với giá thấp hơn cả giá trị ghi sổ.

Về mặt lý thuyết, bạn có thể mua tất cả các cổ phiếu đang lưu hành của công ty, thanh lý tài sản và kiếm được lợi nhuận vì tài sản có giá trị cao hơn giá cổ phiếu tích lũy.

Mặc dù trong thực tế, chiến lược này có thể sẽ không khả thi.

4.3 Chỉ số P/B “tốt” là…

Khó có thể xác định một giá trị cụ thể cho chỉ số P/B “tốt”. Nó có thể tốt ở ngành này, nhưng sẽ là kém ở một ngành khác.

Chỉ số P/B nếu đứng riêng lẻ thì không có nhiều giá trị.

Muốn biết liệu cổ phiếu đó có đang bị định giá thấp hay không, bạn cần so sánh chỉ số P/B với đối thủ cạnh tranh và so với mức trung bình ngành.

5. Ví dụ minh họa về chỉ số P/B

Dưới đây là các ví dụ về chỉ số P/B…

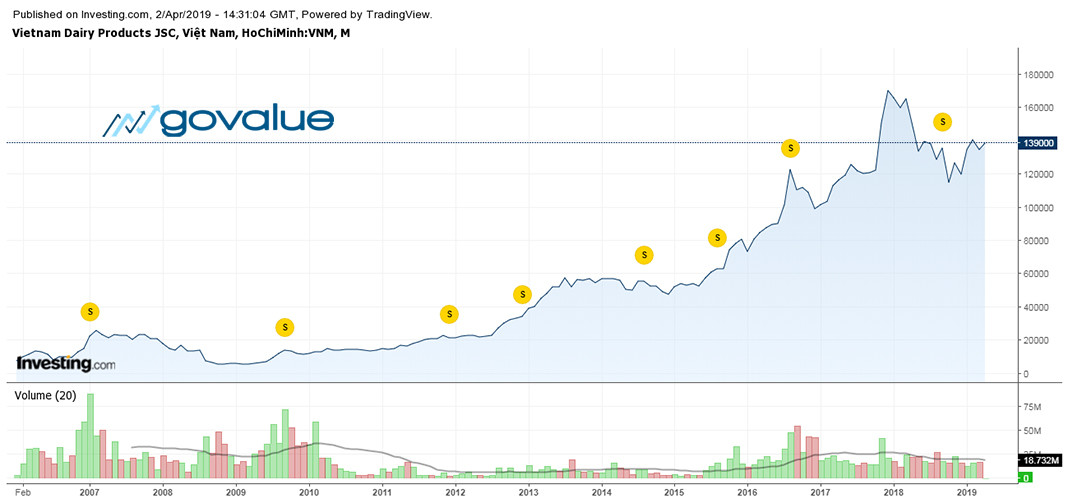

5.1 Chỉ số P/B của VNM

P/B của CTCP Sữa Việt Nam (Mã: VNM) luôn duy trì ở mức cao trong các năm qua.

| 2014 | 2015 | 2016 | 2017 | 2018 | |

| Price (vnđ) | 95.500 | 128.000 | 125.600 | 208.600 | 120.000 |

| Book Value per Share (vnđ/CP) | 19.668 | 17.234 | 15.273 | 16.105 | 14.802 |

| P/B | 4,86 | 7,43 | 8,22 | 12,95 | 8,11 |

Thực tế cho thấy, cổ phiếu VNM liên tục tăng giá kể từ khi niêm yết cho dù chỉ số P/B cao.

VNM là một doanh nghiệp tốt, phát triển bền vững vì thế nhà đầu tư sẵn sàng trả nhiều hơn 8 đồng để đổi lấy 1 đồng vốn của VNM.

Họ tin tưởng mạnh mẽ vào triển vọng phát triển dài hạn của VNM.

5.2 Chỉ số P/B của ROS

CTCP Xây dựng FLC Faros (Mã: ROS) hoạt động trong ngành xây dựng, danh tiếng không có, họ làm việc và thi công dưới sự chỉ đạo của FLC, vì vậy tài sản vô hình của ROS rất yếu.

Hiện chỉ số P/B của ROS là 2,96.

Tức, nhà đầu tư sẵn sàng chi gần 3 lần giá trị ghi sổ để sở hữu cổ phiếu ROS.

Vậy có xứng đáng?

Lợi nhuận của ROS rất khiêm tốn, trong khi tỷ lệ P/E quá cao. Chưa kể chất lượng tài sản được đem ra tính toán (các chỉ tiêu tài chính sẽ thể hiện rõ hơn) liệu có hợp lý?

Đây là ví dụ rõ nét về một cổ phiếu đang được định giá “quá cao” so với giá trị thực.

Khi bạn mua cổ phiếu có P/B cao, hãy chắc chắn rằng doanh nghiệp đó đang phát triển và có chất lượng.

5.3 Chỉ số P/B của DQC

CTCP Bóng đèn Điện Quang (Mã: DQC) hiện đang giao dịch ở mức giá thấp hơn giá trị ghi sổ của doanh nghiệp, vì thế chỉ số P/B vào khoảng 0,52.

Lý do khiến DQC bị định giá thấp như vậy là do hiện tại doanh nghiệp đang gặp nhiều khó khăn trong việc cạnh tranh với sản phẩm Trung Quốc khiến kết quả kinh doanh trong thời gian qua đi xuống, khiến giá cổ phiếu đi xuống theo.

Ở tình huống này, nếu bạn cảm thấy rằng triển vọng trong tương lai không mấy sáng sủa, thì DQC sẽ không đáng để đầu tư. Tuy nhiên, nếu bạn cảm thấy DQC sẽ có “những bước chuyển mình” trong thời gian tới, bạn sẽ có thể kiếm được khối tiền từ nó.

6. Ưu điểm và nhược điểm của chỉ số P/B

6.1 Ưu điểm của chỉ số P/B

- Giá trị ghi sổ thường luôn dương, nên có thể áp dụng để định giá những doanh nghiệp thua lỗ.

- Giá trị ghi sổ thường ổn định hơn EPS. Do đó, trong nhiều trường hợp, khi EPS biến động quá lớn, thì việc áp dụng P/B để xem xét sẽ hiệu quả hơn.

6.2 Hạn chế của chỉ số P/B

- Chỉ số P/B chỉ phản ánh giá trị tài sản hữu hình của doanh nghiệp. Chỉ số không tính đến các tài sản vô hình như: thương hiệu, nhãn hiệu, uy tín, bằng sáng chế và các tài sản trí tuệ khác…

Đây đều là những lợi thế cạnh tranh vô hình nhưng có tầm ảnh hưởng lớn đến doanh nghiệp.

Một doanh nghiệp có lợi thế cạnh tranh càng lớn thì càng có nhiều lợi thế trong việc đàm phán với khách hàng, đối tác, hay nhà cung cấp.

Điều đó giúp doanh nghiệp có 1 biên lợi nhuận ở mức cao hơn so với trung bình ngành và duy trì ổn định trong một thời gian dài.

- Giá trị ghi sổ có thể không phản ánh đúng giá trị thị trường của tài sản.

Ví dụ doanh nghiệp sở hữu 1 mảnh đất từ 5 năm trước. Hiện tại giá trị mảnh đất đã tăng gấp nhiều lần trước đây. Tuy nhiên, bảng cân đối kế toán sẽ chỉ thể hiện “giá gốc ban đầu” của mảnh đất mà thôi.

Hay một dây chuyền sản xuất đã hết khấu hao nhưng vẫn được sử dụng, hoạt động bình thường.

Như vậy, trong nhiều trường hợp, chúng ta sẽ dễ bị “đánh lừa” nếu chỉ sử dụng duy nhất chỉ số P/B để đánh giá.

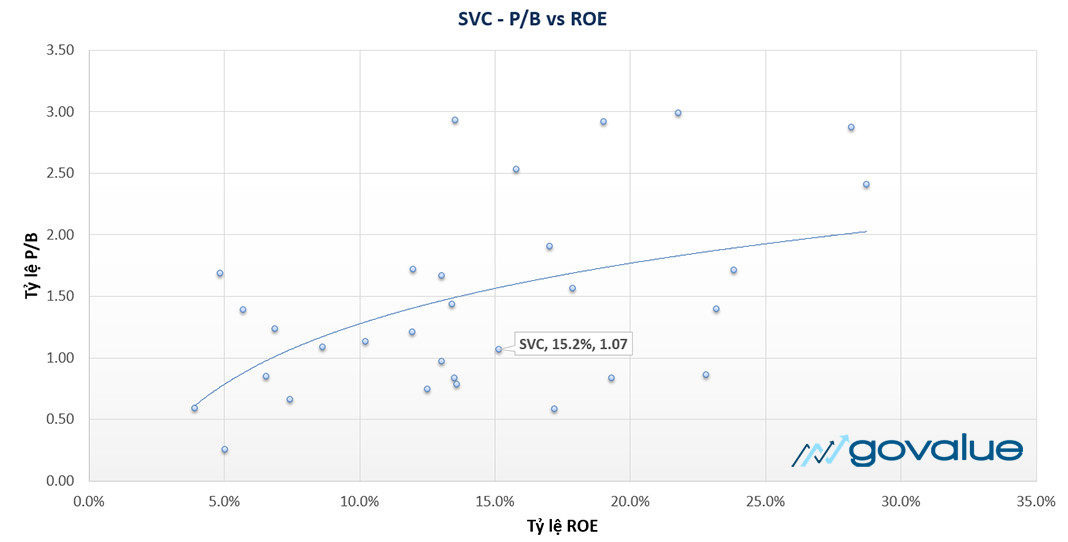

7. Bonus – Mối quan hệ giữa P/B và ROE

Damodaran là giáo sư Tài chính tại Trường Kinh doanh Stern (Đại học New York). Ông giảng dạy về tài chính doanh nghiệp và định giá cổ phần.

Các nghiên cứu của ông chỉ ra rằng: Yếu tố ảnh hưởng nhất đến chỉ số P/B là tỷ suất sinh lời trên vốn chủ sở hữu (ROE).

Các doanh nghiệp có ROE càng cao, thì P/B càng lớn.

Các nhà đầu tư sẽ quan tâm đến các doanh nghiệp có tỷ suất ROE cao và chỉ số P/B còn đang thấp so với mặt bằng chung của ngành để tìm kiếm những cơ hội đầu tư.

Khi đó, cổ phiếu tốt là những cổ phiếu có mức ROE tương đương với những doanh nghiệp khác nhưng có chỉ số P/B thấp hơn (rẻ hơn).

Bạn có thể sử dụng biểu đồ (dạng Scatter trên Excel) để biểu thị mối quan hệ P/B và ROE.

Cụ thể: Đường chéo trên biểu đồ thể hiện sự tương quan giữa P/B và ROE của cổ phiếu.

Nửa dưới đường chéo là những cổ phiếu đang bị định giá thấp. Chúng xứng đáng có một mức định giá tốt hơn, tương xứng với mức ROE của nó.

Nửa trên đường chéo thể hiện những cổ phiếu đang được thị trường định giá quá cao

Còn những cổ phiếu nằm gần đường chéo, giá cổ phiếu phản ánh hợp lý giá trị của nó.

Tất nhiên, những nhận xét trên phụ thuộc nhiều vào “tập hợp mẫu” mà bạn lựa chọn để đánh giá.

Hy vọng bài viết này đem đến cho các bạn thông tin hữu ích về chỉ số P/B trong phân tích tài chính và định giá cổ phiếu. Nếu còn vấn đề thắc mắc và cần tư vấn miễn phí, hãy để lại bình luận dưới đây.

Theo dõi website của chúng tôi thường xuyên để cập nhật những bài học hữu ích nhất về kiến thức chứng khoán cũng như thông tin mới nhất nhé !