Tiếp tục với Series Kiến thức cần thiết về đầu tư chứng khoán, hôm nay Kienthuctrade.net sẽ giới thiệu đến bạn 1 chỉ số tài chính được nhiều nhà đầu tư theo trường phái đầu tư tăng trưởng nghiên cứu và sử dụng để tìm kiếm những cơ hội đầu tư với giá hời.

Đó chính là: Chỉ số PEG hay Price Earnings to Growth.

1. Chỉ số PEG là gì?

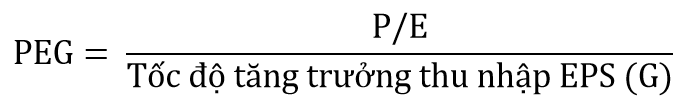

Tỉ lệ PEG (tiếng Anh: Price/Earnings-to-Growth – PEG Ratio) là tỉ lệ được sử dụng để định giá cổ phiếu khi tính đến tốc độ tăng trưởng thu nhập dự kiến từ cổ phiếu đó. Chỉ số PEG là một chỉ số định giá. Nó thể hiện mối quan hệ giữa P/E với Tốc độ tăng trưởng thu nhập EPS (G) của cổ phiếu.

2. Cách tính chỉ số PEG

Chỉ số PEG được tính toán bằng công thức sau:

Trong đó: G là tốc độ tăng trưởng thu nhập EPS dự kiến trong tương lai.

Ví dụ: 1 doanh nghiệp đang có P/E = 12, tốc độ tăng trưởng G = 15(%) thì chỉ số PEG tính bằng: 12/15 = 0.8

Như vậy để tính toán chỉ số PEG, chúng ta sẽ cần xác định 2 yếu tố chính là: P/E và G

#1. Xác định Chỉ số P/E

Kienthuctrade đã có riêng 1 bài viết chia sẻ về chỉ số P/E, do đó sẽ không nhắc lại trong bài viết này.

#2. Xác định Tốc độ tăng trưởng (G)

Trên thực tế sẽ không có 1 công thức cụ thể nào giúp bạn xác định chính xác con số này.

Thậm chí, đến ban lãnh đạo doanh nghiệp cũng không dám tự tin khẳng định chính xác doanh nghiệp mình sẽ tăng trưởng bao nhiêu % trong 3 – 5 năm tới?!

Tuy nhiên, dưới đây là 2 gợi ý mà chúng ta có thể sử dụng để dự phóng yếu tố G này:

(i) Thông qua Tốc độ tăng trưởng lợi nhuận ròng (hoặc EPS) trong quá khứ

Chúng ta sẽ dựa vào số liệu quá khứ về lợi nhuận ròng (hoặc EPS) để tính toán tốc độ tăng trưởng bình quân trong quá khứ, sau đó điều chỉnh về mức hợp lý cho tương lai.

Việc điều chỉnh cần dựa trên các yếu tố như đặc điểm ngành nghề, tiềm năng tăng trưởng của sản phẩm, chu kỳ kinh tế, lợi thế cạnh tranh…

Dữ liệu tính toán nên là khoảng thời gian dài (từ 3 – 5 năm), hoặc theo chu kỳ kinh doanh của doanh nghiệp mục đích là để tránh những biến động trong ngắn hạn khiến lợi nhuận ròng (hoặc EPS) tăng/giảm đột biến.

Hãy lưu ý với những cổ phiếu có G trong quá khứ quá cao.

Ví dụ cổ phiếu công nghệ có tăng trưởng thu nhập trong quá khứ 50%/năm. Nhưng bạn có dám chắc, con số 50% này sẽ kéo dài trong trong dài hạn?

(ii) Dựa vào kế hoạch kinh doanh của ban lãnh đạo, báo cáo phân tích của các CTCK…

Với cách làm này…

- Bạn sẽ sử dụng con số lợi nhuận ròng (hoặc EPS) của ban lãnh đạo đề ra trong kế hoạch kinh doanh

Lưu ý: 1 số doanh nghiệp thậm chí còn đề ra kế hoạch kinh doanh dài hơi hơn (5 năm chẳng hạn).

- Hoặc, sử dụng con số ước tính về lợi nhuận ròng (hoặc EPS) trong báo cáo phân tích của các CTCK sau đó điều chỉnh và tính toán để ra tốc độ tăng trưởng G phù hợp cho tương lai.

Chú ý các yếu tố sau khi tiến hành tính toán và điều chỉnh G:

- Các yếu tố tài chính như biên lợi nhuận gộp, ROE… có thay đổi nhiều không? Hay ổn định?

- Doanh nghiệp đánh giá có lợi thế cạnh tranh bền vững hay không? Hoạt động kinh doanh hiện tại như thế nào (có mở rộng quy mô, đầu tư gì hay không?)

- Chu kỳ kinh doanh của doanh nghiệp đang ở đâu?

- Môi trường kinh doanh, kinh tế vĩ mô liệu có ổn định?

- …

3. Mối quan hệ giữa P/E với tốc độ tăng trưởng (G) cho bạn biết điều gì?

Thông thường, chỉ số P/E cao thể hiện sự kỳ vọng của nhà đầu tư về việc tăng trưởng thu nhập từ cổ phiếu đó sẽ cao hơn trong tương lai.

Và chỉ số PEG sẽ giúp xác định mức độ tin cậy cho giả định tăng trưởng (G) này.

Điều quan trọng khi lựa chọn cổ phiếu là chúng ta phải nhìn thấy được tiềm năng tăng trưởng của doanh nghiệp đó. Bởi mua cổ phiếu là mua giá trị tương lai, chứ không phải mua những giá trị đã xảy ra trong quá khứ

PE = G hay PEG = 1

Khi chỉ số P/E của doanh nghiệp và tốc độ tăng trưởng kỳ vọng (G) bằng nhau (hay PEG = 1) điều này có nghĩa là thị trường đang định giá cổ phiếu hoàn toàn tương đồng với tốc độ tăng trưởng kỳ vọng của nó.

Nói cách khác, tăng trưởng thu nhập EPS của cổ phiếu đã được thị trường định giá đầy đủ vào giá của cổ phiếu.

Cổ phiếu đang ở giá trị thực của nó.

PE > G hay PEG > 1

Chỉ số PEG lớn hơn 1, nó đồng nghĩa với việc:

- Cổ phiếu đó đang được định giá quá cao;

- Hoặc, thị trường đặt kỳ vọng vào tốc độ tăng trưởng thu nhập của cổ phiếu này cao hơn mức tăng trưởng công bố.

Các cổ phiếu tăng trưởng thường có tỷ số PEG lớn hơn 1, bởi các nhà đầu tư sẵn lòng trả nhiều hơn cho một cổ phiếu được kỳ vọng là có tốc độ tăng trưởng nhanh.

Tuy nhiên, nó cũng có thể là do thu nhập được dự báo thấp hơn trong khi giá cổ phiếu vẫn ổn định vì nhiều lý do khác.

PE < G hay PEG < 1

Ngược lại, nếu chỉ số PEG nhỏ hơn 1…

Nó là một dấu hiệu cho thấy:

- Có khả năng cổ phiếu đó đang bị định giá thấp;

- Hoặc là, thị trường đang không kỳ vọng doanh nghiệp có thể đạt được tăng trưởng thu nhập giống như những dự báo mà doanh nghiệp đưa ra.

Dưới đây là bảng chỉ số PEG của 1 số doanh nghiệp trong ngành bán lẻ:

| Giá cổ phiếu

(8/4/2020) |

EPS 2019 | EPS 2020*

(Estimated) |

P/E 2019 | Growth (%) | PEG | |

| MWG | 74,000 | 8,665 | 10,126 | 8.5 | 16.9 | 0.5 |

| PNJ | 56,200 | 5,285 | 5,497 | 10.2 | 4.0 | 2.6 |

| DGW | 22,750 | 3,961 | 4,600 | 5.7 | 16.1 | 0.4 |

| FRT | 15,000 | 2,612 | 3,152 | 5.7 | 20.7 | 0.3 |

Hãy thử đi vào tìm hiểu từng doanh nghiệp để xem chỉ PEG đang muốn nói điều gì?

*Lưu ý: EPS Estimated được sử dụng là số liệu ước tính bình quân của các công ty chứng khoán. Đây không phải là nghiên cứu chính thức của Kienthuctrade.net về doanh nghiệp. Kienthuctrade.net miễn trừ mọi trách nhiệm liên quan.

Cũng giống như nhiều chỉ số tài chính khác…

Bạn nên sử dụng kết hợp chỉ số PEG với các thông tin khác để có được một cái nhìn toàn cảnh đầy đủ hơn về tiềm năng tăng trưởng của doanh nghiệp.

Cần phải hiểu rõ hoạt động kinh doanh của doanh nghiệp, các yếu tố cơ bản cũng như là mức tăng trưởng thu nhập kỳ vọng có thể ảnh hưởng đến giá cổ phiếu.

Để có thể khẳng định một cổ phiếu nào đó đang bị định giá quá cao hay quá thấp, bạn cần phân tích các chỉ số tài chính khác (bao gồm cả chỉ số PEG) trong tương quan với nhóm ngành của cổ phiếu đó cũng như là với toàn bộ thị trường.

4. Định giá cổ phiếu theo PEG

Dựa trên cơ sở: Chỉ số PEG = 1 có nghĩa là cổ phiếu được xem là đúng với giá trị thực. Ta có thể rút ra được công thức tính nhanh giá trị hợp lý của 1 cổ phiếu như sau:

Fair Value = EPS x G

Công thức này trông có vẻ quen thuộc???

Đúng vậy, đây chính là công thức định giá cổ phiếu của Benjamin Graham.

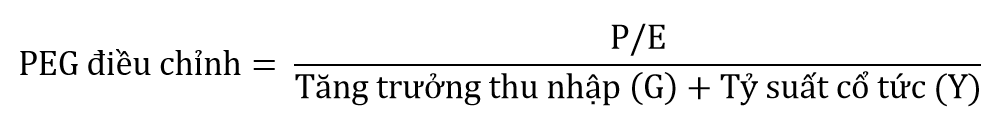

5. Bonus: Chỉ số PEG có điều chỉnh cổ tức

Số liệu này được tính toán như sau:

Lý do là:

Trong 1 vài trường hợp, ví dụ các doanh nghiệp ngành tiện ích – năng lượng thì tốc độ tăng trưởng lợi nhuận thường rất thấp. Khiến cho PEG có thể lớn hơn 1.

Tuy nhiên, đây lại là những doanh nghiệp có hoạt động kinh doanh ổn định, dòng tiền lớn và thường chi trả cổ tức bằng tiền khá cao.

Bạn sẽ có thể dễ dàng bỏ lỡ cơ hội đầu tư vào những cổ phiếu này.

Ví dụ:

Tại thời điểm mình viết bài này, NT2 đang được giao dịch ở mức 18,500 đồng/cổ phiếu. EPS 2019 của doanh nghiệp là 2,540 đồng/CP.

Như vậy, P/E = 18,500 / 2,540 = 7.3

Tiếp theo, tổng hợp từ các phân tích của CTCK thì EPS dự kiến sẽ tăng trưởng 4% trong 3 năm tới.

⇒ PEG của NT2 là: 7.3 / 4 = 1.8 > 1

Nếu nhìn thoáng qua, bạn sẽ dễ dàng đưa đến 1 kết luận: “Đây là một cổ phiếu đang được định giá quá cao”

Tuy nhiên, NT2 lại là doanh nghiệp có “truyền thống chi trả cổ tức tiền cao và ổn định”, tỷ suất cổ tức bình quân 5 năm của NT2 là ~ 9%. Hi vọng doanh nghiệp sẽ duy trì được truyền thống tốt đẹp này!

Khi đó, chỉ số PEG được điều chỉnh cổ tức sẽ cho ra kết quả:

Chỉ số PEG điều chỉnh = 7.3 / (4 + 9) = 0.6

Như vậy, sau khi điều chỉnh cổ tức, cổ phiếu NT2 sẽ rẻ hơn bạn nghĩ (nếu chỉ dựa vào chỉ số PEG).

* Lưu ý: Chỉ nên giới hạn cộng tỷ suất cổ tức khi tính PEG của các Blue-chip, hay cổ phiếu dẫn đầu thị trường.

6. Khi chỉ số PEG trong chứng khoán ÂM! Cách xử lý.

Như chúng ta đã biết, chỉ số PEG được cấu thành từ 2 chỉ số là PE & G. Vậy khi nào chỉ số PEG âm?

- P/E âm, tức là doanh nghiệp làm ăn lỗ.

- G âm, tức là lợi nhuận năm tương lai, ít hơn hiện tại & quá khứ

Trường hợp 1: Chỉ số P/E âm. Nếu bạn đã đọc bài kỹ bài về bài chỉ số P/E Ngọ viết. Khi đó P/E âm sẽ không có ý nghĩa về kinh tế. (Chẳng có tôi bỏ âm tiền (ông cho tôi tiền), để mua doanh nghiệp ông. Hay chẳng ai vừa trả tiền, vừa trao doanh nghiệp thua lỗ của mình – Thà tuyên bố phá sản, giải thể còn hơn).

P/E âm => Không có ý nghĩa về mặt định giá, hay kinh tế.

Trường hợp 2: Khi G âm: Lợi nhuận tương lai ít hơn hiện tại.

Khi G âm, thì ta nên xét không phải là G của năm sau mà là G dài hạn, từ 3-10 năm!

Khi G âm, thường xảy ra bởi nguyên nhân sau:

- Do doanh nghiệp mới thành lập, chưa ổn định

- Do doanh nghiệp gặp những khó khăn tạm thời

- Do biến động của kinh tế vĩ mô, chu kỳ kinh tế,

- Do thay đổi của ngành: Taxi truyền thống bị thay thế dần bởi taxi công nghệ

- Do chính vấn đề nội tại của doanh nghiệp.

- Đối thủ cạnh tranh

- …

Khi G âm, hay PEG âm (G: dài hạn âm), thì mua cổ phiếu những doanh nghiệp này rủi ro hơn. Nhưng cũng hãy chú ý là G ÂM nhẹ hay ÂM nhiều nữa.

Khi bạn quyết mua cổ phiếu doanh nghiệp này, thì bạn không nên áp dụng chỉ số PEG âm mà thay vào đó là các chỉ số tài chính khác. Ví dụ như P/B, cổ tức…

Khi PEG âm, bạn nên sử dụng công cụ định giá khác

7. Những lưu ý khác khi sử dụng chỉ số PEG

Nhiều nhà đầu tư thích PEG vì nó thể hiện đầy đủ mối tương quan giữa thu nhập & tăng trưởng. Bởi P/E không thể hiện hứa hẹn về một tương lai hứa hẹn của doanh nghiệp, vì mang tính tĩnh.

Để dễ hình dung, bạn hãy tưởng tượng: Doanh nghiệp giống con người, nếu Anh Tèo 30 tuổi thu nhập 30 triệu/tháng, Anh Tí 50 tuổi thu nhập 30 triệu/tháng. Vậy bạn nghĩ lúc 60 tuổi thì khả năng Tèo hay Tí thu nhập ai cao hơn? (Cái bạn nghĩ gọi là định giá tương quan Tèo & Tí)

Tuy nhiên, khi doanh nghiệp không tăng trưởng cao (0-5%), nhưng trả cao tức khá cao. Bạn không thể trả giá cho tương ứng mức tăng trưởng là P/E = 0->5 được. Rõ ràng đó là mức giá rất hời!

Ngoài ra, G thường khó tính toán hơn, và đó là tỷ lệ ước đoán. Vậy làm thế nào bạn có thể tính toán chỉ số PEG này.

8. 7 chú ý để tính chỉ số PEG chính xác hơn? Cách tính chỉ số G

Tính G với tỷ lệ chính xác 100% là điều không thể! Chúng ta biết chính xác chỉ số P/E là bao nhiêu, vì đó là chỉ số quá khứ. Nhưng G là tốc độ tăng trưởng dài hạn trong tương lai. Tuy nhiên, 7 bí quyết sau sẽ giúp bạn gia tăng khả năng tính chính xác G hơn

- Không phải 100% số mã bạn đều tính được tốc độ tăng trưởng. Rất nhiều cổ phiếu bất ổn, hãy tránh xa nó. Buffett thường đầu tư vào doanh nghiệp dễ dự đoán.

- Cẩn thận với những cổ phiếu có chỉ số G quá cao. Ví dụ cổ phiếu công nghệ tăng 50%/năm, khi đó P/E = 50 là hợp lý. Vậy bạn dám chắc rằng tốc độ tăng trưởng G =50% sẽ kéo dài trong thời gian dài.

- Xem xét tốc độ & gia tốc tăng trưởng trung bình lợi nhuận của doanh nghiệp 3-5 năm

- Đánh giá các yếu tố tài chính khác như ROE, lợi nhuận gộp/doanh thu có thay đổi nhiều không? Ổn định không?

- Doanh nghiệp đó có lợi thế cạnh tranh bền vững hay độc quyền hay không? Hoạt động doanh nghiệp hiện tại như thế nào (Mở rộng cửa hàng, nhà máy, tăng công suất)

- Môi trường kinh doanh, điều kiện vĩ mô có ổn định không?

- Trừ khi bạn hiểu rõ doanh nghiệp, đừng mua cổ phiếu có chỉ số P/E quá cao (P/E>20 chẳng hạn) – Trừ trường hợp định giá theo phương pháp khác.

Trên đây là toàn bộ kiến thức chi tiết nhất về chỉ số PEG, hi vọng thông tin trên hữu ích với việc đầu tư chứng khoán của bạn. Theo dõi website của chúng tôi thường xuyên để cập nhật những bài học hữu ích nhất về kiến thức chứng khoán cũng như thông tin mới nhất nhé !