Bất kỳ một nhà đầu tư nào muốn thành công trên thị trường đều phải có cho mình 1 bộ lọc cổ phiếu tốt nhất. Bộ lọc cổ phiếu này sẽ giúp bạn liên tục có được những ý tưởng cổ phiếu tốt nhất để bắt đầu tìm hiểu và đầu tư. Trong bài viết này Kienthuctrade.net sẽ phân tích rõ những bộ lọc cổ phiếu tốt nhất trên thị trường Việt Nam.

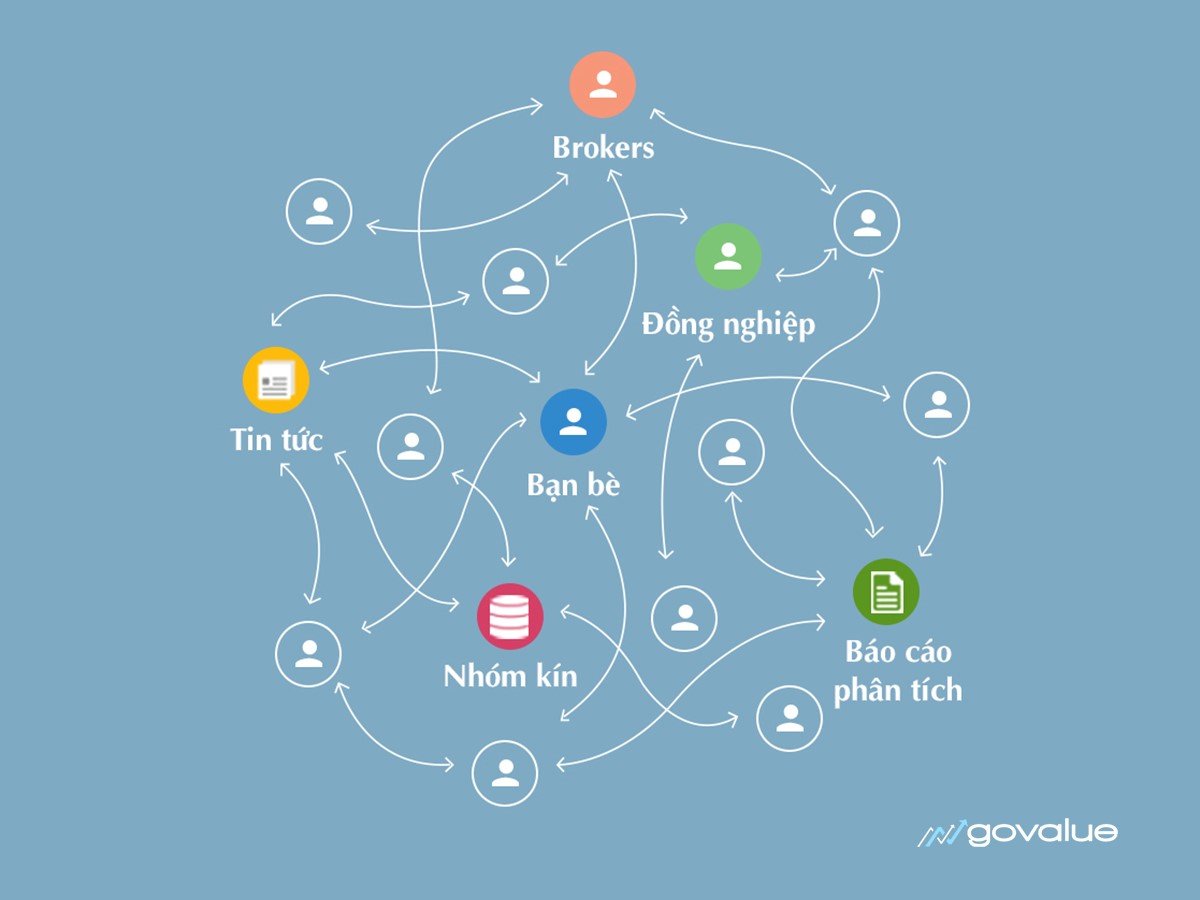

Có những giai đoạn bạn không thể nào tìm ra những cổ phiếu đạt những tiêu chuẩn đầu tư của mình. Chính vì thế bạn thường tìm đến bạn bè, đồng nghiệp hay thậm chí là những group chứng khoán để hỏi xem nên mua mã nào.

Bài viết nằm trong Serie hướng dẫn đầu tư cổ phiếu của Kienthuctrade.net. Bài viết hơn 5000 từ có hàm lượng kiến thức rất lớn bao trùm các phương pháp chọn lọc cổ phiếu của các nhà đầu tư vĩ đại nhất thế giới.

Đây là cách bạn thường làm:

Tôi tin rằng bạn đã không ít lần mất tiền vì những nguồn thông tin có được từ cách này.

Tin tốt là, tôi chuẩn bị chia sẻ cho bạn 6 bộ lọc cổ phiếu chất lượng nhất mà Kienthuctrade.net áp dụng hàng ngày.

Những bộ lọc này bao gồm bộ lọc theo những tiêu chí được tổng hợp từ những nhà đầu tư vĩ đại, bao gồm: Warren Buffett, Benjamin Graham, Peter Lynch, Philip Fisher, William O’ Neil….

Xem thêm:

- Top 10 Sàn Forex, Trading Vàng, Bitcoin 2021. Đánh giá 10 sàn giao dịch Forex, Vàng, Bitcoin uy tín nhất

- Mở tài khoản chứng khoán trực tuyến, Top 10 Sàn giao dịch chứng khoán Việt Nam uy tín nhất, Top 1 Công ty chứng khoán phí thấp nhất

Còn gì nữa?

Đây là những bộ lọc đánh bại thị trường đã được Kienthuctrade.net chọn lọc dựa trên kiểm định dữ liệu quá khứ ở thị trường Mỹ, thị trường Anh và thị trường Việt Nam. Trong hàng ngàn bộ lọc cổ phiếu hiện tại mà mỗi người đang sử dụng, hầu hết đều không hiệu quả…

1. TẠI SAO NHỮNG BỘ LỌC CỔ PHIẾU HIỆN TẠI KHÔNG HIỆU QUẢ?

Theo thống kê của tôi, hiện tại phần lớn nhà đầu tư cá nhân đang sử dụng bộ lọc cổ phiếu là bộ lọc dựa trên tín hiệu kỹ thuật.

Tín hiệu kỹ thuật là gì?

Tín hiệu kỹ thuật là những tín hiệu mua bán dựa vào những chỉ báo (indicators) được tạo ra từ 2 yếu tố: giá và khối lượng giao dịch.

Các phần mềm thông dụng hỗ trợ xây dựng các chỉ báo này như Amibroker, Metastock hay Fireant.

Một số website và công ty chứng khoán cũng có những công cụ lọc các chỉ báo kỹ thuật như cafef, vietstock, cophieu68 hay vndirect…

Rất nhiều đội nhóm cũng cung cấp các phần mềm hoặc robot (thu phí) đưa các tín hiệu mua/bán dựa trên chỉ báo kỹ thuật.

Bản chất của tất cả các chỉ báo này đối với tín hiệu mua là:

- Giá cổ phiếu tăng trong 1 giai đoạn nào đó (ngày, tuần, tháng) với mức tăng đủ lớn. Thông thường là tăng cao hơn so với giá bình quân của 1 giai đoạn trước đó, ví dụ: bình quân 20 phiên, 50 phiên, 100 phiên…

- Khối lượng trong cùng giai đoạn cũng gia tăng đáng kể. Thể hiện xu hướng dòng tiền tập trung vào cổ phiếu đó.

Nếu bạn không tin vào điều này?

Cách đơn giản nhất là hãy viết công thức toán học của tất cả các chỉ báo đó ra giấy. Tôi dám cược với bạn rằng, tất cả các chỉ báo mua cuối cùng đều quy về: giá cổ phiếu tăng.

Tôi muốn hỏi bạn thêm 1 điều nếu bạn đã từng sử dụng chỉ báo kỹ thuật để mua cổ phiếu.

Có khi nào bạn mua 1 cổ phiếu bằng tín hiệu kỹ thuật nhưng công ty bất ngờ ra 1 thông tin tiêu cực về kết quả kinh doanh. Và cổ phiếu của bạn rớt giá liên tục bất chấp chỉ ngày hôm qua thôi các đồ thị (chart) kỹ thuật vẫn đang còn rất đẹp?

Điều này có ý nghĩa gì?

ĐÂY LÀ 1 CÁI BẪY DÀNH CHO BẠN!

Việc sử dụng tín hiệu kỹ thuật giúp bạn chọn ra được những cổ phiếu có Momentum (Động lực) cao. Hiểu đơn giản là cổ phiếu đó sẽ có nhiều “động lực” để tiếp diễn xu hướng (giá tăng) hiện tại.

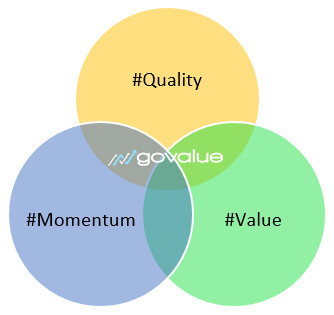

Tuy nhiên những người đầu tư lâu năm đều hiểu rằng Momentum chỉ là 1 trong 3 yếu tố tạo nên sự thành công của 1 cổ phiếu.

Ba yếu tố này bao gồm: #Quality (Chất lượng), #Value (Giá trị) và #Momentum.

Một số nhà đầu tư có thể đưa thêm yếu tố #Growth (Tăng trưởng). Tuy nhiên tôi thường gộp chung yếu tố tăng trưởng vào trong #Value, giống như cách Warren Buffett vẫn làm.

Công thức thành công đã được kiểm chứng ở đây là:

Bạn phải chọn được 1 cổ phiếu có tối thiểu 2/3 yếu tố tốt. Nếu không thì sẽ có 3 cái bẫy chờ đợi bạn, đó là:

BẪY KỸ THUẬT

Cổ phiếu của bạn có #Momentum cao nhưng chỉ số #Quality thấp (cổ phiếu zombie, “móc cống”) và chỉ số #Value thấp (giá thị trường cao hơn so với giá trị thực).

Đây thường là những cổ phiếu penny có kết quả kinh doanh kém, nợ vay nhiều nhưng được đồn thổi, làm giá. Đồ thị kỹ thuật có vẻ tốt nhưng thực tế là giá có thể rơi bất kỳ lúc nào.

BẪY GIÁ TRỊ

Cổ phiếu của bạn có chỉ số #Value cao (định giá hấp dẫn, P/E, P/B, EV/EBITDA thấp) nhưng #Quality và #Momentum thấp. Những cổ phiếu này có thể sẽ không bao giờ tăng, thậm chí sẽ còn giảm trong dài hạn (vì #Quality thấp).

BẪY CHẤT LƯỢNG

Tôi hay gọi vui đây là những ngôi sao “hết thời”. Những cổ phiếu này có chất lượng #Quality cao (như Vinamilk, REE hay GAS) nhưng định giá đã quá cao (chỉ số #Value thấp) và cũng không có động lực tăng giá (chỉ số #Momentum thấp).

Riêng đối với những cổ phiếu không có cả 3 yếu tố trên thì đó chắc chắn là những cổ phiếu “rác”. Bạn nên tránh xa hoàn toàn.

Trong đánh giá của chúng tôi, Momentum bao gồm nhiều yếu tố rộng hơn. Không chỉ là phân tích về giá và khối lượng.

Momentum còn đánh giá kết quả vượt kỳ vọng trong hoạt động kinh doanh so với ước lượng của các công ty chứng khoán và giới phân tích.

Hoặc Momentum cũng bao gồm sự chuyển biến tích cực trong hoạt động kinh doanh.

Tôi gọi chung là Fundamental Momentum, hay động lực từ các yếu tố cơ bản.

Kết luận?

Bộ lọc cổ phiếu dựa trên chỉ báo kỹ thuật chỉ phản ánh được 1 phần nhỏ trong Momentum và vì thế không đủ đảm bảo sự thành công của cổ phiếu. Nếu bạn sử dụng nó mà vẫn không thua lỗ (hoặc vẫn có lãi) thì hãy cảm ơn ông trời đã cho bạn may mắn.

Bởi vì…

May mắn #1: Chỉ báo đó may mắn tìm đến những cổ phiếu trong thời điểm đang bị thị trường định giá thấp.

May mắn #2: Chỉ báo đó may mắn tìm đến đúng cổ phiếu có chất lượng tốt.

Bạn có muốn phó mặc hoàn toàn cho may mắn? Bạn có thể may mắn được bao nhiêu lần?

Cách đầu tư của Warren Buffett không bao giờ nhờ cậy vào may mắn. Ông phát triển cho mình những tiêu chí lựa chọn doanh nghiệp một cách thận trọng để giành được lợi thế ngay từ đầu.

Tôi sẽ không để bạn phải đợi thêm. Chúng ta sẽ bắt đầu với các tiêu chí chọn cổ phiếu của nhà đầu tư vĩ đại nhất mọi thời đại: Warren Buffett

2. BỘ LỌC CỔ PHIẾU THEO WARREN BUFFETT

Không có gì phải tranh luận khi nói rằng:

Warren Buffett là nhà đầu tư vĩ đại nhất mọi thời đại.

Ông đã tạo ra mức tỷ suất lợi nhuận bình quân 20.8%/năm trong… hơn 52 năm! Bạn có tin nổi không?

Thành quả này gấp hơn 150 lần so với thị trường chung. Thế nhưng ông luôn khiêm tốn khi nói rằng: “Tôi chỉ đơn giản là đầu tư vào những công ty tuyệt vời!”

Trên thực tế, Warren Buffett chưa bao giờ công bố chính xác những chỉ tiêu mà ông áp dụng để chọn lọc cổ phiếu. Tuy nhiên những phát biểu của ông trong Đại hội cổ đông thường niên của Berkshire Hathaway đã hé lộ tất cả.

Robert Hagstrom đã tổng hợp lại một chiến lược đầu tư dựa trên những phát biểu của Warren Buffett trong cuốn sách: “The Warren Buffett Way”.

Cách chọn cổ phiếu này được xây dựng dựa trên quan điểm Buffett là 1 sự kết hợp giữa Ben Graham và Philip Fisher.

Bộ lọc này hiệu quả ra sao?

Chúng tôi đã thử nghiệm chiến lược này trong giai đoạn 2012 – 2017 với tỷ suất lợi nhuận kép CAGR 22% tại thị trường Việt Nam, 14.3% tại thị trường Mỹ và 11.7% tại thị trường Anh… Với giả định danh mục được chọn có tối đa 20 cổ phiếu với tỷ trọng bằng nhau và được điều chỉnh (rebalance) hàng quý.

Hãy cẩn thận!

Tôi muốn bạn chú ý rằng những kết quả trong quá khứ không phản ánh mức lợi nhuận trong tương lai.

Vì thế, bạn chỉ nên sử dụng nó như 1 bộ lọc cho các ý tưởng cổ phiếu. Không nên sử dụng như 1 công cụ xác định chính xác cổ phiếu cần mua.

Trước tiên, bạn cần 1 dữ liệu tất cả các cổ phiếu tại thị trường Việt Nam với các chỉ tiêu sau đây:

- Vốn hóa thị trường

- Operating income 5 năm gần nhất

- Operating income margin

- ROE 2 năm gần nhất

- Net income margin

- Tỷ lệ P/FCF

Các chỉ tiêu cụ thể

#1. Vốn hóa thị trường > 500 triệu USD

Chỉ tiêu này tại thị trường Việt Nam có thể được điều chỉnh lại thành những cổ phiếu có vốn hóa lớn hơn 50 triệu USD.

#2. Lợi nhuận từ hoạt động kinh doanh dương (Operating income > 0) trong 5 năm liên tiếp

Chỉ tiêu này áp dụng cho Operating income lũy kế 12 tháng gần nhất và cho 5 năm tài chính gần nhất. Nghĩa là:

- Operating income Trailing 12M > 0

- Operating income 1Y ago > 0

- Operating income 2Y ago > 0

- Operating income 3Y ago > 0

- Operating income 4Y ago > 0

- Operating income 5Y ago > 0

Chú ý: trong trường hợp đơn giản, bạn có thể thay Operating income bằng EBIT.

#3. ROE lớn hơn 15% trong 2 năm gần nhất và lũy kế 12 tháng.

Cụ thể:

- ROE Trailing 12M > 15%

- ROE 1Y ago > 15%

- ROE 2Y ago > 15%

#4. Tỷ lệ P/FCF (hay, Price/Free Cash flow) trong top 30% thấp nhất toàn thị trường

Đối với chỉ tiêu này, bạn phải lấy số liệu tỷ lệ P/FCF của tất cả các cổ phiếu trên thị trường Việt Nam. Sau đó, hãy loại bỏ những cổ phiếu có Cash flow < 0 (âm) rồi sắp xếp theo thứ tự tăng dần.

Từ đó, chọn ra danh sách 30% cổ phiếu có tỷ lệ P/FCF thấp nhất.

Tại sao?

Tỷ lệ P/FCF càng thấp thể hiện cổ phiếu càng có định giá hấp dẫn.

#5. Operating income margin > Operating income margin Median

Trong danh sách đã chọn ra ở tiêu chí số #4, hãy chọn ra những cổ phiếu có Operating income margin lớn hơn mức trung vị của toàn bộ nhóm.

Về bản chất là bạn chọn ra 1 nửa có biên lợi nhuận tốt nhất.

Chú ý: Operating income margin là tỷ lệ được tính bằng Operating income chia cho doanh thu trong kỳ tương ứng.

#6. Net income margin > Net income margin Median

Ở tiêu chí này, bạn chọn ra 1 nửa có biên lợi nhuận sau thuế tốt nhất từ danh sách được chọn ra ở tiêu chí số #5.

Danh sách cuối cùng là gì?

Danh sách ý tưởng cổ phiếu được chọn cuối cùng là tối đa 50 cổ phiếu có P/FCF thấp nhất.

Bạn nên sử dụng danh sách cổ phiếu này như thế nào?

Tôi muốn bạn nhớ 1 điều quan trọng sau đây trước khi sử dụng danh sách lọc cổ phiếu này. Đó là:

Đây chỉ là 1 danh sách cổ phiếu được chọn lọc theo các chỉ tiêu định lượng. Những cổ phiếu này “có vẻ như” sẽ có chất lượng tốt và đang có mức định giá hấp dẫn (dựa trên so sánh tỷ lệ P/FCF).

Tuy nhiên bạn không nên ngay lập tức mua ngay những cổ phiếu này…

Hãy tìm hiểu thật kỹ hoạt động kinh doanh của công ty đó. Bao gồm cả đánh giá về lợi thế cạnh tranh, ban lãnh đạo của công ty và triển vọng ngành nghề mà công ty đó đang kinh doanh.

Điều này sẽ đảm bảo bạn sẽ giảm thiểu được tối đa những rủi ro khi đầu tư vào cổ phiếu này và chắc chắn được rằng đó là 1 cơ hội đầu tư tuyệt vời.

3. BỘ LỌC CỔ PHIẾU THEO BENJAMIN GRAHAM

Trước tiên tôi khẳng định với bạn rằng: Đây là 1 trong những cách lọc cổ phiếu đơn giản nhất nhưng hiệu quả rất cao.

Phương pháp này được Benjamin Graham giới thiệu trong cuốn sách kinh điển của ông: The Intelligent Investor: The Definitive Book on Value Investing.

Ben Graham đưa ra 2 chỉ tiêu lọc, bao gồm:

- Net Current Asset Value (NCAV) và

- Net Net Working Capital (NNWC)

Cách tính NCAV

Công thức tính NCAV rất đơn giản:

NCAV = Current Assets – Total Liabilities

Hay:

NCAV = Tài sản ngắn hạn – Tổng nợ phải trả

Để tính NCAV trên mỗi cổ phiếu để có thể so sánh với giá thị trường, bạn chỉ cần chia NCAV cho tổng số lượng cổ phiếu lưu hành:

NCAV per share = (Current Assets – Total Liabilities)/Total Share Outstanding

Cách tính NNWC

NNWC có cách tính tương tự như NCAV nhưng được đưa thêm vào các hệ số điều chỉnh.

Những hệ số điều chỉnh này thể hiện cho sự giảm giá của tài sản khi doanh nghiệp thanh lý và giải thể.

Cụ thể:

NNWC = Cash & Cash equivalents

+ Short-term investments

+ 0.75 x Account Receivables

+ 0.5 x Inventory

– Total Liabilities

Bạn có thể thấy, giá trị các khoản phải thu đã điều chỉnh giảm chỉ còn 75%. Giá trị hàng tồn kho cũng điều chỉnh giảm còn 50%.

Tính trên 1 cổ phiếu:

NNWC per share = NNWC / Total Share Outstanding

Sử dụng NCAV và NNWC như thế nào?

Phương pháp này của Ben Graham thường sử dụng rất hiệu quả trong 1 thị trường giá xuống hoặc thị trường tích lũy ở vùng đáy.

Khi đó, cổ phiếu ít được quan tâm hơn vì thế sẽ xuất hiện rất nhiều cổ phiếu bị bán ở mức giá thấp hơn giá trị thanh lý (NCAV hoặc NNWC) của nó.

Ở những thị trường giá lên, số lượng những cổ phiếu có giá thị trường thấp hơn NCAV hoặc NNWC sẽ giảm dần. Sẽ rất khó tìm được những cơ hội đầu tư bằng phương pháp này.

Tuy nhiên, tôi thường nhìn số lượng những cổ phiếu được lọc theo phương pháp này như 1 chỉ báo về độ “nóng” của thị trường.

Nghĩa là:

Nếu tại 1 thời điểm mà toàn bộ thị trường không có 1 cổ phiếu nào thỏa mãn bộ lọc NCAV hoặc NNWC thì có lẽ thị trường đang tăng quá cao và đám đông đang kỳ vọng quá cao về giá trị của cổ phiếu.

Chú ý: Bộ lọc theo phương pháp của Ben Graham không áp dụng cho cổ phiếu thuộc lĩnh vực tài chính như ngân hàng, công ty bảo hiểm hay công ty chứng khoán.

Bộ lọc theo NCAV

Chỉ tiêu lọc theo phương pháp của Ben Graham có thể coi là đơn giản nhất…

#1. P/NCAV < 1

#2. 3M Average Volume > 500 triệu VNĐ

Chỉ tiêu lọc #2 này là khuyến nghị bổ sung của tôi khi áp dụng phương pháp của Ben tại thị trường Việt Nam. Cụ thể giá trị giao dịch trung bình 1 phiên trong 3 tháng gần nhất lớn hơn 500 triệu VNĐ.

Chỉ tiêu này sẽ giúp loại bỏ những cổ phiếu có thanh khoản thấp và rất khó để mua vào.

#3. Sắp xếp tỷ lệ P/NCAV tăng dần

Tỷ lệ P/NCAV càng nhỏ thì biên an toàn cho bạn càng lớn.

Bộ lọc theo NNWC

Cách áp dụng tương tự như bộ lọc NCAV.

#1. P/NNWC < 1

#2. 3M Average Volume > 500 triệu VNĐ

#3. Sắp xếp tỷ lệ P/NNWC tăng dần

Bạn chỉ cần thay NCAV bằng NNWC trong công thức lọc.

Tránh bẫy giá trị khi sử dụng phương pháp của Ben Graham

Chúng ta đều hiểu rằng một cơ hội đầu tư chỉ thực sự tốt khi có tối thiểu 2 trong số 3 yếu tố: #Quality, #Value và #Momentum.

Trong phương pháp của Ben, ông chỉ tập trung vào việc tối ưu #Value… Bằng cách tìm những cổ phiếu đang giao dịch ở mức giá thấp hơn cả giá trị công ty trong trường hợp giải thể.

Điều này giúp cho ông tạo ra 1 biên an toàn cực kỳ lớn khi nắm giữ cổ phiếu.

Tuy nhiên lại tồn tại bẫy giá trị, đó là: Cổ phiếu đó có chất lượng kém và không đủ động lực tăng giá.

Vì thế việc nắm giữ cổ phiếu trở thành vô nghĩa khi giá cổ phiếu không bao giờ tăng trở lại. Cách tốt nhất là bạn hãy đánh giá lại thật kỹ cổ phiếu trước khi quyết định mua.

Cụ thể?

Hãy đảm bảo công ty đó vẫn đang hoạt động kinh doanh bình thường. Vẫn kinh doanh có lãi, doanh thu ổn định, lợi nhuận ổn định và tỷ lệ đòn bẩy được duy trì hợp lý.

NẾU BẠN YÊU THÍCH CỔ PHIẾU TĂNG TRƯỞNG?

Tất cả chúng ta đều thích những cổ phiếu tăng trưởng. Đặc biệt là những công ty có quy mô trung bình đang trên đà tăng trưởng.

Cổ phiếu của những công ty này có thể đạt tốc độ tăng trưởng hàng năm hơn 30% và cổ phiếu của nó có thể tăng 100% – 200% mỗi năm.

Làm thế nào để tìm được những cổ phiếu này?

3 bộ lọc cổ phiếu tăng trưởng dưới đây sẽ giúp bạn.

Cụ thể các bộ lọc:

- CANSLIM của William O’Neil

- Philip Fisher

- Peter Lynch

Hãy bắt đầu với Philip Fisher…

4. BỘ LỌC CỔ PHIẾU THEO PHILIP FISHER

Nếu bạn chưa biết Philip Fisher là ai thì có thể hiểu đơn giản rằng: ông là “thầy” của Warren Buffett.

Vì sao?

Buffett từng chia sẻ rằng chiến lược đầu tư của ông là sự kết hợp giữa Benjamin Graham và Philip Fisher. Chiến lược của Philip Fisher tập trung vào những cổ phiếu tăng trưởng.

Cụ thể là những công ty có doanh thu, lợi nhuận tăng trưởng ở mức cao liên tục trong nhiều năm (thường > 15%/năm).

Trong cuốn Cổ phiếu thường lợi nhuận phi thường của mình ông đưa ra 15 chỉ tiêu để xác định 1 cổ phiếu tăng trưởng.

Đối với những chỉ tiêu định lượng, ông tập trung vào 3 yếu tố chính:

- Tăng trưởng doanh thu ở mức cao

- Biên lợi nhuận ổn định ở trên mức trung bình

- Tỷ lệ Price-to-Earnings growth rate (PEG) ở mức thấp

Các chỉ tiêu cụ thể trong phương pháp lọc của Philip Fisher:

#1. Sales 5Y CAGR > Sales 5Y CAGR Median

Tốc độ tăng trưởng doanh thu của công ty trong 5 năm gần nhất phải lớn hơn mức trung bình tốc độ tăng trưởng doanh thu của toàn thị trường.

#2. Doanh thu tăng trưởng trong 2 năm gần nhất

#3. Net income margin > Net income margin Median

Biên lợi nhuận sau thuế của công ty lớn hơn mức trung bình của toàn thị trường.

#4. Tỷ lệ PEG (5Y Growth) < 0.5

Tỷ lệ Price-to-Earnings growth rate nhỏ hơn 0.5. Trong đó Earnings growth rate được tính cho 5 năm gần nhất.

#5. Sắp xếp tỷ lệ PEG theo thứ tự tăng dần

Tỷ lệ PEG càng nhỏ thể hiện cổ phiếu có mức định giá càng hấp dẫn.

Chú ý quan trọng khi sử dụng bộ lọc

Các chỉ tiêu ở trên chỉ mới phản ánh các yếu tố định tính mà Philip Fisher nhắc đến.

Các tiêu chí định tính như sở hữu của các cổ đông tổ chức, năng lực của Ban điều hành… chưa được tính đến.

Do đó.

Tôi khuyến nghị bạn chỉ nên sử dụng kết quả từ bộ lọc như những ý tưởng về cổ phiếu tăng trưởng tiềm năng.

Hãy thực hiện các phân tích định tính cần thiết khác trước khi quyết định mua 1 cổ phiếu từ danh sách này.

5. BỘ LỌC CỔ PHIẾU CANSLIM CỦA WILLIAM O’ NEIL

Phương pháp chọn lọc cổ phiếu CANSLIM có lẽ đã quá quen thuộc với nhà đầu tư tại thị trường Việt Nam.

Phương pháp này được William O’Neil giới thiệu trong cuốn sách kinh điển Làm giàu từ chứng khoán.

Ở phương pháp CANSLIM, ông nhấn mạnh một số chỉ tiêu sau:

- Tăng trưởng chỉ số EPS

- Chất lượng khả năng sinh lợi thể hiện qua tỷ lệ ROE

- Momentum về giá thể hiện qua chỉ số sức mạnh giá tương đối RSI (Relative Strength Index)

Các chỉ tiêu cụ thể

#1. EPS Growth Q-o-Q > 15%

Tỷ lệ tăng trưởng EPS so với quý cùng kỳ năm trước lớn hơn 15%.

#2. EPS Growth Q-on-Previous-Q > 15%

Tỷ lệ tăng trưởng EPS quý này so với quý trước lớn hơn 15%.

#3. EPS Growth so với năm trước > 10%

#4. EPS Growth của năm trước > 10%

#5. EPS Growth dự báo 1 năm tiếp theo > 0

#6. Tỷ lệ ROE > 15%

#7. Mức giá hiện tại thấp hơn tối thiểu 15% so với mức giá cao nhất trong 52 tuần gần nhất

#8. Mức giá hiện tại lớn hơn mức giá trung bình 50 phiên gần nhất

#9. RSI trong top 25% cổ phiếu có RSI cao nhất

William O’Neil cho rằng chỉ số RSI càng cao thể hiện cổ phiếu có sức mạnh (xu hướng) tăng giá càng lớn.

6. BỘ LỌC CỔ PHIẾU THEO PETER LYNCH

Hai cuốn sách kinh điển của Peter Lynch mà bạn có thể tìm đọc là: “Trên đỉnh phố Wall” và “Đánh bại phố Wall”.

Đây là 2 cuốn sách mà hầu hết ai tham gia đầu tư chứng khoán cũng từng đọc qua. Trong cuốn sách của mình, ông phân loại các công ty thành 6 nhóm:

- Slow Growers: đây là những công ty lớn, lâu năm có tốc độ tăng trưởng chậm. Chỉ tương đương tốc độ tăng trưởng chung của nền kinh tế. Tuy nhiên, thường trả cổ tức đều đặn.

- Stalwarts: đây là những công ty lớn nhưng vẫn còn khả năng tăng trưởng. Tốc độ tăng trưởng hàng năm từ 10 – 12%.

- Fast Growers: đây là những công ty nhỏ, có thể là công ty mới thành lập với tốc độ tăng trưởng hàng năm từ 20 – 25%.

- Cyclicals: đây là những công ty có yếu tố chu kỳ. Doanh thu và lợi nhuận của nó có xu hướng tăng và giảm theo những hình mẫu (có thể dự báo) phụ thuộc vào chu kỳ kinh tế.

- Turnarounds: đây là những công ty đã vượt qua được những giai đoạn “đen tối” của nó, hoặc do nhận được cứu trợ từ 1 bên nào đó (có thể là chính phủ).

- Asset plays: đây là những công ty mà giá trị tài sản của nó cao hơn giá trị vốn hóa.

Trong những nhóm công ty này, Peter Lynch thường chú ý đến những doanh nghiệp vừa và nhỏ có tốc độ tăng trưởng cao (Fast Growers) nhưng đang được bán ở mức giá hợp lý.

Dưới đây là những chỉ tiêu mà Peter Lynch sử dụng để lọc những cổ phiếu như vậy:

#1. Market Cap < 1.5 tỷ USD

Vốn hóa thị trường của cổ phiếu nhỏ hơn 1.5 tỷ USD

#2. P/E < P/E Median

Cổ phiếu nằm trong số 1 nửa có tỷ lệ P/E nhỏ nhất thị trường.

#3. EPS Growth > 15%

#4. EPS Growth < 30%

Chặn trên của tốc độ tăng trưởng EPS theo lý giải của Peter Lynch là để loại bỏ những cổ phiếu có mức tăng trưởng đột biến nhưng không ổn định (có thể là do làm giả báo cáo).

#5. Tỷ lệ PEG < 1

#6. Tỷ lệ Debt to Assets < Median Debt to Assets

Cổ phiếu nằm trong số 1 nửa có tỷ lệ Debt to Assets nhỏ nhất thị trường.

#7. Tỷ lệ PEG được sắp xếp tăng dần

Cổ phiếu có tỷ lệ PEG càng nhỏ càng hấp dẫn.

7. BỘ LỌC CỔ PHIẾU THEO PIOTROSKI F-SCORE

Chỉ số F-Score được Joseph Piotroski giới thiệu lần đầu tiên vào năm 2000 trong nghiên cứu của ông: Value Investing: The use of historical financial statement information to separate winners from losers.

Chỉ số F-Score là sự kết hợp giữa nhiều tỷ lệ giữa tài sản, nguồn vốn, doanh thu, lợi nhuận, dòng tiền. Chỉ số này giúp bạn trả lời câu hỏi:

“Hoạt động kinh doanh của doanh nghiệp có đang tốt lên không?”

Nếu chỉ số F-Score > 7 thì có thể thấy rằng hoạt động kinh doanh của doanh nghiệp đang có chiều hướng tốt lên.

Ngược lại, nếu chỉ số F-Score < 5 thì bạn cần cẩn thận tìm hiểu sâu hơn về nội tại doanh nghiệp vì…

…Có lẽ hoạt động kinh doanh đang có chiều hướng xấu đi và giá cổ phiếu cũng sẽ dần phản ánh điều đó.

Các chỉ tiêu cụ thể:

#1. F-Score > 7

2 chỉ tiêu P/E và P/B được chọn ra để kết hợp với chỉ tiêu #1 để tạo thành 3 bộ lọc khác nhau.

#2. Rank P/E > 80%

Nghĩa là, cổ phiếu nằm trong top 20% có tỷ lệ P/E thấp nhất thị trường

#3. Rank P/B > 80%

Nghĩa là, cổ phiếu nằm trong top 20% có tỷ lệ P/B thấp nhất thị trường

Bộ lọc cổ phiếu là công cụ quan trọng trong đầu tư chứng khoán, các nhà đầu tư chứng khoán chuyên nghiệp hay nghiệp dư, họ đều xây dựng cho mình một bộ lọc cổ phiếu riêng cho bản thân.

Trong bài viết này Kienthuctrade.net đã giới thiệu cho nhà đầu tư 5 bộc lọc cổ phiếu tốt nhất hiện nay, để giúp các nhà đầu tư có thêm công cụ lọc cổ phiếu theo phương pháp đầu tư của mình. Theo dõi website của chúng tôi thường xuyên để cập nhật những bài học hữu ích nhất về kiến thức chứng khoán cũng như thông tin mới nhất nhé !