Trong đầu tư chứng khoán, rất nhiều nhà đầu tư sử dụng đòn bẩy tài chính (margin). Vậy margin là gì và làm thế nào để sử dụng margin tối ưu. Bài viết này bạn sẽ biết toàn diện về lý thuyết margin nhằm giúp nhà đầu tư nhận biết và hiểu rõ về margin. Qua đó gia tăng khả năng thắng lợi khi tham gia thị trường chứng khoán!

1. Margin là gì?

Margin trong chứng khoán hay còn gọi là đòn bẩy tài chính. Đây là việc công ty chứng khoán cho bạn vay tiền để mua thêm chứng khoán.

Những cổ phiếu trong danh mục hiện tại của bạn sẽ là tài sản đảm bảo cho khoản vay đó. Giống như cách bạn vay mua nhà, chỉ với 300 triệu đã sở hữu ngay căn nhà 1 tỷ đồng. Chứng khoán cũng vậy.

Nếu bạn đang có 100 triệu, bạn có thể vay Margin từ công ty chứng khoán thêm 100 triệu để đầu tư vào chứng khoán. Có nghĩa là bạn sẽ mua được thêm nhiều cổ phiếu để gia tăng lợi nhuận (đồng thời rủi ro cũng tăng tương ứng).

Ví dụ:

Giả sử hiện tại bạn đang sở hữu 10.000 cổ phiếu REE với tổng giá trị 300 triệu VNĐ.

Cơ cấu tài sản ròng của bạn sẽ như sau:

Xem thêm:

- Top 10 Sàn Forex, Trading Vàng, Bitcoin 2021. Đánh giá 10 sàn giao dịch Forex, Vàng, Bitcoin uy tín nhất

- Mở tài khoản chứng khoán trực tuyến, Top 10 Sàn giao dịch chứng khoán Việt Nam uy tín nhất, Top 1 Công ty chứng khoán phí thấp nhất

| Trước khi dùng Margin (triệu đồng): | |

| – Giá trị cổ phiếu (a) | 300 |

| – Tiền mặt (b) | 0 |

| Giá trị danh mục (c) = (a) + (b) | 300 |

| Nợ margin (d) | 0 |

| Tài sản ròng (e) = (c) – (d) | 300 |

Khi đó, mặc dù bạn không còn tiền mặt nhưng công ty chứng khoán sẽ cho bạn vay tiền để mua thêm cổ phiếu.

Hiểu đơn giản, giao dịch Margin là giống như 1 giao dịch cho vay cầm cố. Cụ thể:

- Công ty chứng khoán cho bạn vay tiền để mua thêm cổ phiếu

- Tài sản cầm cố chính là giá trị cổ phiếu hiện có trong danh mục (trong ví dụ trên là 300 triệu cổ phiếu REE)

2. Cách sử dụng margin an toàn, hiệu quả.

Bước 1: Lựa chọn cổ phiếu

• Để lựa chọn cổ phiếu đối với chiến lược này là thanh khoản. Tất nhiên, thanh khoản cao mới thuận tiện trong việc đóng trạng thái margin về mức an toàn;

• Các cổ phiếu phải có yếu tố cơ bản nội tại tốt vì nhóm này thường được cấp tỷ lệ Margin cao;

• Các cổ phiếu đang trong thời kỳ tăng trưởng hoặc những cổ phiếu mang tính dẫn dắt thị trường.

Bước 2: Thực hiện giao dịch

Đầu tiên NĐT sử dụng vốn tự có của mình để mua cổ phiếu, sau T+3 hàng về tài khoản và giá cổ phiếu tăng lên so với giá mua ban đầu (danh mục đang lãi). Khi đó, nhà đầu tư quan sát cổ phiếu và bắt đầu sử dụng margin để mua thêm khi cổ phiếu tăng đúng như nhận định nhằm gia tăng lợi nhuận.

Điều quan trọng nhất là phải mua đúng nhịp sóng bắt đầu tăng, tuyệt đối không mua khi giá đã tăng quá nhiều so với nền tảng của giá cổ phiếu đó. Thông thường, để hỗ trợ các quyết định mua bán này nhà đầu tư thường dựa vào các chỉ báo trong phân tích kỹ thuật để ra quyết định.

Nếu giá cổ phiếu giảm thì bán ngay danh mục ban đầu của mình để đóng trạng thái margin. Nếu giá cổ phiếu tiếp tục tăng thì giá trị tài sản ròng của NĐT tăng lên, do đó, các công ty chứng khoản sẽ cung cấp thêm hạn mức cho khách hàng và tiếp tục sử dụng margin để mua vào.

Lúc này có thể mua vào các cổ phiếu cơ bản khác trong danh mục của mình mà chưa tăng giá. Sau khi thị trường hoặc cổ phiếu có dấu hiệu đảo chiều, danh mục margin gần với ngưỡng call (giải chấp) hoặc tài khoản bị call là thời điểm các NĐT theo chiến lược này thực hiện chốt lời đưa margin về ngưỡng an toàn.

Trong phần dưới đây chúng ta sẽ tìm hiểu chi tiết hơn về giao dịch này, cách thức sử dụng, tỷ lệ ký quỹ và những ngưỡng rủi ro quan trọng.

3. Ba ngưỡng Margin quan trọng cần phải biết?

Đầu tiên bạn cần nắm rõ cách tính: Tỷ lệ ký quỹ Margin

Công thức tính Tỷ lệ ký quỹ margin:

Tỷ lệ ký quỹ hiện tại = Tài sản ròng / Giá trị danh mục

Trong đó:

Tài sản ròng là giá trị của lượng cổ phiếu bạn đã mua sau khi đã trừ nợ vay margin (gồm cả gốc và lãi), tính theo giá thị trường hiện tại.

Giá trị danh mục là giá trị của lượng cổ phiếu bạn đã mua từ tiền thực có và tiền nợ vay margin (bao gồm cả gốc và lãi vay).

Ví dụ ở trên:

Nếu bạn sử dụng margin vay thêm 150 triệu để mua tiếp cổ phiếu REE.

Cơ cấu tài sản của bạn sẽ là:

| Sau khi vay Margin mua thêm 250 triệu cổ phiếu REE: | |

| – Giá trị cổ phiếu (a) | 550 |

| – Tiền mặt (b) | 0 |

| Giá trị danh mục (c) = (a) + (b) | 550 |

| – Nợ gốc margin (d1) | 250 |

| – Nợ lãi vay margin (d2) | 0 |

| Nợ margin (d) = (d1) + (d2) | 250 |

| Tài sản ròng (e) = (c) – (d) | 300 |

| Tỷ lệ ký quỹ margin (f) = (e) / (c) | 55% |

Giả định giá cổ phiếu REE vẫn đang giữ nguyên.

Khi đó, tỷ lệ ký quỹ hiện tại của bạn sẽ là:

Tỷ lệ ký quỹ hiện tại = 300/550 = 55%

Tuy nhiên, bạn cần phải hiểu rằng…

- Thứ nhất, giá cổ phiếu luôn biến động mỗi ngày, từ đó giá trị danh mục và giá trị tài sản ròng cũng biến động theo.

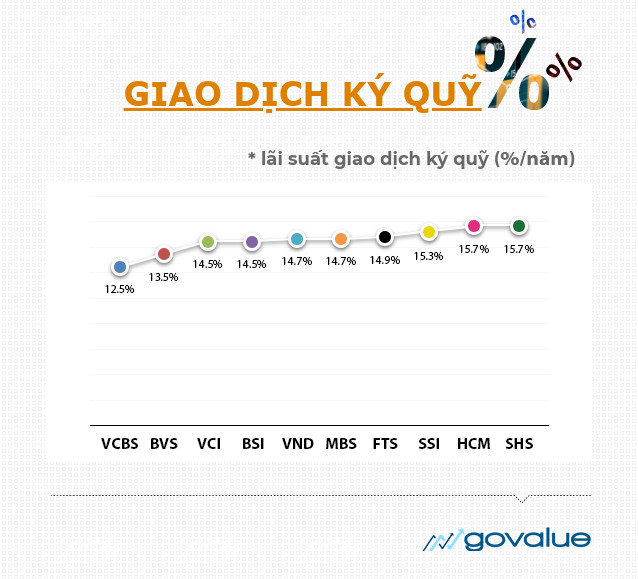

- Thứ hai, ngoài phần nợ gốc vay margin, mỗi ngày bạn sẽ phải trả lãi vay margin, tương ứng với mức lãi suất khoảng 12 – 14%/năm.

Vì vậy, giá trị tài sản ròng của bạn sẽ biến động mỗi ngày và làm thay đổi tỷ lệ ký quỹ margin. Tỷ lệ ký quỹ margin càng giảm (càng thấp) thì càng rủi ro. Khi tỷ lệ ký quỹ nhỏ hơn 50% nghĩa là tài sản ròng của bạn đang thấp hơn số nợ margin mà bạn phải trả.

Để phòng tránh rủi ro tổn thất khi sử dụng margin, bạn nhất định phải biết 3 ngưỡng Margin quan trọng sau đây:

3.1 Margin sau mua

Mặc dù, mỗi mã chứng khoán sẽ có tỷ lệ Margin khác nhau 50%, 60%… Nhưng không phải lúc nào bạn cũng có thể vay tối đa. Các công ty chứng khoán thường sẽ quy định giới hạn Tỷ lệ ký quỹ Margin sau mua tối thiểu là 50%.

Điều đó có nghĩa là: Tỷ lệ Margin hiện tại của bạn đang dưới 50% bạn sẽ không thể vay thêm. Nếu muốn vay thêm? Bạn phải bổ sung ký quỹ bằng tiền, chứng khoán hoặc bán bớt những cổ phiếu kém hiệu quả nhằm tăng tỷ lệ Margin.

Tiếp tục ví dụ ở trên:

- Giả sử giá trị cổ phiếu REE giảm 10%, và

- Giả sử lãi vay margin phải trả là 10 triệu đồng (chú ý, mức lãi vay càng lớn nếu thời gian bạn vay càng lâu, lãi suất quy đổi khoảng 12 – 14%/năm)

Khi đó, cơ cấu tài sản của bạn sẽ như sau:

| Giá trị cổ phiếu REE giảm 10%: | |

| – Giá trị cổ phiếu (a) | 495 |

| – Tiền mặt (b) | 0 |

| Giá trị danh mục (c) = (a) + (b) | 495 |

| – Nợ gốc margin (d1) | 250 |

| – Nợ lãi vay margin (d2) | 10 |

| Nợ margin (d) = (d1) + (d2) | 260 |

| Tài sản ròng (e) = (c) – (d) | 235 |

| Tỷ lệ ký quỹ margin (f) = (e) / (c) | 47% |

Bạn có thể thấy:

- Giá trị cổ phiếu REE chỉ còn 495 triệu (giảm 10% từ mức 550 triệu)

- Ngoài phần nợ gốc vay margin 250 triệu, bạn còn phải trả thêm 10 triệu tiền lãi vay

Tỷ lệ ký quỹ khi đó sẽ giảm xuống chỉ còn 47%.

Vậy rủi ro ở đây là gì?

Nếu bạn không vay margin, mức lỗ của bạn sẽ là: 300 triệu x (-10%) = 30 triệu.

Nhưng vì bạn có vay nợ margin để mua cổ phiếu, mức lỗ trên tổng giá trị cổ phiếu tăng thêm. Đồng thời, bạn phải trả thêm cả lãi vay margin.

Vì vậy, mức lỗ của bạn sẽ là:

- Lỗ từ cổ phiếu: 550 triệu x (-10%) = 55 triệu.

- Nợ từ lãi vay margin: 10 triệu.

- Tổng lỗ: 65 triệu.

Hoặc bạn có thể tính nhanh bằng chênh lệch giữa Giá trị tài sản ròng và phần Vốn đầu tư ban đầu của bạn:

Cụ thể:

Tổng lỗ khi vay margin = 235 triệu (tài sản ròng) – 300 triệu (vốn ban đầu) = -65 triệu

Bạn có thể thấy, việc sử dụng margin đã làm tăng mức lỗ của bạn lên gấp đôi, từ 30 triệu thành 65 triệu.

Đây là mặt rủi ro của giao dịch margin. Ở chiều ngược lại, khi giá trị cổ phiếu tăng lên thì mức lãi của bạn cũng tăng lên rất nhiều (cách tính tương tự).

3.2 Margin call

Tôi tin là bạn đã nghe nhiều nhưng chưa thực sự hiểu rõ sự nguy hiểm khi sử dụng margin.

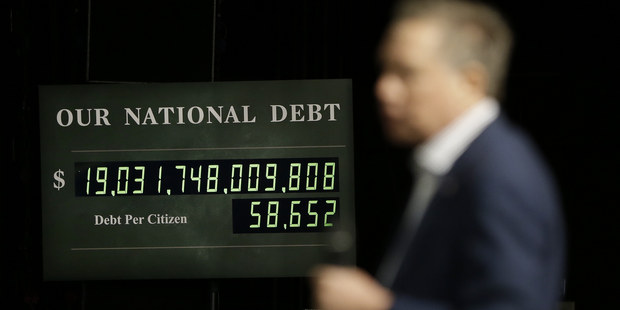

Thậm chí người ta từng làm một bộ phim với tựa đề Margin Call nói về cuộc khủng hoảng tài chính năm 2008.

Vậy Margin Call là gì…

Đây là mức tỷ lệ ký quỹ margin tối thiểu bạn phải duy trì. Ở Việt Nam, ngưỡng Margin Call thông thường là 40%.

Nếu tỷ lệ ký quỹ thấp hơn mức margin call thì sao? Khi đó công ty chứng khoán sẽ gọi điện, nhắn tin thông báo bạn bổ sung ký quỹ.

Sau 3 ngày, bạn vẫn chưa thực hiện bổ sung. Công ty chứng khoán có quyền bán cổ phiếu của bạn để thu hồi nợ.

Bạn có thể hiểu đơn giản rằng, bạn sẽ bị… siết nợ.

3.3 Force sell

Đây là ngưỡng cảnh báo cuối cùng và có lẽ cũng nhiều đau thương nhất. Nếu bạn theo dõi những phiên thị trường điều chỉnh mạnh, nhiều mã giảm sàn đồng loạt.

Tỷ lệ ký quỹ Margin của nhiều nhà đầu tư cũng sẽ giảm mạnh chạm ngưỡng Force Sell. Thông thường là 30%

Tại ngưỡng này, nếu bạn không thực hiện bổ sung ký quỹ trong ngày hôm sau. Công ty chứng khoán sẽ thực hiện bán giải chấp với giá sàn để thu hồi nợ.

4. Có nên sử dụng Margin?

Đồng ý việc sử dụng Margin trong chứng khoán có thể cho bạn mức lợi nhuận cao vượt trội. Nhưng có lẽ bài học từ cuộc khủng hoảng năm 2008…Hay chính Việt Nam năm 2011 khi lần đầu ban hành quy định về Margin vẫn còn nguyên đó.

Giống như những nhà đầu tư mới tìm hiểu khác. Tôi thật lòng khuyên bạn không nên sử dụng Margin trong chứng khoán. Có rất nhiều lý do khiến tôi khuyên bạn nên làm như vậy.

Nhưng sau cùng có 3 điều tôi cho là quan trọng nhất:

4.1 Bạn là người mới, không có nhiều kinh nghiệm

Qua nhiều năm, tôi chứng kiến không ít nhà đầu tư kinh nghiệm phải trả giá vì quá tự tin sử dụng Margin đòn bẩy cao. Và khởi đầu, họ đều nói với tôi sẽ chỉ thử một chút…

Bạn chỉ nên bắt đầu với Margin khi đã biết cách kiểm soát rủi ro và làm chủ cảm xúc.

4.2 Áp lực ký quỹ, trả lãi vay có thể dẫn đến các quyết định sai lầm

Thông thường khi bạn đã sử dụng đến Margin, tức tiền thực có là không đủ cho nhu cầu đầu tư.

Nhưng…

Khi sử dụng Margin, công ty chứng khoán yêu cầu bạn đảm bảo mức ký quỹ tối thiểu. Vô hình chung, bạn luôn phải đối mặt với áp lực cổ phiếu giảm giá thì phải bổ sung ký quỹ như thế nào? Khi đó việc ra các quyết định sẽ không còn được chính xác. Mặt khác, thời gian đến hạn cho mỗi khoản vay Margin chỉ vỏn vẹn 3 tháng… Nếu bạn dùng Margin để đầu tư dài hạn là một sai lầm lớn. Chưa kể, với mức lãi vay hiện tại tôi tin bạn sẽ phải cân nhắc lại:

4.3 Rủi ro từ thay đổi chính sách Margin

Thời gian gần đây khi mà VN-Index giảm từ hơn 1.200 về 900 điểm. Nếu bạn để ý nhiều công ty chứng khoán đã hạ tỷ lệ margin của nhiều mã. Thậm chí cắt Margin để giảm thiểu rủi ro.

Nếu cổ phiếu bạn đang vay Margin với tỷ lệ 50% bị siết lại còn 60%… Đồng nghĩa bạn sẽ ngay lập tức phải nộp tiền hoặc bán cổ phiếu để duy trì tỷ lệ ký quỹ mới.

Lời kết

Trong đầu tư, Margin luôn được ví như một con dao hai lưỡi. Sử dụng Margin có thể giúp bạn kiếm được lợi nhuận lớn chỉ với lượng vốn nhỏ. Nhưng cũng vì Margin mà thành quả của bạn cũng có thể bị xóa sạch.

Vì thế việc sử dụng đòn bẩy Margin là hết sức mạo hiểm

Nhiều nhà đầu tư giá trị như Warren Buffett, cũng không ít lần cảnh báo về sự nguy hiểm của việc sử dụng đòn bẩy trong đầu tư. Nếu bạn muốn khoản đầu tư của mình được đảm bảo, chống chọi qua những giai đoạn xấu của thị trường Thì lời khuyên tốt nhất là bạn chỉ nên sử dụng tiền mặt để đầu tư.

Cuối cùng, hãy để lại comment ở phía dưới nếu bạn có câu hỏi về vấn đề này. Chúng tôi sẽ giải đáp thắc mắc cũng như tư vấn chuyên sâu cho bạn. Theo dõi website của chúng tôi thường xuyên để cập nhật những bài học hữu ích nhất về kiến thức chứng khoán cũng như thông tin mới nhất nhé !